Entre tous les pays du monde, la Chine est celui qui est en train de laisser l’empreinte la plus forte sur les évolutions mondiales de la consommation d’énergie, du mixe énergétique, donc des émissions de carbone et de leurs conséquences sur le climat. Les modalités et les ressorts d’un tel bouleversement sont à rechercher dans une longue histoire, très inégalement périodisée : avant 1950, depuis la construction du socialisme en trois étapes (Mao Zedong, Deng Xiaoping, Xi Jinping).

Avec la victoire de Lin Biao lors du 9ème congrès du Parti communiste chinois (PCC) en 1969, puis le retour de Zhou Enlai en 1971, la croissance industrielle est de retour (Lire : L’énergie en Chine : les décennies Mao Zedong) mais les débats autour de l’orientation de l’économie restent vifs. De prime abord, les décès en 1976 d’abord de Zhou Enlai puis de Mao Zedong, ne semblent pas annoncer une discontinuité sous la houlette de Hua Guofeng, mais les réformateurs finissent par triompher avec Deng Xiaoping. Lors du 11ème congrès du Parti communiste chinois (PCC), en décembre 1978, ce dernier présente son programme « rétablir et développer » en rappelant qu’il s’inscrit dans le droit fil de l’objectif fixé par Zhou Enlai en 1975 : « Faire de notre pays, avant la fin du siècle, un grand État socialiste et moderne ». En dépit de fortes oppositions qui en retardent l’application, ce programme débouche sur l’ouverture et la libéralisation de l’économie chinoise[1].

Les grandes étapes de son application sont désormais bien connues : après le 12ème congrès du PCC, en septembre 1982, qui réaffirme la priorité absolue de la modernisation économique , 14 villes sont ouvertes au commerce avec l’étranger, les quotas de livraison dans les campagnes sont supprimés, l’autonomie de gestion des entreprises décidée et les prix de 1800 produits libérés ; dix ans plus tard, Deng Xiaoping, toujours lui, fait entériner par le 14ème congrès du PCC la marche vers « l’économie de marché socialiste », laquelle est inscrite dans la constitution l’année suivante. Elle inspirera la poursuite des réformes de la fiscalité, des entreprises d’État et du système de prix. En 1998, enfin, les ministères techniques, dont celui de l’industrie du charbon, sont remplacés par des corporations publiques, ces dernières rattachées à l’administration des provinces et sommées d’assainir au plus vite leur situation financière[2]. Toutes ces réformes seront poursuivies à la fin des années 1990 sous les présidences successives de Jiang Zemin et de son premier ministre Zhu Rongi, puis, en 2003 de Hu Jintao et de son premier ministre Wen Jiabao[3]. Résultat « la Chine a connu en moins de trente ans une expansion et un rattrapage sans précédent dans l’histoire du monde » [4].

La libération des capacités à produire, à commercer et à consommer d’un milliard d’habitants, dans un cadre institutionnel relativement stabilisé, donc attractif pour les investisseurs étrangers, notamment ceux issus de la diaspora chinoise, engendre une propension à la croissance économique ininterrompue. Les nouvelles capacités de production mises en place, les besoins de mobilité (marchandises et personnes) et de confort domestique inhérents à cette croissance requièrent des quantités accrues d’énergie que la Chine, faute d’autres solutions, va encore demander à son industrie charbonnière. Mais contrairement aux décennies antérieures, l’envolée de la demande fait l’objet d’une certaine maîtrise parallèlement au desserrement des contraintes qui pèsent sur l’offre.

1. Croissance économique et demande d’énergie

Entre les trois décennies Mao Zedong et les trois décennies qui suivent les réformes de Deng Xiaoping, les contrastes sont particulièrement frappants. Sous l’effet, entre autres, de la politique de l’enfant unique décrétée en 1979, la croissance démographique est divisée par deux, chutant de 2% à 1% en moyenne. En revanche, le taux de croissance économique, plus ou moins bien mesurée par le Produit intérieur brut (PIB), double presque, sautant de 5% à 9% en moyenne (Lire : L’énergie en Chine : la construction du socialisme).

Basée sur la trajectoire passée de la relation entre l’activité économique et la consommation d’énergie, exprimée par l’intensité énergétique du PIB, la demande d’énergie aurait dû exploser puisque, jusque là, cette intensité n’avait cessé de croître, bondissant d’environ 0,10 kilo équivalent pétrole (kep) par dollar en 1950 à 0,40 en 1980. Rien de tel ne se produit : alors qu’elle avait crû de 11% par an, en moyenne, entre 1950 et 1979, la croissance annuelle moyenne de la consommation d’énergie primaire tourne, depuis 1980, autour de 6%. En cause, le retournement de la trajectoire de l’intensité énergétique du PIB dans le sens de la baisse (Tableau 1).

Tableau 1 : Evolution de l’intensité énergétique de l’activité économique

|

PIB (109 $ constants

|

Consommation d’énergie (Mtep)

|

Cons. energie/PIB (kep/$ PIB)

|

Estimation de ZhongXiang Zhang

|

Estimation China’s Energy Databook

|

|

|

1980

|

1 047

|

417

|

0,40

|

1,30

|

5,18

|

|

1990

|

2 109

|

683

|

0,32

|

0,90

|

3,12

|

|

2000

|

4 400

|

1 008

|

0,23

|

0,50

|

1,56

|

|

2010

|

12 476

|

2 491

|

0,20

|

||

|

2013

|

16 640

|

2 905

|

0,17

|

||

|

Source : Tableau 1 : L’énergie en Chine : la construction du socialisme et références de bas de page pour les estimations de ZhongXiang Zhang et China’s Energy Databook. Seules comptent les trajectoires car les valeurs absolues dépendent d’unités (PIB et consommation d’énergie) différentes selon les auteurs qui travaillent en Kilo équivalent charbon (kec) et non en kep. Sur les périodes comparables (1980-2000), notre évaluation de la diminution est inférieure aux autres car nous prenons en compte les réserves relatives aux données statistiques 1980-2000.

|

|||||

Ce retournement signifie que, d’année en année, la Chine a été capable de produire une unité additionnelle de PIB avec de moindres volumes d’énergie, soit 0,17 kep/$ en 2013 contre 0,40 en 1980. L’évolution n’a pas été linéaire. Elle s’est interrompue à plusieurs reprises, notamment en 2000 puis en 2004, après une accélération au cours des dernières années de la décennie 1990, mais au total, elle a bien diminué d’environ 60% sur toute la période[5].

La modification de trajectoire en soi n’a rien d’extraordinaire. Elle est observable dans tous les pays industrialisés où, après une phase de croissance de l’intensité associée à la mise en place de leurs infrastructures industrielles, la décroissance a suivi une diversification de l’activité économique en direction d’industries « plus légères » et de services, le plus souvent accompagnée de changements technologiques élevant l’efficacité des utilisations de l’énergie[6]. En revanche, dans le cas de la Chine, les rythmes de croissance et de décroissance de l’intensité semblent avoir été beaucoup plus rapides que dans les autres pays. Alors que la phase ascendante s’explique assez aisément par une industrialisation inspirée du modèle soviétique, à la fois basée sur les industries lourdes et peu intéressée par l’efficacité énergétique, la phase descendante a suscité plus de débats[7]. À partir de 1978, en effet, suite aux réformes de Deng Xiaoping, plusieurs évolutions, les unes structurelles les autres technologiques, s’entremêlent, les unes et les autres ayant même pu être influencées par des évaluations statistiques contestables.

1.1. Les effets possibles de divers biais statistiques

Particulièrement contestées au cours de la Révolution culturelle, les statistiques démographiques et économiques ont commencé à être révisées en 1982 par le Bureau national des statistiques en bute au scepticisme international que soulevait l’annonce d’une croissance annuelle du PIB, toujours supérieure à 10%. Il lui était notamment reproché d’avoir conservé la pratique soviétique d’une évaluation de résultats bruts en prix constants, totalement inadaptée à une économie en mutation, incorporant en permanence des produits et procédés nouveaux[8].

Le nouveau système statistique qui émerge progressivement au cours des années 1980 et 1990 débouche sur des méthodes d’évaluation de l’activité économique proches de celles en usage dans le reste du monde mais elles ne sont pas toujours bien respectées, notamment dans la prise en compte du résultat des petites entreprises. Longtemps encore, certaines autorités locales seront accusées de manipulations statistiques favorables aux objectifs censés devoir être atteints. Au point qu’en février 1999, le Bureau national des statistiques transformera en 7,8% la croissance du PIB de 1998 qui avait été estimée à 9% par sommation des résultats locaux. Même ainsi réduite, cette évaluation a encore intrigué puisque ce taux de croissance économique aurait été obtenu moyennant une diminution de la consommation d’énergie de 1,6% ! Une révision de toutes les données statistiques à cheval sur le passage d’un siècle à l’autre s’imposait donc, ce qui a été fait.

Il en ressort que la croissance modérée de la consommation d’énergie primaire au cours des décennies postérieures à 1980, et plus particulièrement la diminution de la consommation entre 1997 et 2000, ont vraisemblablement été mésestimées. D’abord par la non prise en compte des utilisations de sources d’énergie non commerciales, telles que la biomasse encore très répandue dans les zones rurales. Mais aussi par la sous-estimation de la consommation de charbon minéral pour des raisons tenant à la multiplication des petites mines villageoises à production non comptabilisée parce que brûlée sur place, en contradiction avec les consignes des autorités provinciales et centrales. À quoi s’ajoute la contrebande de produits pétroliers estimée à 17 Mt dans les provinces du sud en 1997[9].

Ces corrections statistiques effectuées, la baisse de l’intensité énergétique n’est pas contestable et mérite d’être expliquée en explorant ses deux origines possibles, les transformations structurelles de l’économie chinoise et les changements technologiques qui les ont accompagnées.

1.2. L’évolution des structures économiques

Indépendamment de l’état de la technique des fours, chaudières ou moteurs qu’elles utilisent, toutes les activités économiques ne consomment pas des volumes identiques de charbon, pétrole ou électricité pour produire un dollar ou un euro de biens ou de services. La sidérurgie ou la chimie de base sont plus grosses consommatrices que l’industrie textile ou les services bancaires (Figure 1). Lorsque la contribution de ces dernières activités à la formation du PIB croît plus rapidement que celle des premières, la croissance économique est moins gourmande en sources d’énergie.

Alors que de 1950 à 1979, les activités secondaires, c.à.d. l’industrie, avaient très vite accru leur place dans le PIB au détriment de l’agriculture, l’évolution s’infléchit au cours des décennies suivantes. Les activités primaires, principalement agricoles, continuent de régresser, de 31% en 1979 à moins de 10% en 2013, au profit des activités tertiaires, les services, dont la part saute de 22% à 46%. Entre les deux, la part de l’industrie commence à diminuer, mais de 47 à 44% seulement. Ce n’est donc pas cette évolution globale de la structure du PIB qui peut expliquer la baisse de l’intensité, sauf à regarder de plus près l’évolution de la valeur ajoutée par l’industrie.

La volonté de développer les industries lourdes n’a pas disparu, comme en témoignent les Plans quinquennaux qui se succèdent du 6ème (1981-85) au 11ème (2006-10) : ils font passer la Chine à partir de l’an 2000 au premier rang mondial pour l’acier, le ciment ou les engrais. La part de ces industries lourdes dans les activités secondaires n’ayant pas reculé, du moins jusqu’au milieu des années 2000, il est difficile d’attribuer à l’évolution structurelle de l’activité économique la chute de l’intensité énergétique du PIB. Sauf indirectement, à travers leur rôle dans les changements technologiques à l’occasion de concentrations industrielles, donc d’économies d’échelle favorables à des utilisations plus efficaces de l’énergie.

1.3. Les changements technologiques

En portant à 10%, en moyenne, le taux de croissance annuelle de l’industrie, les réformes de Deng Xiaoping ont entraîné une diminution des consommations spécifiques dans les branches les plus grosses consommatrices d’énergie (Tableau 2).

Tableau 2 : Evolution des consommations spécifiques d’énergie dans l’industrie

|

Unités

|

1980

|

1990

|

2000

|

2010

|

|

|

Sidérurgie, consommation de coke

|

Kg coke/t acier

|

585

|

571

|

429

|

|

|

Sidérurgie, four à arc

|

KWh/t acier

|

647

|

595

|

504

|

|

|

Métaux non ferreux, fonte du cuivre

|

Tec/t

|

2,03

|

1,71

|

1,28

|

1,24

|

|

Matériaux de construction, clinker

|

GJ/t

|

6,05

|

5,43

|

4,58

|

|

|

Matériaux de construction, ciment

|

GJ/t

|

6,12

|

5,89

|

4,74

|

3,90

|

|

Matériaux de construction, verre plat

|

GJ/plaque

|

0,90

|

0,84

|

0,71

|

0,57

|

|

Chimie, ammoniaque

|

Kg/t

|

1 614

|

1 523

|

1 372

|

1 140

|

|

Textile, fibre de viscose

|

Tec/t

|

2,71

|

2,28

|

1,63

|

|

|

Source : China Energy Databook.

|

|||||

Toutes ces évolutions sont le fruit de plusieurs changements au premier rang desquels le remplacement des vieilles installations datant soit d’avant la Deuxième Guerre mondiale soit des constructions du 1er Plan quinquennal sur la base de techniques soviétiques très intensives en énergie. Parvenues en fin de vie, ces usines sont définitivement fermées ou réhabilitées par l’emploi de techniques occidentales plus efficaces. Ces changements technologiques sont renforcés par l’ouverture de l’économie chinoise stimulée d’abord par la baisse des droits sur les produits importés au cours des années 1990 puis par l’adhésion de la Chine à l’Organisation mondiale du commerce (OMC), en décembre 2001, laquelle entraîne de nouvelles réductions de droits de douane, un accès progressif des intérêts étrangers aux services, une protection des droits de propriété commerciale et des investissements, donc une diversification profitable aux industries légères moins consommatrices d’énergie[10]. Jouent aussi en faveur de technologies plus performantes l’amélioration de la qualité des charbons, lavés et importés, à la fin des années 1990 ainsi qu’un début de substitution de ces mêmes charbons par des hydrocarbures et de l’électricité.

Dans une économie demeurée très centralisée, l’ouverture internationale et l’amélioration qualitative de l’offre d’énergie n’auraient cependant pas pu provoquer les changements technologiques observés après 1980 sans une forte volonté politique en faveur de l’efficacité d’utilisation qui est devenue une préoccupation des autorités. À cette date, les économies physiques que l’on pouvait en attendre sont baptisées « cinquième source d’énergie », l’objectif étant de les multiplier par quatre à l’horizon 2000. Dans ce but, un bureau des économies d’énergie, placé auprès de la Commission d’État du Plan, est chargée de coordonner les nombreuses mesures concourant à la réalisation de cet objectif : règlements nationaux et provinciaux, instructions données aux responsables industriels (obligation de changer les vieilles chaudières, par exemple), primes et sanctions en fonction des résultats obtenus firme par firme, ressources spécifiques pour financer les investissements ou se procurer des technologies performantes à l’étranger[11]. Le 6ème Plan (1981-85) fixait l’objectif d’économiser 70 à 90 Mt, par une réduction annuelle de 2,6 à 3,5% de l’intensité énergétique de la valeur de la production industrielle (Figure 2). Le 7ème Plan (1986-90) décide d’économiser 100 Mt de charbon, en multipliant le PIB par quatre moyennant un simple doublement de la consommation de charbon.

Un quart de siècle plus tard, ce sont les impacts environnementaux d’un retour, depuis 2002, à une forte croissance de la consommation de charbon qui inquiète. Le 11ème Plan (2006-2010) réaffirme donc des objectifs ambitieux de réduction de l’intensité énergétique de l’activité économique de moins 20% sur la durée du plan. Parmi les moyens mis en œuvre pour les atteindre, le programme des 1000 entreprises selon lequel les plus grosses consommatrices d’énergie dans les branches de la sidérurgie, du pétrole et de la pétrochimie, de la chimie, de la génération d’électricité, des métaux non ferreux, des mines de charbon, des matériaux de construction, du textile et du papier passent des contrats avec les autorités administratives en vue d’élever leur efficacité énergétique.

D’autres initiatives publiques comparables sont encore prises au cours de l’année 2011. Face à l’essor de la consommation d’électricité dans les villes, la maîtrise de la demande d’électricité (demand-side-management) est désormais obligatoire, les compagnies devant, grâce à elle, réduire de 0,3% aussi bien leur vente d’électricité que leur puissance de pointe[12]. En août, des incitations financières sont décidées au profit des jeunes entreprises spécialisées dans des industries de pointe ou touchant aux questions environnementales, dont la conservation d’énergie. Les start-up engagées dans la fabrication de véhicules électriques et celles qui construisent des éco-quartiers devraient en être les premières bénéficiaires sous la forme de participations publiques dans le capital des fonds d’investissements qui les financent.

À partir d’octobre 2012, les 12% d’électricité utilisée pour l’éclairage sont aussi affectés par l’interdiction de vendre et d’importer des ampoules à incandescence de 100 W et plus, celles de moindre puissance tombant sous le coup de la mesure au cours des années suivantes. Si elle parvenait à remplacer toutes ses ampoules à incandescence par des lampes fluo-compactes, la Chine économiserait annuellement 48 TWh, soit aussi une diminution de 48 Mt de CO2.

1.4. Un accès de tous les secteurs aux sources modernes d’énergie

Au total, en 2013, beaucoup reste à faire pour que les sources d’énergie mobilisées en Chine soient utilisées aussi efficacement que dans un pays comme le Japon, mais la diminution de l’intensité énergétique du PIB, observée depuis 1980, répond à une volonté politique qui ne s’est pas démentie. Grâce à elle, l’activité économique a été soutenue par une consommation d’énergie primaire, hors biomasse, certes multipliée par sept, principalement au profit des activités industrielles, mais relativement maîtrisée (Tableau 3).

Tableau 3 : Evolution de la consommation d’énergie par secteurs

|

Cons. totale (Mtep)

|

Agriculture (%)

|

Industrie (%)

|

Transport (%)

|

Services (%)

|

Ménages (%)

|

|

|

1980

|

417

|

5,7

|

69,7

|

4,8

|

3,8

|

16,0

|

|

1990

|

683

|

4,9

|

69,7

|

4,6

|

4,8

|

16,0

|

|

2000

|

1 008

|

2,7

|

72,9

|

7,7

|

6,0

|

10,7

|

|

2010

|

2 491

|

2,0

|

73,1

|

8,0

|

6,3

|

10,6

|

|

2013

|

2 905

|

2,0

|

71,4

|

8,4

|

7,3

|

10,9

|

|

Source : China Statistical Yearbook.

|

||||||

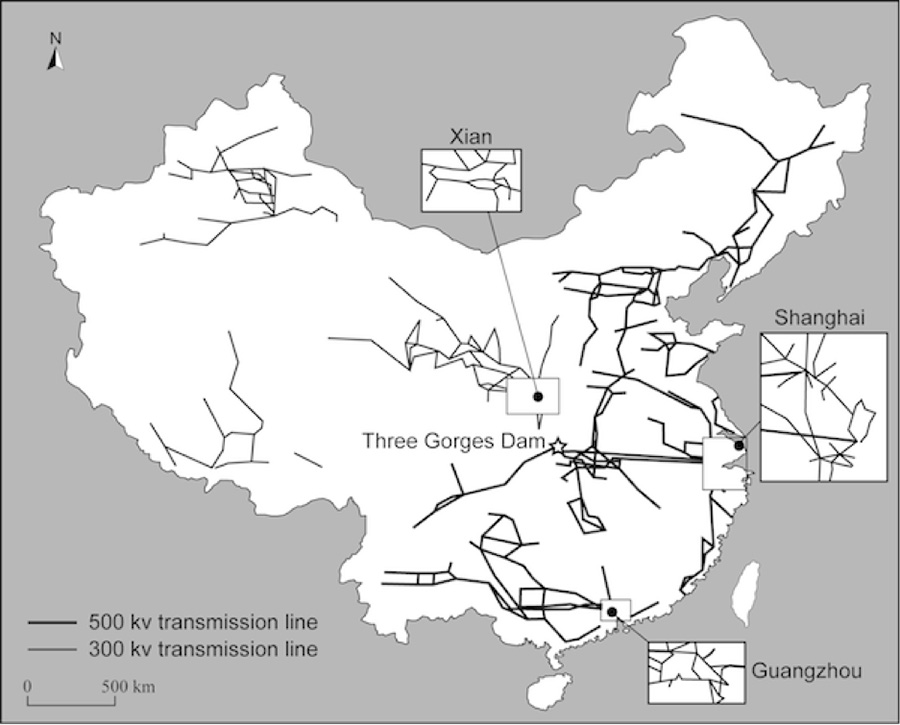

En déclin, la part de l’agriculture est vraisemblablement sous-estimée par l’absence de la biomasse dans la consommation comptabilisée. Celle de l’industrie, prédominante, ne commence à décliner que très légèrement après 2010, pour des raisons structurelles et technologiques. En revanche, les parts du transport et des services doublent presque, notamment sous l’effet de l’essor des déplacements routiers. La part des ménages se contracte du fait de la substitution du charbon par le gaz et l’électricité surtout en ville. Dans tous les usages, enfin, l’accès à l’énergie passe par la croissance des utilisations de l’électricité, plus rapide encore que celle de la consommation primaire (Tableau 4).

Tableau 4 : Evolution de la consommation d’électricité par secteurs

|

Cons. totale (TWh)

|

Agriculture (%)

|

Industrie (%)

|

Transport (%)

|

Services (%)

|

Ménages (%)

|

|

|

1980

|

300,6

|

9,0

|

84,7

|

0,8

|

2,0

|

3,5

|

|

1990

|

621,3

|

6,9

|

79,3

|

1,7

|

4,5

|

7,7

|

|

2000

|

1 358,7

|

4,0

|

75,4

|

2,1

|

7,7

|

10,8

|

|

2010

|

4 207,2

|

2,3

|

74,8

|

1,8

|

8,9

|

12,2

|

|

2013

|

5 420,3

|

1,9

|

73,7

|

1,8

|

9,7

|

12,9

|

|

Source : China Statistical Yearbook.

|

||||||

La prédominance de l’industrie est tout aussi marquée pour l’électricité que pour la consommation primaire, mais, alors que la part des transports mus par de l’électricité demeure marginale, celle des services et surtout des ménages gonfle régulièrement sous l’effet de la diffusion de l’éclairage et des équipements ménagers (Tableau 5).

Tableau 5 : Évolution de l’équipement ménager

|

10 000 unités

|

Machines à laver

|

Téléviseurs couleur

|

Réfrigérateurs

|

Climatiseurs

|

Micro-ordinateurs

|

|

1978

|

0,04

|

0,38

|

2,80

|

0,02

|

|

|

1980

|

24,53

|

3,21

|

4,90

|

1,32

|

|

|

1985

|

887,20

|

435,28

|

144,81

|

12,35

|

|

|

1990

|

662,68

|

1 033,04

|

436,06

|

24,07

|

8,21

|

|

1995

|

948,41

|

2 057,74

|

918,54

|

682,56

|

83,57

|

|

2000

|

1 442,98

|

3 936,00

|

1 279,00

|

1 826,67

|

672,00

|

|

Source : China Energy Databook.

|

|||||

Cette croissance soutenue de la consommation d’énergie, notamment sous forme d’électricité, accompagnée d’une diminution sensible de l’intensité énergétique est d’autant plus remarquable que, contrairement à l’expérience des pays les plus industrialisés, elle a été obtenue en Chine sans bouleversement de la structure de l’approvisionnement énergétique depuis 1978 (Tableau 6).

Tableau 6 : Évolution de la consommation d’énergie primaire par sources hors biomasse

|

Offre totale (Mtep)

|

Charbon (%)

|

Pétrole (%)

|

Gaz (%)

|

Electricité primaire (%)

|

|

|

1980

|

417

|

73

|

21

|

3

|

3

|

|

1990

|

683

|

77

|

17

|

2

|

4

|

|

2000

|

1 008

|

70

|

22

|

2

|

5

|

|

2010

|

2 491

|

70

|

18

|

4

|

8

|

|

2013

|

2 905

|

68

|

18

|

5

|

9

|

|

Source : Tableau 2, en L’énergie en Chine : la construction du socialisme.

|

|||||

Les 21% occupés par le pétrole dans la consommation d’énergie primaire, atteints au moment où Deng Xiaoping lance son programme de réformes, seront à peine dépassés en 2000 avant de redescendre à 18%. Après avoir stagné autour de 2%, la part du gaz naturel amorcera sa croissance au cours des années 2000 sans jamais dépasser 5%. D’où vient cette très faible pénétration des hydrocarbures dans le bilan énergétique chinois ?

2. La grande déception pétrolière

La fin des années 1970 et le début de la décennie 1980 sont euphoriques pour l’industrie pétrolière chinoise[13]. Après le second choc pétrolier, tout paraît possible à ceux qui envisagent une substitution rapide des produits pétroliers au charbon et même des exportations. Il n’en sera cependant rien. Face à une croissance de la consommation au rythme annuel moyen de 5,5%, la production de pétrole va continuer d’augmenter, mais à des rythmes très insuffisants pour assurer un approvisionnement indépendant (Tableau 7).

Tableau 7 : Évolution des productions et consommations de pétrole

|

Pétrole (Mt)

Consommation

|

Production (Mt)

|

Taux de croissance de la production (%)

|

Taux d’indépendance (%)

|

|

|

1980

|

85,4

|

106,0

|

125

|

|

|

1985

|

89,8

|

125,0

|

3,35

|

139

|

|

1990

|

112,5

|

138,3

|

2,00

|

122

|

|

1995

|

160,2

|

149,0

|

1,60

|

93

|

|

2000

|

224,2

|

162,6

|

1,81

|

73

|

|

2005

|

328,9

|

181,4

|

2,12

|

55

|

|

2010

|

448,5

|

203,0

|

2,32

|

45

|

|

2015

|

561,8

|

214,6

|

1,16

|

38

|

|

Source : L’énergie en Chine : la construction du socialisme.

|

||||

En 1993, la Chine bascule de l’indépendance à la dépendance pétrolière externe. Quels ont été les moteurs de cette évolution? Les orientations imprimées au développement industriel, notamment en direction du transport routier, ont-elles sous-estimées les besoins en produits pétroliers qui en résulteraient ? Les perspectives de croissance de l’extraction de pétrole ont-elles surestimées la richesse du sous-sol chinois ?

2.1. Une demande de produits pétroliers exacerbée par l’essor des transports

Kérosène dans les ménages ruraux, gaz de pétrole liquéfié (GPL) dans les ménages urbains, huiles de graissage ou diésel pour pallier aux défaillances de l’approvisionnement en électricité dans les entreprises : les produits pétroliers sont utilisés dans tous les secteurs d’activité, mais ils le sont majoritairement sous la forme d’essence et de diésel dans celui du transport que domine le moteur à combustion interne. Au milieu des années 2000, par exemple, sur une consommation annuelle de 330 Mt, les 17% d’essence et les 35% de gasoil-diésel devancent de très loin le GPL, le naphta, le kérosène, le fuel-oil résiduel et les autres produits du raffinage.

C’est donc bien l’essor des transports qui tire la croissance de la demande de produits pétroliers. Les déplacements de personnes et de marchandises, déjà nombreux dans un pays aussi étendu que la Chine, se multiplient après 1980, sous l’effet du développement industriel, de l’urbanisation et de la construction d’infrastructures routières pour désenclaver les régions les plus éloignées. Cette impulsion est renforcée par les conséquences énergétiques d’une stratégie de développement qui fait la part belle au transport routier et à l’industrie automobile (Tableau 8).

Tableau 8 : Evolution du fret et des ventes d’automobiles

|

Fret (Mt)

|

% fret par route

|

Vente automobiles (milliers)

|

|

|

1980

|

5 465

|

70

|

5,4

|

|

1985

|

7 457

|

72

|

9

|

|

1990

|

9 706

|

75

|

35

|

|

1995

|

12 348

|

76

|

337

|

|

2000

|

13 587

|

76

|

607

|

|

2005

|

18 621

|

72

|

5 760

|

|

2010

|

32 419

|

76

|

18 060

|

|

2013

|

40 989

|

75

|

21 980

|

|

Source : National Bureau of Statistics of China.

|

|||

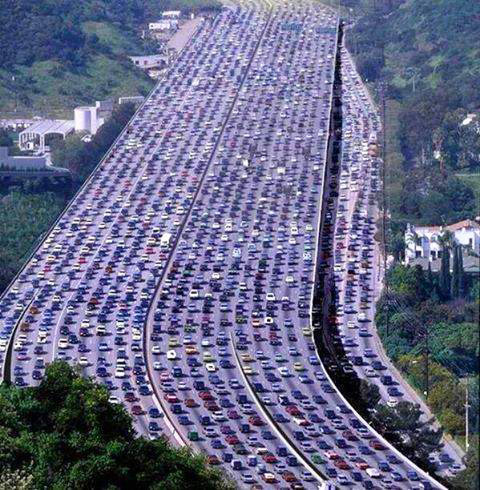

Entre 1980 et 2013, le volume des marchandises transportées est multiplié par 7,5 tandis que sa part effectuée sur route passe de 70 à 75%. Le reste l’est par voie d’eau et surtout par des chemins de fer sur lesquels les locomotives à vapeur alimentées en charbon, encore les plus nombreuses en début de période, disparaissent peu à peu, au profit des machines diésel dont la part atteint 87% du parc en fin de période à côté des machines électriques en voie de diffusion. L’essor du fret routier et de la diésélisation des chemins de fer entraînent la croissance de la consommation de produits pétroliers, mais leur effet est moindre que celui de l’explosion des ventes annuelles d’automobiles : de quelques milliers en 1980, elles sautent à plusieurs millions au cours des années 2000.

Ce résultat a été délibérément recherché par une politique de construction d’une industrie automobile forte et compétitive, pilier du rattrapage économique des pays capitalistes les plus avancés[14]. Elle s’est déroulée par étapes. Après les premières tentatives de se doter d’une industrie nationale de camions, la Chine a joué la carte de l’ouverture aux constructeurs étrangers, japonais puis allemands. Dès la deuxième moitié des années 1980, la Santana est assemblée dans le cadre d’une joint venture entre Volkswagen et Shanghai Automotive Industry Corporation (SAIC). En 1990, 5,5 millions de véhicules, dont 3,5 destinés au fret, sont comptabilisés sur le territoire chinois. À Beiging, le nombre de taxis est multiplié par cinq entre 1990 et 1994 (Figure 3).

À partir de cette date, le mouvement s’accélère. Au cours des dernières années du 20ème siècle, le nombre de véhicules croît annuellement de 15% à Beijing et de 12% à Shanghai. En juin 1994, l’objectif affiché est une production annuelle de 1,2 millions de voitures en 2000 puis de 3,5 en 2010. Les autorités font tout pour favoriser l’achat de véhicules privés par la diminution des taux d’intérêt des emprunts ainsi que celle des taxes régionales. Le 10ème Plan quinquennal (2001-2005) projette un taux d’équipement en automobile des ménages de 20% en 2020. Face à de telles perspectives de marché domestique, l’industrie chinoise se concentre, multiplie les partenariats avec des constructeurs étrangers, lance de nouveaux modèles (200 nouveaux en 2009) et accroît ses ventes à des rythmes annuels hallucinants : 57% entre 2000 et 2005, 26% entre 2005 et 2010, 7% seulement entre 2010 et 2013. À cette dernière date, la consommation pétrolière de la Chine voisine le demi-milliard de tonnes, dont 60% importés.

2.2. Des ressources pétrolières limitées et difficiles à exploiter

L’essoufflement de l’extraction commence à se manifester au cours de la deuxième moitié des années 1980 lorsque le rythme annuel moyen de croissance tombe au dessous de 2%. Les déceptions viennent de tous côtés. Les réserves en terre, estimées à 2,5 milliards de tonnes (Gt), soit une quinzaine d’années d’extraction, n’augmentent plus. La production du gisement de Daqing sur lequel reposait depuis le début des années 1970 l’essentiel de la croissance pétrolière commence à décliner. Les autres gisements onshore ne prennent que très partiellement le relais. Les espoirs mis dans le lointain Xinjiang ne sont pas non plus récompensés puisque même l’intervention des compagnies étrangères (Exxon, Agip et plusieurs compagnies japonaises) ne permettent pas d’y découvrir des gisements géants (Lire : L’énergie en Chine : la construction du socialisme).

Restent les grands espoirs de l’offshore du Guandong et du Hainan : en 1982, environ 110 forages y ont été effectués en incluant ceux de Bohai Bay[15]. Handicapée par son manque d’expérience et d’équipement, l’industrie pétrolière chinoise fait de plus en plus appel à des compagnies étrangères placées sous la tutelle de la China National Offshore Corporation (CNOOC) mise sur pied en 1982. De fait, deux périmètres d’exploration sont attribués, cette même année, à deux consortiums, l’un comprenant, British Petroleum (BP), BHP, Petrobras, Petro-Canada et Ranger ; l’autre Agip, Chevron et Texaco (ACT) qui deviendra CACT en 1996 lorsque la CNOOC achètera 51% du capital. Bien d’autres entrées de firmes étrangères suivent : la ConocoPhillips qui explore 1,6 million d’acres dans la baie de Bohai depuis 1995 ; cette même compagnie en partenariat avec la Shell sur certains blocs, avec Devon Energy sur d’autres ; d’autres plus petites compagnies sont à l’œuvre dans l’embouchure de la Rivière des Perles.

Des résultats suivront mais jamais quantitativement à la hauteur des espérances puisque ne sont découverts qu’un petit champ de gaz naturel dans le bassin de Yinggehai au sud du Hainan et quelques petits champs de pétrole dans le bassin de la Rivière des Perles, soit en 1995 moins de 5% de la production nationale de brut en incluant les champs du bassin du Bohai près de Tianjin. En 2015, on arrive ainsi à une extraction de 215 Mt, dont plus de la moitié en provenance de quatre champ : Daqing (18%), Bohai (14%), Shengli (13%) et Changqing (12%).

2.3. Ouverture internationale, restructurations industrielles et sécurité des approvisionnements

Face à une dépendance externe inquiétante, le gouvernement central réagit par une insertion accrue dans le marché pétrolier mondial, par une restructuration de son industrie pétrolière et par le renforcement de sa politique de sécurité des approvisionnements.

Dès le début des années 1990, le régime juridique des importations pétrolières est libéralisé, puis, en 1998 , les prix pétroliers sont en partie libéralisés. Suivent l’assouplissement du monopole d’État sur les importations et l’attribution de licences d’importation à des acteurs non étatiques qui, au détour du siècle, contrôlent 31% de la pétrochimie, 30% du commerce des produits raffinés et 40% de la distribution des carburants en stations services. Parmi eux, des sociétés étrangères mobilisées pour construire des capacités de raffinage et de pétrochimie alimentées depuis l’extérieur[16].

Parallèlement, la restructuration de l’industrie pétrolière publique va bon train. Le ministère du pétrole est remplacé en 1988 par :

- la China National Petroleum Corporation (CNPC), en charge de l’exploration-production des hydrocarbures onshore,

- la China Petroleum Corporation (SINOPEC) en charge du raffinage et de la distribution des produits pétroliers (Figure 4),

- la China National Offshore Corporation (CNOOC) qui règne sur l’exploration et la production offshore avec l’aide des compagnies étrangères,

- la China National Chemicals Import and Export Corporation qui, directement ou par filiales interposées, monopolise le commerce extérieur.

Dix années plus tard, cette restructuration se poursuit dans le but de mieux intégrer amont et aval, activités domestiques et internationales, tout en assurant une plus grande autonomie aux activités commerciales, notamment par le transfert de certaines d’entre elles à PetroChina, créée en novembre 1999, puis cotée aux bourses de Hong Kong et New York[17]. En 2015, directement et indirectement, la CNPC contrôle toujours plus de 50% de la production chinoise de brut, la CNOOC 22%, la SINOPEC 20%, cette dernière assurant aussi 50% du raffinage.

Devenue très dépendante d’approvisionnements pétroliers extérieurs, la Chine appréhende plus que jamais l’insécurité économique qui en résulte. Pour l’affronter, le 10ème Plan quinquennal (2001-2005) décide la mise en place d’une réserve stratégique de 100 millions de barils répartis dans quatre régions, dont le Zhejiang où est construite la première installation en 2003. Mais, plus encore, outre le contrôle des routes maritimes par lesquelles transitent les importations de brut, la recherche d’accords avec les pays détenteurs de ressources, incluant si possible la cession de droits d’exploration et d’exploitation à des compagnies chinoises, devient une « ardente obligation ». À partir de 1995, la CNPC, la SINOPEC, la CNOOC et PetroChina sont présentes dans une trentaine de pays, au premier rang desquels le Soudan, le Gabon, l’Angola, le Niger, le Tchad, l’Algérie sur le continent africain ; l’Arabie Saoudite, Oman, l’Iran au Moyen Orient ; l’Indonésie, l’Australie, la Russie, le Venezuela, le Pérou, le Kazakhstan et quelques autres. En 2015, sur des importations de pétrole de 6,6 millions de barils/jour, environ 40% sont sous contrôle de compagnies chinoises installées à l’étranger.

3. Le lent et laborieux accès au gaz naturel

Jusqu’au début du 21ème siècle, le gaz naturel n’a jamais représenté plus de 2% de l’approvisionnement de la Chine en sources d’énergie primaires (Tableau 6). À cela, trois raisons principales : une pression de la demande lente à se manifester ; des ressources domestiques exploitables limitées ; un coût économique et politique de l’importation jugé trop élevé. Les choses ne commencent à changer qu’avec les doublements successifs du volume de consommation qui contraignent à recourir aux importations à partir de 2000 (Tableau 9).

Tableau 9 : Evolution de la consommation et de la production de gaz naturel

|

Gm3

|

Consommation

|

Production

|

|

1980

|

14,3

|

14,7

|

|

1985

|

12,9

|

13,4

|

|

1990

|

15,8

|

15,8

|

|

1995

|

18,3

|

17,9

|

|

2000

|

25,3

|

25,2

|

|

2005

|

48,2

|

51,0

|

|

2010

|

111,2

|

99,1

|

|

2013

|

194,8

|

136,1

|

|

Source : L’énergie en Chine : la construction du socialisme.

|

||

D’où vient cette subite appétence pour le gaz ?

3.1. Une pression accrue de la demande

L’appel au gaz naturel résulte en grande partie des transformations économiques et sociales provoquées par les réformes de Deng Xiaoping. Le désir des populations urbaines et des nouvelles industries, principalement localisées dans les provinces du Guangdong, du Shandong, du Jiangsu, du Zheijiang ou du Fujian, de disposer d’une source d’énergie plus souple et plus propre que le charbon joue en sa faveur. L’impossibilité initiale de satisfaire toute la demande potentielle contraint les autorités à imposer des priorités. Traditionnellement privilégiés, les usages chimiques, ne le sont plus lorsqu’en août 2007, pour maîtriser une demande qui s’envolait, la National Development and Reform Commission (NDRC) définit quatre catégories d’utilisateurs (préférentiels, autorisés, limités et interdits). Parallèlement, le réseau de distribution dans les grandes villes s’étend mais le double système de prix freine toujours la demande des particuliers.

3.2. Des efforts d’exploration-production

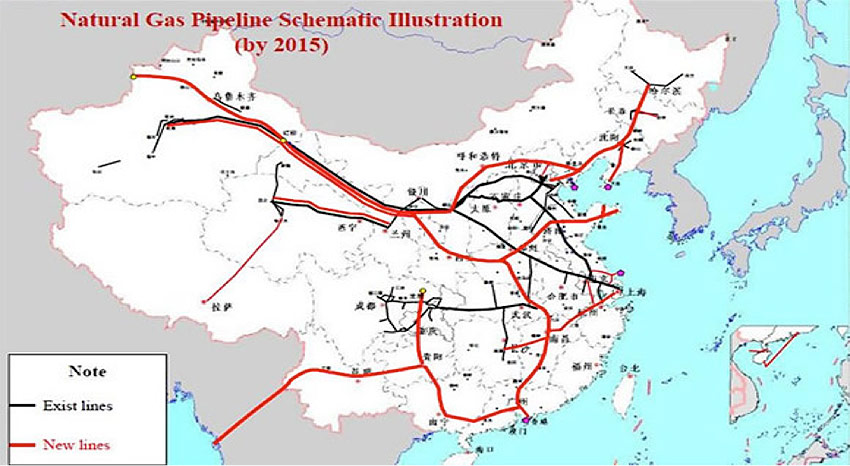

En 1979, le gaz naturel provient presque exclusivement des gisements en déclin de la province du Sichuan où il est consommé[18]. Peu après, Total China qui a commencé, avec quelques autres compagnies étrangères, l’exploration offshore en mer de Chine découvre le gisement de Weizhou qui fournit quelques dizaines de milliers de m3/jour. Jusqu’aux découvertes de 2006, les seules réserves un tant soit peu conséquentes sont trouvées dans le nord-ouest, les unes dans le bassin d’Ordoz (région autonome de Mongolie), les autres beaucoup plus loin encore dans le bassin de Tarim (province du Xinjiang). Les premières commencent à être utilisées avec la construction en 1997 d’un gazoduc jusqu’à Beijing. Les secondes, découvertes entre 2001 et 2004, le sont avec la mise en service, en 2004, du gazoduc Ouest-Est n°1 traversant tout le pays sur plus de 4 000 km[19]. S’y ajouteront, en mars 2010, les 4 Gm3 du champ de Puguang exploité par Sinopec dans le sud-ouest de la province du Sichuan (Figure 5).

Au début des années 2000, les ressources récupérables étaient estimées à 22 000 Gm3 sur des ressources en terre de 56 000, mais, en 2008, la CNPC n’avait retenu que 6 000 Gm3 de réserves prouvées[20]. Depuis, les nouvelles découvertes onshore et offshore les ont augmentées sensiblement[21]. Parmi elles, le gisement de plus de 100 Gm3 du delta de la Rivière des Perles ou le gisement de Klameli, aussi de 100 Gm3, du bassin du Junggar, province du Xinjiang, que la CNPC a officialisé en décembre 2008.

Au delà de l’exploitation du gaz naturel conventionnel, la Chine compte aussi sur ses ressources non conventionnelles, sous la forme de méthane récupéré dans ses mines de charbon (coal bed methane ou CBM) dont le volume était estimé à 37 000 Gm3 en 2010. Mais elle compte plus encore sur ses ressources de gaz de schistes (Lire : L’énergie en Chine : le tournant de Xi Jinping ?).

3.3. L’ouverture aux importations

Le gaz naturel peut être importé par gazoducs ou par méthaniers sous forme liquéfiée.

3.3.1. Les gazoducs

Les incertitudes ont variées sur les approvisionnements par gazoducs à partir de l’Asie centrale, du Myanmar et de la Russie (Figure 6). Outre des montages financiers compliqués et des coûts élevés, tous les projets ont soulevé de délicates questions géopolitiques, d’où la longueur des discussions sur les tracés et les destinataires des tuyaux.

Le projet le plus avancé a été conclu en août 2008 entre la CNPC et le gouvernement du Turkménistan. Il portait sur 40 Gm3/an pendant 30 ans, mais il dépendait de la construction du Central Asia-China Pipeline via l’Ouzbékistan et le Kazakhstan, commencé en 2007. Après 2 000 km jusqu’à la frontière chinoise, il a été connecté au gazoduc Ouest-Est n°2, de 4 843 km, construit à partir de février 2008. En 2010, il a commencé à transporter une partie des 20 Gm3 de gaz turkmène qu’a rejoint le gaz kazakhe issu de l’accord signé le 12 juin 2010, à destination des régions grosses consommatrices du Guangdong et de Hong Kong. Pris en charge par le réseau local construit par la Sinopec et la CNPC, ce gaz irrigue la région sud-est.

Vers 2013, d’autres importations sont arrivées du Myanmar par un gazoduc de 1000 km prévu pour transporter 12 Gm3 et qu’alimentent les champs exploitées par un consortium sous direction de Daewo International.

Bien qu’en discussion depuis 2004, les projets avec la Russie ont été beaucoup plus longs à réaliser. En mars 2006, pourtant, Wladimir Putin et Hu Jintao avaient déclaré s’être mis d’accord sur la construction de deux gazoducs, de 30 et 40 Gm3, depuis la Sibérie orientale (champ de Chayandinskoye) et la Sibérie centrale (champ de Kovykta près d’Irkoutsk), ce dernier baptisé « projet Altai » étant le plus facile à réaliser par couplage avec le second gazoduc Ouest-Est inauguré en juin 2011. Dans la foulée, un accord entre la CNPC et Gazprom envisageait des volumes annuels de 60 à 80 Gm3 à l’horizon 2011 sur la base d’un prix indexé sur celui du pétrole, mais la hausse de ce dernier a sans doute effrayé les utilisateurs potentiels peu disposés à payer le gaz plus de 4$/Mbtu[22].

Résultat : l’accord d’octobre 2009 entre les deux compagnies a été renouvelé en 2011 sur le volume de 68 Gm3 durant 30 ans, mais l’entente sur les prix, sur le tracé du gazoduc et sur le financement de l’opération a été sans cesse reportée[23]. Au nom de la diversification des débouchés qu’ils offrent, les Chinois refusent l’alignement de leurs prix sur ceux du gaz russe vendu en Europe. À propos du tracé du gazoduc, les Russes veulent passer par le Xinjiang, plus favorable à une concurrence Asie-Europe, tandis que les Chinois préfèrent un tracé par la Mandchourie qui leur assurerait un avantage dans le contrôle des gisements d’Extrême Orient. S’agissant enfin du financement, Gazprom demande à la CNPC une avance de 40 G$ à la signature du contrat de 700 G$, ce que la compagnie chinoise refuse, arguant qu’elle devrait emprunter cette somme et payer des intérêts. Mi-octobre 2011, la visite de Vladimir Poutine s’est soldée par un échec qui a reporté le début d’éventuelles livraisons dans l’hypothèse la plus favorable et qui a contribué à un certain délabrement des relations économiques sino-russes, avant leur restauration en 2016. Entre temps, les projets GNL ont-ils pu remplacer les gazoducs ?

3.3.2. Le gaz naturel liquéfié

En partie pour des raisons de sécurité de ses approvisionnements, la Chine s’est dotée d’une considérable capacité de regazéification, soit 54 Gm3 fin 2014, bien supérieure aux 20 Gm3 qu’elle a importés en 2013, mais bien en ligne avec ce que sera sa trajectoire les années suivantes. En tête de ses fournisseurs, l’Australie, le Qatar et la Malaisie qui entrent pour 60% dans ses importations de GNL. Contrairement à la plupart des autres pays, dont le Japon et la Corée du Sud, la Chine use peu des contrats à long terme, préférant des achats spot lorsque ses autres approvisionnements gaziers sont insuffisants.

4. Une offre d’énergie toujours bien calée sur la production de charbon

Extraits du sous-sol national ou importés, les hydrocarbures ont pris une part non négligeable dans la multiplication par sept de la consommation d’énergie primaire qui a suivi les réformes de Deng Xiaoping, mais ils n’ont pas fait reculer de façon significative la part du charbon minéral, encore proche de 70% en 2013, soit une multiplication de sa production par plus de six. Pour parvenir à un tel résultat, l’industrie charbonnière est passée par d’importantes transformations, structurelles et géographiques, sous l’impulsion du gouvernement central mais non sans interférences des pouvoirs locaux.

Dès janvier 1975, le ministère de l’industrie du charbon est rétabli. Présenté par Hua Guofeng, le Plan décennal (1976-1985) de développement de l’économie nationale se veut particulièrement ambitieux pour l’industrie du charbon, en relation notamment avec l’objectif d’une production de 60 Mt d’acier, soit 24 de plus qu’en 1977. La production de charbon est appelée à doubler en dix ans puis de nouveau à doubler avant la fin du siècle. En outre, chaque canton de Chine est invité à devenir auto-suffisant en charbon dans un délai de dix ans. Ces objectifs, pense-t -on, pourront être atteints par une gestion plus efficace, une pleine utilisation des vieilles mines, un plus grand développement des mines locales libres et des taux de mécanisation plus élevés. Les réformes arrivent cependant trop tard. L’industrie chinoise n’est plus capable de relever tous ces défis (Lire : L’énergie en Chine : les décennies Mao Zedong). Les objectifs du plan décennal doivent être abandonnés. Exit Hua Guofeng et place au réalisme de Deng Xiaoping. Conscient que la croissance de la production pétrolière ne sera pas à la hauteur des attentes, ce dernier imprime une double impulsion à l’industrie charbonnière par la relance des mines locales et la modernisation des grandes mines d’État (Tableau 10).

Tableau 10 : Évolution de la production de charbon par catégories de mines

|

Production (Mt)

|

MEC ou GME (%)

|

MEL (%)

|

PML ou MLL (%)

|

|

|

1978

|

593

|

55.3

|

19.2

|

15.4

|

|

1981

|

622

|

55.5

|

26.1

|

18.3

|

|

1985

|

872

|

46.6

|

21.0

|

32.5

|

|

1990

|

1 080

|

44.5

|

19.0

|

36.5

|

|

1995

|

1 361

|

37.3

|

16.5

|

46.2

|

|

1996

|

1 397

|

39.1

|

16.2

|

44.7

|

|

1997

|

1 386

|

39.9

|

17.0

|

43.0

|

|

1998

|

1 332

|

40.9

|

17.3

|

41.9

|

|

1999

|

1 364

|

49.1

|

19.6

|

30.4

|

|

2000

|

1 384

|

52.9

|

19.2

|

27.9

|

|

Sources : BP Statistical Review et China Energy Databook. Signification des sigles dans le texte.

|

||||

4.1. Le succès inattendu des mines locales libres

Leçons du Grand Bond en avant et de la Révolution culturelle : l’initiative privée, individuelle ou collective, n’est pas morte en Chine (Figure 7). Elle peut être sollicitée pour ouvrir des mines locales libres (MLL) ou des petites mines locales (PML) qui présentent nombre d’avantages sur les grandes : rapidité d’ouverture (2 à 3 ans au lieu de 6 à 10) ; moindre coût en investissement initial (en moyenne 16 yuans/tonne au lieu de 40 pour les mines d’État locales ou MEL et 108 pour les grandes mines d’État ou GME) et en salaires (majorité de mineurs-paysans) ; solutions aux pénuries locales de combustibles lorsque ces dernières sont imputables aux déficiences du transport ; offres d’emploi à la campagne susceptibles de fixer les ruraux à un moment où les autorités redoutent leur afflux dans les villes[24].

Tout commence donc avec la levée des restrictions à l’ouverture d’une mine et la mise en place d’incitations par certaines provinces (Shanxi, notamment) et par le gouvernement central[25]. Dès 1981, ce dernier décide, au profit des MLL, l’octroi de subventions pour celles qui sont en déficit, la réduction ou même l’exemption des taxes industrielles et commerciales et l’accroissement des fonds d’amortissement. Deux ans plus tard, cette panoplie est encore élargie avec l’autorisation de vendre le charbon à des prix négociés plus avantageux que les prix officiels ; la possibilité de partager les profits entre les opérateurs de la mine ; l’ouverture des gisements appartenant aux mines d’État lorsque ces dernières y renoncent ; la constitution de partenariats avec tous types d’utilisateurs industriels du charbon ; la réduction à leur strict minimum des contrôles publics (autorisation d’exploiter accordée par la Province, respect des standards de sécurité et vérification de l’apport des capitaux requis par les opérateurs eux-mêmes ou par une banque).

Les résultats dépassent les attentes. Entre 1979 et le coup d’arrêt de 1996, l’essentiel de la croissance charbonnière chinoise vient de l’ouverture des petites mines non intégrées dans la production répartie par le Plan et financées par l’État, central et provincial. Leur production passe de 106 Mt à 615 Mt, soit une multiplication par six et une contribution sautant de 15,4% à 46,2% de la production totale pendant que celle des mines d’État (central et local) régresse de 55,3% à 37,3%.

Ce succès a cependant un prix technique, économique et social. Dans la plupart des mines, les techniques d’extraction sont des plus primitives, allant jusqu’à l’utilisation de simples outils agricoles, voire des ustensiles de cuisine, affirment certains. Le taux de récupération du charbon ne dépasse pas 10-20 % en moyenne, contre plus de 70 % dans les grandes mines d’État. Le charbon récupéré contient une telle proportion de pierres que son pouvoir calorifique atteint péniblement 2000 kcal/kg dans de nombreux cas. La multiplication des petites mines aboutit aussi à une structure industrielle très éclatée et aux performances médiocres. En 1995, la Chine compte 79 248 mines dont 72 919 MLL, 1 733 MEL et 596 GME. Alors que ces dernières produisent, en moyenne, 737 600 tonnes/an chacune (ce qui est plus que la moyenne de toutes les mines aux États-Unis, en Inde ou en Russie, mais moins qu’en Pologne et surtout qu’en Allemagne), les MEL ne dépassent pas 116 600 et les MLL 8,2 tonnes. En outre, avec des taux d’accidents mortels de 5 à 10 fois plus élevés que ceux des grandes mines (Tableau 11), ces mines sont à l’origine de 70 % de la mortalité minière nationale qui est, hélas, la plus élevée du monde avec 6,63 tués par Mtec en 2000, contre 0,83 en Russie, 0,48 en Inde, 0,17 en Afrique du Sud, 0,05 aux États-Unis et 0,02 en Australie[26].

Tableau 11 : Évolution de la mortalité dans les mines chinoises 1970-2003

|

Nombre de tués/Mt

|

Total

|

GME

|

MEL

|

MLL

|

|

1970

|

8.20

|

10.50

|

9.03

|

|

|

1980

|

8.17

|

10.19

|

16.88

|

|

|

1985

|

7.55

|

|||

|

1990

|

6.76

|

9.06

|

12.07

|

|

|

1995

|

4.95

|

1.51

|

4.73

|

7.91

|

|

2000

|

5.06

|

1.19

|

4.16

|

9.31

|

|

2003

|

4.17

|

3.13

|

9.62

|

|

|

Source : Wright Tim. The political, op. cit, p. 633. Les données en valeur absoluedu China Energy Databook sont légèrement différentes, mais les rapports entre catégories de mines sont très proches.

|

||||

Toutes ces déficiences n’empêchent pas l’utilisation du charbon extrait des mines locales libres, tant que les pénuries sont criantes. Mais, à partir de 1995, l’élimination des vieilles installations industrielles, la hausse des prix du charbon suite à leur libération et une timide pénétration du gaz naturel dans les usages de chauffage en ville ralentissent la croissance de la demande. Les stocks d’invendus commencent à s’accumuler (peut-être 100 Mt en 1997). Le gouvernement central ordonne de ne pas dépasser en 1998 la production de 1997, d’interrompre l’activité minière 22 jours dans l’année et de fermer 14 700 mines illégales. L’heure est à la réforme et à la restructuration de l’industrie charbonnière.

4.2. La restructuration des grandes entreprises charbonnières publiques

L’appui donné aux petites mines locales ne signifie pas que le gouvernement chinois se soit désintéressé des mines restées dans son giron à savoir les grandes mines d’État (GME) ou mines d’État central (MEC) et les mines d’État locales (MEL). Au début des années 1980, il leur fixe même l’objectif ambitieux de produire 800 Mt en 2000, moitié par extension des exploitations existantes, moitié par ouverture de nouveaux sièges, dont 50 % à ciel ouvert. Aucun des deux objectifs ne sera atteint, mais, après restructurations, ces mines porteront la production charbonnière chinoise au premier plan de la production mondiale.

Pour toutes les mines alors publiques, le nouveau départ date du 6èmePlan (1981-1985) au cours duquel les plus grandes exploitations charbonnières, restées sous contrôle du gouvernement central, doivent se doter d’une comptabilité à tous les niveaux et faire croître au plus vite le taux d’utilisation de leur capacité de production qui n’atteint pas 65 %. Les autres, de moindre taille, sont placées sous le contrôle des provinces. Dès 1984, elles bénéficient d’une plus grande autonomie de gestion, d’incitations financières et de contrats de performances avec les autorités.

Le statut public des très grandes (GME ou MEC) n’est pas remis en cause. Les restructurations les concernant sont donc techniques, à l’image de quelques réalisations de prestige censées leur montrer le chemin. De vastes bases charbonnières sont créées, notamment dans le Shanxi dont les atouts sont nombreux : structures géologiques simples et peu profondes (200 à 300 mètres), veines relativement épaisses et peu inclinées, charbon à haut pouvoir calorifique (8 000 kcal/kg à Datong), à basse teneur en soufre, cendres et phosphate. À cheval sur le Shanxi, la Mongolie Intérieure, l’ouest du Hénan et le Shaanxi, la Shanxi Energy Base s’étend sur 330 000 km2, contient 60-70 % des réserves nationales estimées à cette époque et devra extraire 600 Mt/an. Dans son sillage, le Shenhua Coal Project qui démarre en 1985 devient l’emblème de la modernisation des grandes mines chinoises. En revanche, l’ouverture de cinq mines à ciel ouvert, avec assistance étrangère car la Chine ne maîtrise pas cette technologie, est un échec : mis en route en 1987, en partenariat avec Occidental Petroleum, le chantier d’Antaibao, n’atteindra jamais ses objectifs initiaux et contribuera à dissuader les étrangers d’investir dans les charbonnages chinois. Dans le cadre des 8ème (1991-1995) et 9ème (1996-2000) Plans, d’autres grands projets sont entrepris, dont à nouveau plusieurs mines à ciel ouvert dans le Shanxi, la Mongolie-Intérieure et le Guizhou, parallèlement à de gros efforts d’amélioration de la sécurité, indispensables pour rajeunir la population des mineurs : soumises à la politique de l’enfant unique, les familles rechignent à laisser leur fils s’engager dans une profession dangereuse.

Les restructurations des entreprises publiques de moindre taille et placées sous la responsabilité des provinces (MEL) sont à la fois techniques et économiques. Les plus petites d’entre elles, soit 15,37% de leur nombre en 2000 et 44,61% en 2007, sont purement et simplement privatisées. Une partie des autres, soit 5,15% en 2000 et 29,95% en 2007, bénéficient d’une diversification de leur propriété en ce sens qu’au moins deux nouveaux propriétaires, généralement publics, peuvent entrer dans leur capital sans modification du contrôle de l’entreprise. Quelques unes de ces MEL, telles le Yankuang Mining Group réussissent même à s’ouvrir suffisamment pour obtenir d’être inscrites aux bourses de Shanghai, Hong Kong et New York. L’autonomie de gestion de ces entreprises a généralement été accompagnée d’une restructuration de leur dette sous la forme, à partir de 1996, d’une transformation en actions de leurs emprunts non encore remboursés auprès des banques. Selon Xunpeng Shi qui a étudié attentivement les résultats de ces restructurations, la productivité du travail aurait été multipliée par quatre au cours des années 2000-2007, principalement sous l’effet de privatisations[27].

L’industrie charbonnière sort transformée de ces restructurations. Dès 1990, une dizaine d’entreprises se détache du lot par des productions annuelles supérieures à 10 Mt chacune : Datong (35 Mt), Jixi (18), Pingdingsham (18), Kailuan (18), Hegang (18), Yangquan (16), Xishan (16), Huaibei (14), Xuzhou (13), Fengfeng (11), soit 16 % du marché chinois[28]. En 1996, la concentration technique des mines a encore progressé (Tableau 12). Dans ces grandes mines, la productivité a crû, en moyenne, de 0,9 t/homme/poste fond en 1980 à plus de 2,0 en 2000, mais ce doublement ne suffit pas à bien positionner la productivité globale des mines chinoises (en 1 000 t/an, tous employés confondus) qui reste en 1997 l’une des plus faibles du monde (0,168) contre 0,378 en Inde, 0,595 en Allemagne, 3,874 en Afrique du Sud, 8,390 en Australie ou 11,474 aux États-Unis. Avec ces deux derniers pays, la comparaison est faussée par leur pourcentage élevé de mines à ciel ouvert, au contraire de la Chine qui n’en a que fort peu (6,7 % de sa production en 1998).

Avec les autres pays, en revanche, les écarts ne sont pas imputables à des handicaps géologiques, mais à un retard persistant dans la mécanisation et dans l’encadrement des mineurs. La première (extraction et tunnelage) a pourtant progressé, passant de 32 % en 1979 à 74 % en 1998, à la faveur d’un certain nombre de mesures, dont la création en 1980 d’une corporation d’équipement des mines, pourvue d’autonomie financière ; l’introduction en 1981 des contrats d’équipement des mines garantissant, après appel d’offre, qualité et durée maximale des travaux[29] ; l’autorisation à partir de 1984 de verser, en plus du salaire fixe par tonne extraite, un bonus proportionnel aux volumes supplémentaires (lequel a pu atteindre deux fois le salaire de base dans le Shanxi). Le taux d’encadrement des mineurs par des ingénieurs et des techniciens a lui aussi augmenté (de 1,6 % en 1979 à 2,7 % en 1998) mais reste extrêmement bas.

Tableau 12 : Les plus grandes mines chinoises en 1996

|

Mines

|

Province

|

Production (Mt)

|

|

Datong

|

Shanxi

|

31,55

|

|

Pingdingshan

|

Henan

|

20,71

|

|

Yanzhou

|

Shandong

|

18,65

|

|

Kailuan

|

Hebei

|

18,64

|

|

Xishan

|

Shanxi

|

17,73

|

|

Huaibei

|

Anhui

|

16,85

|

|

Yangquan

|

Shanxi

|

16,16

|

|

Tiefa

|

Liaoning

|

14,40

|

|

Hegang

|

Heilongjiang

|

13,60

|

|

Huainan

|

Anhui

|

13,57

|

|

Xuzhou

|

Jiangsu

|

13,11

|

|

Pingshou

|

Shanxi

|

12,63

|

|

Jixi

|

Heilongjiang

|

12,08

|

|

Xinwen

|

Shandong

|

11,87

|

|

Jincheng

|

Shanxi

|

11,51

|

|

Shuanyashan

|

Heilongjiang

|

10,45

|

|

Lu’an

|

Shanxi

|

10,15

|

|

Source : Thomson E., The chinese, op. cit, p. 204.

|

||

Le non-rattrapage du retard pris dans le traitement des charbons est un autre aspect des médiocres performances des grandes mines. En dépit de l’approbation en 1983 d’un barème de prix qui favorise le calibrage et le lavage, ces opérations n’ont jamais pu être généralisées. Les volumes de charbon lavé sont passés de 116 à 223 Mt entre 1979 et 1997 mais n’ont pas dépassé 17 % de la production totale et sont restés l’apanage de l’exportation et de la cokéfaction. Le nouvel objectif de 420-450 Mt lavées en 2000, fixé par le 9ème Plan (1996-2000), n’a même pas été approché[30]. Un double handicap en a résulté, en termes de transport inutile, donc plus coûteux, et d’utilisation de combustibles à plus bas pouvoir calorifique. L’insuffisance chronique des investissements en est l’une des causes, mais peut-être pas la plus contraignante, puisque les capacités de lavage n’ont pas toujours été totalement utilisées. Plus drastique paraît avoir été le manque d’eau dans les régions semi désertiques du Nord et Nord-Est, compte-tenu des 4 tonnes d’eau exigées par tonne de charbon lavé. Seules solutions envisagées, mais pas encore mises en œuvre : le recours à des technologies sèches de lavage (mais gourmandes en électricité dont la production sur le carreau des mines exige aussi de gros volumes d’eau de refroidissement) et la déviation d’une partie de l’eau du fleuve Huang (mais possiblement réservée à d’autres usages prioritaires)[31].

4.3. Les insuffisants progrès des transports

La pénurie de charbon qui a paralysé la production d’électricité dans plusieurs provinces en 2004 n’était pas imputable aux déficiences de l’extraction mais à celle de l’évacuation des combustibles[32]. Le charbon des provinces du Shanxi, du Henan ou de la région autonome de Mongolie n’arrivait plus en quantités suffisantes dans celles du Guangdong, du Jiangsu, du Zhejiang ou à Shanghai, par manque de moyens de transport ferroviaire et maritime. À cette date, les volumes transportés par rail dépassaient 500 Mt sur une distance moyenne d’environ 600 km, mais aussi de 1 400 km pour quelques itinéraires, ce qui mobilisait 43 % des capacités ferroviaires de transport de marchandises. Face à l’envolée des consommations de charbon loin des lieux d’extraction, les capacités ferroviaires, fluviales et portuaires se sont rapidement révélées insuffisantes.

Conscientes du maillon essentiel que constitue le transport dans la chaîne charbonnière, les autorités avaient pourtant relancé les efforts de modernisation, dès la fin de la Révolution culturelle. Par la suite, au cours du 7ème Plan (1986-1990), 1 300 km de nouvelles lignes de chemin de fer ainsi que l’élargissement et le creusement du Grand Canal sont réalisés ; avec le 8ème Plan (1991-1995) sont entrepris la seconde phase de la voie stratégique Datong-Qinhuangdao (653 km) dotée d’installations modernes de chargement et de déchargement ; le doublement des voies et leur électrification ; l’amélioration des capacités portuaires ; l’ouverture du Grand Canal aux navires de fort tonnage ; le remplacement de l’administration des chemins de fer par des compagnies ferroviaires autonomes. Les premières lignes privées dans le Yunnan et le Shandong seront l’œuvre du 9ème Plan (1996-2000).

Ces progrès n’ont cependant pas suffi à faire sauter le goulet d’étranglement du transport, imputable à la conjonction de plusieurs déficiences au début des années 2000. La plupart des voies d’eau étant saturées, tout le transport terrestre s’est reporté sur un réseau ferroviaire qui est le plus chargé du monde, avec un fret atteignant déjà 15,5 tonnes/km. Encombré par des trafics de petite distance (moins de 50, voire 20 km), le réseau peine à absorber celui de longue distance dont a besoin l’industrie charbonnière. D’autant que la capacité des lignes est limitée par le faible pourcentage de voies doubles (38,3 %) et électrifiées (28,6 %). La longueur et la charge des trains (3 000 tonnes) sont très inférieures à leurs homologues de Russie ou des États-Unis, le parc de locomotives est obsolète (des locomotives à vapeur sont encore construites en 1998), les wagons de bois laissent échapper en cours de route une partie de leur charge, l’organisation du trafic est si défectueuse que certains trains parcourent deux fois plus de distance que nécessaire. Sous-jacente à ces retards techniques, une planification défectueuse au sein de laquelle responsables de l’industrie du charbon et responsables des transports ont quelque peine à dialoguer, mais aussi une tarification inadéquate et une faible incitation à élever la productivité.

4.4. L’entrée de la Chine sur le marché charbonnier international

Les pénuries d’électricité et de charbon qui ont ponctué le grand décollage industriel des années 1980 ne prédisposaient pas la Chine à se lancer dans l’exportation de charbon. C’est pourtant bien l’option prise par les autorités centrales au cours des années 1990 en l’assortissant néanmoins d’un strict contrôle des flux, par le jeu de licences d’exportation leur permettant d’arbitrer entre les engagements internationaux et les besoins du marché domestique.

Jusqu’en 1978, la Chine exportait tout au plus 4 Mt/an, vers les autres pays communistes dont la Corée du Nord, dans le cadre d’accords de compensation. Par la suite, la progression s’est opérée par paliers : 7 Mt en moyenne de 1980 à 1986 puis 15 Mt en moyenne jusqu’en 1993 avec une pointe à 20 Mt en 1991, sans jamais atteindre les objectifs plus ambitieux des 6ème et 7ème Plan. En dépit des chocs pétroliers qui relancent l’intérêt pour le charbon, les marchés (vapeur et cokéfiable) du Pacifique sont encore étroits et dominés par l’Australie. La crainte de tomber sous la totale domination de ce dernier pays pousse cependant de nombreux pays asiatiques vers le charbon chinois : Japon, Corée du Sud, Hong Kong, Malaisie, Philippines, Thaïlande et Taiwan à partir de 1990. Ces exportations représentent peu dans la balance commerciale chinoise (à peine plus de 1% des gains en devises) mais le Gouvernement les encourage d’autant plus, qu’ayant perdu l’espoir d’exporter du pétrole brut, il semble vouloir compenser par des exportations de charbon les inévitables importations pétrolières et en faire une monnaie d’échange avec les pays dont il attend des capitaux et des technologies. C’est notamment le cas du Japon avec qui avait été signé en février 1978 le premier Long Term Trade Agreement (LTTA) quinquennal, régulièrement renouvelé et qui sert depuis de cadre aux exportations de charbon.

Tout ne se déroule cependant pas aussi bien que prévu. D’un côté, l’organisation chinoise n’est pas encore au point. Outre la capacité d’embarquement insuffisante de Qinhuangdao, toutes les transactions avec l’étranger passent obligatoirement par la China National Coal Import and Export Corporation (CNCIEC), créée en 1982, et donc peu expérimentée. Les retards de livraison ou les non-respects de qualité, qui en résultent, découragent maints acheteurs coréens ou japonais. Certains, en dépit de prix chinois très attractifs (24$/t FOB en 1987), optent donc pour le prix plus élevé mais les livraisons plus fiables de l’Australie ou de l’Afrique du Sud.

D’un autre côté, le Gouvernement chinois qui avait coupé les ponts depuis plus de dix ans avec les Soviétiques attend beaucoup des investisseurs occidentaux apportant technologies et capitaux. Ils doivent contribuer à l’ouverture de très grandes mines, majoritairement à ciel ouvert, entre Shanxi et Mongolie Intérieure, capables d’expédier par trains continus et/ou carboducs (slurry pipelines) un charbon lavé et calibré vers les ports d’exportation. Dans ce but, le ministère de l’Industrie du Charbon leur propose, en octobre 1982, des partenariats dans dix bases charbonnières d’une capacité allant jusqu’à 60 Mt/an chacune, dont celle d’Antaibao, dans le Shanxi[33]. Tous ces espoirs vont être déçus. L’engouement de l’ouverture passé (visites, promesses, lettres d’intention), les investisseurs potentiels reculent devant les complexités de l’entreprise : multiples interlocuteurs (ministères, agences, provinces), conditions fiscales et juridiques floues, absence de protection des brevets, réglementation tatillonne des changes et du rapatriement des bénéfices, surévaluation du yuan[34]. Après une première vague (environ 20% des investissements charbonniers des premières années 1980), principalement originaire du Japon dans le cadre du LTTA et de la Banque Mondiale, le flux de capitaux se tarit. Les fonds, sous forme de prêts à très bas taux d’intérêt, servent à l’achat de machines étrangères qui contribuent peu à l’élévation de la productivité minière car un manque d’encadrement et une culture de maintenance insuffisante ne permettent pas leur bonne utilisation. Dans les rares cas d’investissement direct étranger, comme celui de la mine à ciel ouvert d’Antaibao, l’expérience n’est pas concluante, Occidental Petroleum revendant ses parts à la Bank of China Trust and Consultancy Co en 1991.

Cette morosité s’estompe au cours de la décennie suivante avec une envolée des exportations qui sautent de 17 Mt en 1990 à 90 Mt en 2001, soit une croissance annuelle moyenne de 16 %. La rupture de tendance se situe en 1994 lorsque le rythme annuel de croissance des exportations de 5% saute à 23% (1994), 18% (1995), puis après un palier jusqu’en 1998, à 16% (1999), 47% (2000) et 57% (2001). Que s’est-il passé au cours de cette décennie ? Hors de Chine, les marchés internationaux (cokéfiable mondial, vapeur Atlantique et Pacifique) ont confirmé leur dynamisme avec des taux annuels moyens de croissance supérieurs à 5%. D’évidence, la Chine ne s’en est pas contentée. En poussant la croissance de ses exportations à des rythmes très supérieurs, elle a pris des parts de marché à d’autres exportateurs. Sans trop de peine mais en petites quantités sur le marché des cokéfiables déserté par les producteurs des États-Unis pour cause de prix insuffisamment rémunérateurs. Plus difficilement mais plus massivement sur les marchés des charbons vapeur rendus très compétitifs par la capacité des Australiens et des Sud Africains à supporter des baisses de prix.

De fait, en 2000, l’industrie chinoise y écoule presque 50 Mt en direction du Japon, de Corée du Sud, Taiwan, Philippines, Malaisie, tous pays qui profitent des offres chinoises avantageuses. En dépit de fréquentes récriminations relatives aux délais de livraison, l’industrie chinoise est devenue si compétitive qu’elle est régulièrement accusée par les Australiens de casser les prix en subventionnant sa production et son transport (Figure 8). Ce n’est pas totalement faux mais pas aussi simple[35].

D’abord pour de simples raisons géographiques. Les faibles distances maritime entre la Chine et les plus gros marchés asiatiques (Japon, Corée, Taiwan) procurent aux charbons chinois un avantage compétitif sur leurs plus sérieux concurrents puisque, alignés sur leurs prix Free On Board (FOB), ils arrivent Cost Insurance and Fret (CIF) meilleur marché, surtout lorsque les taux de fret flambent. Cet avantage est naturellement renforcé lorsque la Chine vend au dessous des prix FOB de ses concurrents, ce qui semble être le cas si l’on compare des qualités aussi peu différentes que possible : Hunter Valley et Datong à 6800 kcal/kg pour les charbons vapeur, Goonyella MV et Huaïbei HV pour les cokéfiables (Tableau 13).

Tableau 13 : Évolution des prix de contrat FOB des charbons chinois et australiens (US$/t)

|

Vapeur

|

Cokéfiable

|

|||||

|

Australie

|

Chine

|

Écart %

|

Australie

|

Chine

|

Écart %

|

|

|

1980

|

44.47

|

37.00

|

-16.8

|

53.59

|

48.10

|

;-10.3

|

|

1985

|

40.44

|

34.53

|

-15,0

|

71.27

|

46.50

|

-35.0

|

|

1990

|

41.46

|

40.45

|

-2.5

|

52.80

|

44.80

|

-15.2

|

|

1995

|

40.90

|

39.30

|

-4.0

|

51.10

|

44.65

|

-12.7

|

|

1999

|

30.40

|

29.50

|

-3.0

|

41.90

|

35.52

|

-15.3

|

|

2000

|

29.18

|

26.93

|

-7.7

|

39.75

|

33.67

|

-15.3

|

|

2001

|

35.01

|

32.18

|

-8.1

|

42.75

|

36.31

|

-15.1

|

|

2002

|

29.18

|

29.41

|

-0.8

|

48.10

|

34.20

|

-28.9

|

|

2003

|

27.15

|

46.20

|

36.31

|

-21.5

|

||

|

Source : IEA, Coal Information.

|

||||||

Sur le marché des cokéfiables, les prix FOB chinois sont, en moyenne, inférieurs de 15% aux prix australiens. Sur les marchés des charbons vapeur, beaucoup plus volumineux, les écarts sont moindre mais les charbons chinois sont restés très compétitifs grâce à des prix FOB avantageux et à des gains de fret. En outre, profitant de leur accès garanti au charbon chinois dans le cadre du LTTA, les Japanese Steel Mills (JSM) et les Japanese Power Utilities (JPU) arrachent des rabais aux compagnies australiennes, d’où une baisse des benchmarks et une réduction des prix du charbon sur les marchés du Pacifique, puis, par contagion, sur ceux de l’Atlantique. Résultat inattendu de cette évolution : d’exportatrice, la Chine devient importatrice au cours des années 2000-2007, avec des ventes à l’extérieur plafonnant à 90 Mt avant de s’effondrer pour laisser la place à un essor des importations jusqu’à 50 Mt/an. Une telle sensibilité aux variations des cours internationaux ne se comprend cependant qu’à la lumière des transformations en cours de l’industrie charbonnière chinoise.

4.5. Les transformations de l’industrie charbonnière au cours des années 2000

L’objectif n’est plus d’accroître la production de charbon à n’importe quelle condition : l’insatisfaction de la demande persiste certes, mais elle résulte autant des déficiences du transport ou de la qualité des charbons que des volumes disponibles. En revanche, construire une industrie techniquement et économiquement performante s’impose plus que jamais dans un pays mobilisé par l’ambition modernisatrice et soucieux de son indépendance énergétique. Dès lors, « Meeting its energy needs in a secure, efficient and sustainable way remains to be one of the most significant challenges that China will have to meet early in the 21st century »[36]. Parallèlement à une surveillance plus attentive des petites mines, puis à la fermeture d’un grand nombre d’entre elles, de nombreuses mesures sont destinées à transformer en véritables entreprises les grandes mines jusque là gérées par le ministère de l’Industrie du Charbon.