Entre tous les pays du monde, la Chine est celui qui est en train de laisser l’empreinte la plus forte sur les évolutions mondiales de la consommation d’énergie, du mix énergétique, donc des émissions de carbone et de leurs conséquences sur le climat. Les modalités et les ressorts d’un tel bouleversement sont à rechercher dans une longue histoire, très inégalement périodisée : avant 1950, depuis la construction du socialisme en trois étapes (Mao Zedong, Deng Xiaoping, Xi Jinping).

Au tournant de la décennie 2010, sous l’impulsion des réformes de Deng Xiaoping, la Chine venait d’effectuer un rattrapage économique sans précédent dans l’histoire, avec, depuis 1980, une multiplication par 12 de son produit intérieur brut (PIB) et un saut de 5 à 18% de la production annuelle de la richesse mondiale. Ce bouleversement économique s’était appuyé sur une croissance de la consommation d’énergie au rythme annuel moyen de 6%, tirée à plus de 80% du charbon minéral (Lire : L’énergie en Chine : les réformes de Deng Xiaoping). La conséquence inévitable en avait été de graves dégradations de l’environnement et une contribution aux émissions mondiales de gaz à effet de serre (GES) proche de 30% en 2018.

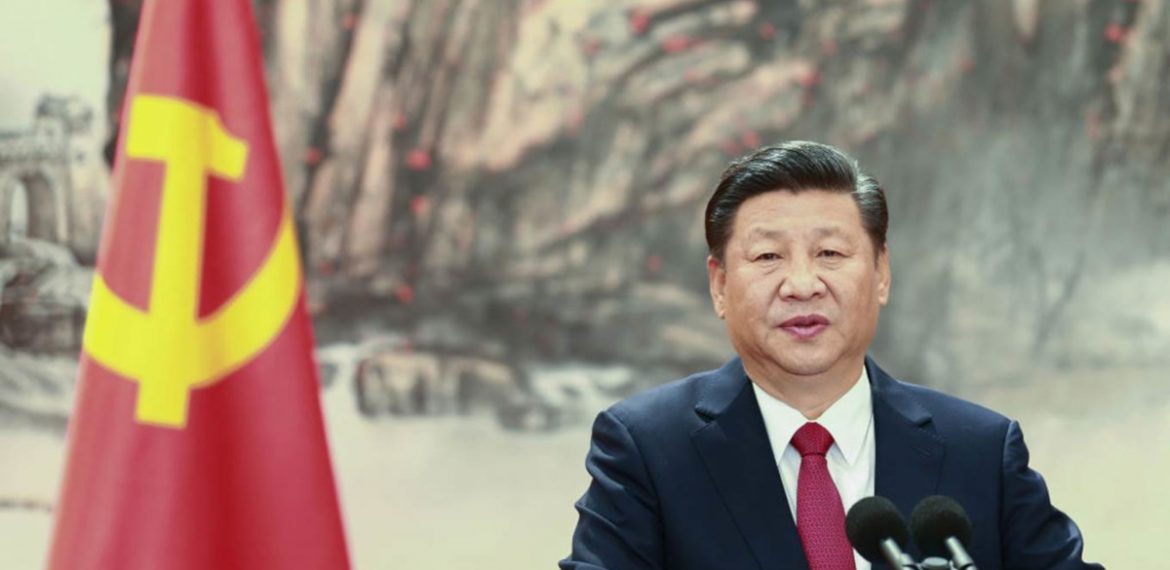

De telles trajectoires appartiennent-elles désormais au passé ? Depuis qu’il a pris la tête de l’État en 2012, le président Xi Jinping n’a pas varié dans sa volonté d’infléchir le système énergétique chinois vers un développement plus durable. On la retrouve dans les orientations du 12ème Plan (2011-2015) qu’accentuent encore celles du 13ème Plan (2016-2020). Peut-on pour autant parler d’un tournant ? La diminution entre 2014 et 2016 de la consommation de charbon minéral a incité à répondre par l’affirmative, mais la reprise de sa croissance depuis 2017, accompagnant le relèvement à 5,1 milliards de tonnes (Gt) du plafond national d’extraction et le coup de frein sur l’essor des sources renouvelables jettent un doute. En novembre 2017, dans le cadre du 19ème congrès du Parti communiste chinois (PCC), le président Xi Jinping a réaffirmé son engagement en faveur « d’une révolution énergétique » mais la National Development and Reform Commission (NDRC) a reconnu peu après que les obstacles sur cette voie avaient été sous-estimés.

La Chine a-t-elle réellement les moyens de maîtriser la croissance de sa demande d’énergie et de la satisfaire par des sources moins (gaz naturel) ou non carbonées (nucléaire et renouvelables) ? Une telle orientation est-elle compatible avec le rôle qu’elle entend jouer dans le monde du 21ème siècle, via notamment la Belt and Road Initiative (BRI) ? Pour essayer de le dire, il convient de retracer les évolutions énergétiques les plus significatives depuis 2010 ; d’en identifier les principales causes, puis de s’interroger sur les possibilités de surmonter les obstacles qui se dressent encore sur la voie d’un développement plus durable, représenté par le scénario Sustainable (SUST) de l’Agence internationale de l’énergie (AIE).

1. Une inflexion marquée des trajectoires de la demande et de l’offre d’énergie

Entre le début des années 2000 et la fin des années 2010, les trajectoires de la demande et de l’offre d’énergie se sont infléchies (Lire : L’énergie en Chine : la construction du socialisme, L’énergie en Chine : du début de notre ère à l’instauration du communisme), la première dans le sens d’une croissance plus modérée, la seconde dans celui d’un appel accru à des sources d’énergie moins carbonées (Tableau 1), s’appuyant, entre autres, sur un système de génération d’électricité plus diversifié.

Tableau 1 : Évolution de la consommation d’énergie primaire 2000-2010-2018

| Mtep | Cons. énergie primaire | Charbon | Pétrole | Gaz | Nucléaire | Hydro | Autres renouv. |

| 2000 | 1 010.9 | 706.1 | 228.8 | 21.2 | 3.8 | 50.3 | 0.7 |

| 2010 | 2 491.6 | 1 748.9 | 455.5 | 93.6 | 16.7 | 161.0 | 15.9 |

| 2011 | 2 690.5 | 1 903.9 | 472.4 | 113.2 | 19.5 | 155.7 | 22.8 |

| 2012 | 2 799.5 | 1 927.8 | 495.3 | 129.7 | 22.0 | 195.2 | 29.4 |

| 2013 | 2 907.5 | 1 969.1 | 517.3 | 147.8 | 25.3 | 205.8 | 42.3 |

| 2014 | 2 974.7 | 1 954.5 | 539.3 | 162.0 | 30.0 | 237.8 | 51.1 |

| 2015 | 3 009.6 | 1 914.0 | 573.3 | 167.4 | 38.6 | 252.2 | 64.1 |

| 2016 | 3 047.1 | 1 889.1 | 587.0 | 180.1 | 48.3 | 261.0 | 81.7 |

| 2017 | 3 139.0 | 1 890.4 | 610.7 | 206.7 | 56.1 | 263.6 | 111.4 |

| 2018 | 3 273.5 | 1 906.7 | 641.2 | 243.4 | 66.6 | 272.1 | 143.5 |

Source : BP Statistical Review of World Energy 2019.

Mtep = million de tonnes d’équivalent pétrole. Ces résultats ne coïncident pas exactement avec ceux du Tableau 1 de l’article : L’énergie en Chine : la construction du socialisme, car les sources statistiques sont différentes, mais les évolutions sont parfaitement concordantes.

1.1. Une croissance de la demande d’énergie mieux maîtrisée

La croissance annuelle moyenne de la consommation d’énergie primaire (CEP), toutes sources confondues, qui avait culminé à 9,4 % entre 2000 et 2010, tombe à 3,5% entre 2010 et 2018. Cette chute résulte de variations annuelles très inégales du taux de croissance s’effondrant de 8,0% en 2011 à 4% en 2012, puis glissant régulièrement vers 1,2% en 2015 et 2016, avant de remonter à 3,0% puis 4,3% en 2017 et 2018.

Le rythme de croissance du PIB qui a diminué de 10,6% en 2010 à moins de 7% en 2015-2018 n’ explique que très partiellement cette diminution dont l’origine doit surtout être recherchée dans la baisse de l’intensité énergétique de l’activité économique. Mesurée par le rapport CEP/PIB en kilo d’équivalent pétrole (kep) par dollar constant, cette intensité qui avait déjà chuté de 0,40 en 1980 à 0,26 en 2000, avait encore été réduite à 0,20 en 2010, soit une décroissance moyenne annuelle de 3%. En 2018, elle ne dépasse plus 0,13, résultat d’une nouvelle diminution de 5,2% chaque année. À ce niveau, la Chine se rapproche des économies européennes [1]. Cette baisse, dont l’ampleur en une aussi courte période est exceptionnelle, provient de changements structurels et technologiques, les uns et les autres influencés par les transformations de l’approvisionnement énergétique.

Les proportions entre les secteurs d’activité qui concourent à la formation du PIB chinois de 2019 sont sensiblement différentes de celles de 2010. Alors que la part des activités primaires (agriculture et mines) tourne toujours autour de 5%, celle des secondaires (industrie), qui n’avait guère varié entre 2000 et 2010, a chuté de 57 à 35%, au profit des tertiaires (services) qui approchent désormais les 60%. Qui plus est, au sein de l’industrie, les branches très energy intensive ont laissé de plus en plus de place à celles qui le sont moins (Tableau 2).

Tableau 2 : Évolution de quelques productions industrielles

| Ciment (Mt) | Acier (Mt) | Machines outils (1 000) | Automobiles (M) | Réfrigérateurs (M) | Téléphones portables (M) | |

| 2010 | 1 881 | 637 | 700 | 9,6 | 72,9 | 998 |

| 2011 | 2 099 | 685 | 890 | 10,1 | 87,0 | 1 132 |

| 2012 | 2 210 | 723 | 880 | 11,8 | 84,3 | 1 182 |

| 2013 | 2 420 | 813 | 880 | 12,1 | 92,6 | 1 523 |

| 2014 | 2 492 | 823 | 860 | 12,5 | 88,0 | 1 682 |

| 2015 | 2 359 | 804 | 760 | 11,6 | 80,0 | 1 813 |

| 2016 | 2 410 | 807 | 670 | 12,1 | 84,8 | 2 058 |

| 2017 | 2 380 | 867 | 610 | 13.3 | 85,5 | 1 900 |

| 2018 | 2 400 | 928 |

Source : China Statistical Yearbook, diverses années.

Après les croissances annuelles moyennes soutenues des années 2010-2013, dans le prolongement des années 2000 (8,8% pour le ciment, 8,5% pour l’acier, 7,9% pour les machines outils, 8,0% pour les automobiles, 8,3% pour les réfrigérateurs ou 15,1% pour les téléphones portables), toutes les productions stagnent ou même décroissent.

Ces évolutions structurelles ont, en outre, été accompagnées de changements technologiques à l’origine d’une plus grande efficacité dans l’utilisation des sources d’énergie. Sous le double effet du remplacement des vieilles installations industrielles par de plus modernes et de la recherche par la plupart des entreprises de techniques de production plus efficaces, la consommation spécifique d’énergie d’une tonne d’acier, de ciment, de produits chimiques, de machines-outils, d’automobiles ou de biens de consommation n’a cessé de baisser.

La diminution de l’intensité énergétique du PIB résultant de ces changements structurels et technologiques de l’industrie a été peu affectée par l’expansion des services, parce qu’ à l’exception des transports, ces derniers sont moins energy intensive que les industries, mais aussi parce qu’ils ont bénéficié de techniques d’utilisation de l’énergie plus efficaces, tant en matière de chauffage-climatisation des locaux que d’éclairage, de petite force motrice ou de moyens de communication (Lire : Les politiques d’efficacité énergétique : problématiques, moyens et outils d’évaluation). . Trois évolutions liées ont joué dans ce sens.

Les bientôt 1 400 millions de chinois sont devenus de plus en plus urbains. Inférieur à 5% en 1949, le taux d’urbanisation frôlait les 20% lors des réformes de Deng Xiaoping en 1980 puis il a sauté à 36% en 2000 avant de s’approcher des 60% en 2019. Une partie de cette population urbaine vit dans quatre mégalopoles de plus de dix millions d’habitants (Shanghai, Beijing, Guangzhou et Shenzhen) et dans une bonne centaine de villes comptant plus d’un million d’habitants.

Cette urbanisation a considérablement réduit les volumes de bois et de charbon minéral brûlés à faible rendement dans des poêles ou de petites chaudières à des fins de cuisson des aliments ou de chauffage des habitations au nord du Yangsi Jiang (Fleuve bleu). Elle a aussi ouvert la porte à l’extension des réseaux de gaz naturel et de chaleur obtenue dans des chaufferies collectives très performantes. De 19% en 1990, la population urbaine ayant accès au gaz naturel a sauté à 96% en 2017. Les superficies desservies par des réseaux de chaleur ont bondi de deux millions de m2 en 1990 à 83 en 2017. Avec l’appui d’une électrification complète, le charbon minéral a été chassé d’une grande partie des territoires urbains.

Cette substitution a d’autant plus contribué à la baisse de l’intensité énergétique du PIB qu’elle a souvent été accompagnée de changements technologiques à l’origine d’une plus grande efficacité des utilisations. En matière de chauffage et de climatisation de l’habitat, le premier plan national « pour une urbanisation d’un nouveau type« , publié le 15 mars 2014, a exigé, qu’à l’horizon 2020, 50% des nouveaux bâtiments intègrent des normes de construction écologiques (contre 2% en 2012), 13% de la consommation énergétique dans les villes proviennent d’énergies renouvelables (contre 8,7% en 2012), 60% des villes de niveau préfecture respectent les standards nationaux de qualité de l’air (contre 40,9% en 2012).

Dans le secteur du transport, l’effet négatif de l’explosion du nombre de voitures individuelles, de 61 millions en 2010 à 185 millions en 2017, a été atténué par l’élévation de l’efficacité de combustion des nouveaux véhicules et le démarrage des modèles électriques et hybrides rechargeables [2].

Qu’ils aient une origine structurelle ou technologique, les changements qui sont à l’origine de la baisse de l’intensité énergétique du PIB sont indissociables des inflexions de l’offre des sources primaires dans la mesure où les élévations d’efficacité ont souvent été rendues possibles par le recours à d’autres sources d’énergie que le charbon minéral ou même les produits pétroliers.

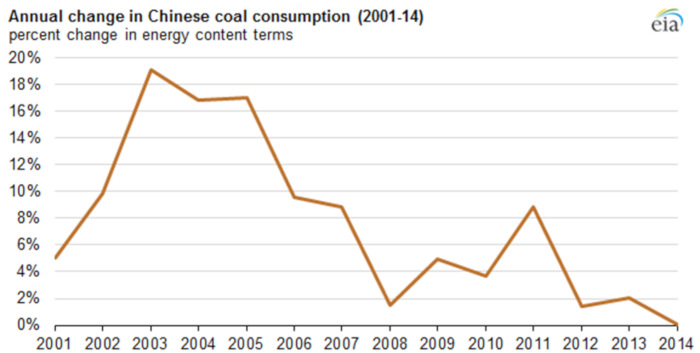

1.2. Une offre de sources primaires moins carbonées

Alors qu’avec 70% de la CEP en 2010, il paraissait indétrônable, le king coal chinois n’a cessé de reculer depuis, jusqu’à 58% en 2018, ce en dépit de la reprise de 2017 et 2018 qui a suivi trois années de baisse. Peu visible de l’extérieur, ce déclin se préparait depuis la cassure de son rythme de croissance au milieu des années 2000 (Figure 1). Ce moindre appel à plus de charbon, année après année, a résulté, à la fois, de sa combustion plus efficace et de sa substitution par d’autres sources d’énergie primaires dont la part dans le bilan énergétique a crû à partir de 2010 (Tableau 1) :

– pétrole, de 18,3 à 19,6% ;

– gaz naturel, de 3,8 à 7,4% ;

– nucléaire, de 0,7 à 2,0% ;

– hydraulique, de 6,4 à 8,3% ;

– autres renouvelables, de 0,6 à 4,3%.

Au rythme annuel moyen de 4,4%, la consommation de pétrole a été largement commandée par la croissance du transport des hommes et des marchandises, ces dernières préférant la route au rail, donc entraînant une augmentation proche de 50% du nombre de camions entre 2010 et 2017. La production de pétrole sur le territoire national stagnant autour de 200 Mt, puis déclinant à 189 Mt en 2018, la dépendance externe de la Chine a sauté de 55,5% en 2010 à 70,5% en 2018. Avec elle, une activité redoublée des compagnies pétrolières chinoises à l’extérieur, souvent accompagnée de délicats problèmes géopolitiques.

Bien que ne représentant qu’une part très modeste du bilan énergétique, le gaz naturel a été le principal challenger du charbon, avec une consommation croissant au rythme annuel moyen de 12,6%. En dépit d’un réseau de transport et de distribution insuffisant et d’une politique de prix fluctuante, il s’est imposé dans la plupart des zones urbaines les plus polluées. Ce succès est à l’origine d’un taux de dépendance externe qui s’est progressivement élevé jusqu’à 30% en 2014 puis 43% en 2018. Les limites de l’exploitation des ressources nationales ont en effet contraint la Chine à importer un volume de gaz naturel liquéfié (GNL) s’élevant de 13 milliards de m3 (Gm3) en 2010 à 73,5 en 2018, complété par des volumes acheminés par gazoduc grimpant de 3,4 à 47,9. Peut-être plus encore que pour le pétrole, la dépendance gazière a fortement influencé les relations de la Chine avec ses fournisseurs, l’Indonésie, l’Australie, le Turkménistan et surtout la Russie dont le gazoduc « Force de Sibérie » devrait entrer en activité fin 2019 [3].

Les autres sources d’énergie dont la croissance a permis un début de décarbonisation du bilan énergétique chinois proviennent de diverses filières qui constituent le système de production de l’électricité.

1.3. Un système de production d’électricité plus diversifié

Toutes les activités utilisatrices d’une source d’énergie ont accru leur demande d’électricité, d’où une croissance annuelle de cette source finale (6,8%) plus rapide que l’ensemble des sources primaires (3,5%) et ce à partir d’une production de plus en plus diversifiée (Tableau 3).

Tableau 3 : Production d’électricité

| TWh | Total | Th. charbon | Th. pétrole | Th. gaz | Nucléaire | Hydro | Éolien | Solaire | Géoth. Bio |

| 2010 | 4207.2 | 3139.2 | 14.9 | 77.7 | 73.9 | 711.4 | 44.6 | 0.7 | 24.9 |

| 2011 | 4713.0 | 3695.4 | 12.1 | 108.8 | 86.4 | 688.0 | 70.3 | 2.6 | 27.7 |

| 2012 | 4987.6 | 3755.8 | 10.9 | 110.3 | 97.4 | 862.8 | 96.0 | 3.6 | 30.5 |

| 2013 | 5431.6 | 4074.2 | 10.0 | 116.4 | 111.6 | 909.6 | 141.2 | 8.4 | 37.5 |

| 2014 | 5649.3 | 4070.9 | 9.5 | 133.3 | 132.5 | 1051.1 | 156.1 | 23.5 | 46.4 |

| 2015 | 5814.6 | 4042.5 | 9.7 | 166.9 | 170.8 | 1114.5 | 185.8 | 43.6 | 54.1 |

| 2016 | 6132.2 | 4164.6 | 10.4 | 188.3 | 213.3 | 1153.3 | 237.1 | 61.7 | 62.1 |

| 2017 | 6604.5 | 4445.5 | 10.7 | 202.8 | 248.1 | 1165.1 | 295.0 | 117.8 | 79.6 |

| 2018 | 7111.8 | 4732.4 | 10.7 | 223.6 | 294.4 | 1202.4 | 366.0 | 177.5 | 90.7 |

Source : BP Statistical Review.

Mise à part celle de la thermoélectricité pétrole, constituée principalement de moteurs diesel, qui n’a pas changé, toutes les productions d’électricité à partir de filières peu ou non carbonées ont été considérablement accrues. De loin la plus importante, l’hydroélectricité n’a pas élargi sa part de 16,9% mais elle s’est développé au rythme annuel moyen de 6,8%. Les autres filières ont fait beaucoup mieux avec des taux de croissance de 14% pour le thermique gaz, de 19% pour le nucléaire, de 30% pour l’éolien et d’environ 100% pour le solaire. Résultat, la part de ces quatre filières saute de 1,8 à 3,1%, de 1,8 à 4,1%, de 1,0 à 5,1% et de quasiment rien à 2,5%. Reste la thermoélectricité alimentée au charbon qui n’a pas perdu sa prééminence, mais qui a régressé de 74,6% en 2010 à 66,5% en 2018. Une restructuration de cette ampleur, sur une aussi courte période, a impliqué un renouvellement rapide du parc de production (Tableau 4).

Tableau 4 : Évolution du parc de production d’électricité

| GW | Total | Thermique | Hydro | Nucléaire | Éolien | Solaire | Autres |

| 2010 | 991,0 | 735,0 | 219,0 | 5,0 | 31,0 | 1,0 | 24.9 |

| 2013 | 1 257,7 | 870,0 | 280,4 | 14,7 | 76,5 | 15,9 | 8,0 |

| 2014 | 1 370,2 | 923,6 | 304,9 | 20,1 | 96,6 | 24,9 | 19,0 |

| 2015 | 1 525,0 | 1 005,5 | 319,5 | 27,2 | 130,8 | 42,2 | 9,0 |

| 2016 | 1 650,5 | 1 060,0 | 332,0 | 33,6 | 149,0 | 76,3 | 7,0 |

| 2017 | 1 777,0 | 1 106,0 | 341,0 | 36,0 | 164,0 | 105,0 | 7,0 |

| 2018 | 1 901,0 | 1 147,0 | 350,0 | 45,0 | 185.0 | 150,0 | 7,0 |

Source : China Statistical Yearbook. Valeurs arrondies.

1.3.1. Un thermique charbon toujours prééminent mais plus efficace

Sur les 1 147 GW thermiques en activité fin 2018, plus de 93% sont alimentées au charbon, les autres l’étant au gaz naturel et, dans une très faible proportion, en dérivés pétroliers et en biocombustibles. Ce parc, construit majoritairement depuis les années 2000, est jeune, donc apte à fonctionner longtemps encore. Il est aussi de plus en plus efficace : de l’ordre de 380 gr/kWh en 2003, la consommation spécifique a glissé vers 318 en 2014 et 309 en 2017. À partir de 2010, la plupart des grands groupes tels que Huaneng, Huadian, Guodian, China Power Investment ou China Resources Power, avaient commencé à la réduire au point de ne plus dépasser en moyenne 315 en 2013. Peu après, dans son plan d’action 2014-2020, la NDRC avait fixé l’objectif de 300-310 pour les centrales, neuves ou remises à neuf.

Pour rendre le parc plus efficace, nombre de vieilles centrales, notamment celles d’une capacité inférieure à 200 MW, avaient déjà été fermées entre 2006 et 2013. Dans le cadre du programme Promoting Large and Closing Small, elles ont été remplacées par des unités d’au moins 600 MW presque toutes supercritiques puis ultra-supercritiques[4]. En décembre 2015 a été institué un bonus au profit des centrales thermiques respectant les nouvelles normes d’efficacité. À cette date, seules sont construites des centrales ultra-supercritiques ayant un rendement de 43%, certaines atteignant déjà 46%, n’émettant que 800g/kWh de CO2, sept fois moins de NOx et douze fois moins de SO2 que les sous-critiques[5]. Toutes respectent les normes de la High Efficacity and Low Emission (HELE). Parallèlement, des turbines à gaz très performantes ont été installées, prioritairement à proximité des agglomérations menacées de graves pollutions atmosphériques.

1.3.2. L’hydroélectricité toujours en tête des sources renouvelables

Après la mise en service en 2009, du barrage de Sanxia (les Trois Gorges), sur le Yangzi-Jiang, dont les 26 générateurs de 700 MW chacun ont fourni une capacité additionnelle de 18,2 GW, de nouveaux grands aménagements ont été entrepris sur les fleuves Jinsha et Lancang (Mekong), portant à 350 GW la capacité hydroélectrique totale en 2018, dont une trentaine en pompage-turbinage (Figure 2)

La plupart d’entre eux étant situés dans les provinces du Sichuan et du Yunnan, des milliers de kilomètres de ligne en haute tension ont dû être construits pour les relier aux régions côtières à forte consommation d’électricité.

1.3.3. L’essor du parc électronucléaire

L’intérêt de la Chine pour l’électronucléaire remonte aux années 1980 avec la construction des trois premiers réacteurs (300 puis 2×600 MW) installés au début des années 1990 sur le site de Qinshan et de Daya Bay[6]. Ces réalisations reflétaient l’affrontement de deux stratégies : celle de la China National Nuclear Corporation (CNNC) en faveur d’un développement d’une technologie nationale et celle de la State Nuclear Power Technology Corporation (SNPTC) axée sur l’importation de technologies étrangères (Figure 3).

À partir de 2010, le mouvement s’est accéléré avec 27 unités en construction, soit 42% de celles en chantier dans le monde. Elles s’inscrivaient sur une trajectoire passant par une puissance de 42 GW en 2015, puis 100 à 120 GW en 2020 et 200 GW en 2030. Derrière cet engouement, la volonté des autorités centrales de maîtriser au plus vite une filière combinant sécurité d’approvisionnement et maîtrise des technologies les plus avancées, mais aussi, pressions de provinces toutes désireuses d’avoir leur réacteur nucléaire, attribut de modernité, y compris dans celles sujettes aux séismes comme le Sichuan. Cette trajectoire a cependant été rompue l’année suivante par la catastrophe de Fukushima, conséquence du tsunami du 11 mars 2011. La première décision des autorités chinoises sera la suspension des constructions en cours afin de s’assurer du respect des règles de sûreté et de la formation des personnels chargés de les appliquer, d’où les 45 GW de 2018, le nouvel objectif de 53 GW en 2020 et la révision des perspectives à plus long terme (voir plus loin) [7].

Le ralentissement puis la reprise du programme de construction de réacteurs s’inscrit dans le contexte d’une compétition internationale s’étendant jusqu’à la mise au point de réacteurs de petite taille (-300 MW) et de réacteurs rapides (un 600 MW est en construction), mais aussi, en amont, l’enrichissement de l’uranium par centrifugation gazeuse que la CNNC a concentré dans le Langzou Nuclear Fuel Complex, province du Gansu et, en aval, le retraitement de l’uranium et du plutonium destinés à fabriquer de nouveaux combustibles tandis que les produits de fissions seront vitrifiés dans la perspective d’un enfouissement géologique. Après avoir tenté d’y parvenir par ses propres moyens, la Chine a négocié avec Areva (devenue Orano en 2018) le transfert des deux technologies : retraitement par une usine d’une capacité de 800 tonnes de combustibles/an et fabrication de combustible MOX à partir de l’uranium appauvri et du plutonium issu des combustibles retraités[8]. Dans une perspective encore plus lointaine, la fusion n’est pas oubliée : dans le cadre du projet ITER, le 15 mai 2019, le réacteur Tokamak Supraconducteur Avancé Expérimental chinois (EAST) a réussi à maintenir pendant plus de 100 secondes les conditions nécessaires au processus de fusion nucléaire.

1.3.4. La fulgurante mais fragile percée de l’éolien

Les moulins à vent ne sont pas une nouveauté en Chine, mais l’exploitation de l’énergie éolienne à grande échelle est récente (Lire : Production d’électricité éolienne, de son gisement à ses aérogénérateurs).. Dans le cadre de l’électrification rurale, environ 3 000 petites éoliennes, de 100 W à 20 kW, avaient été installées au début des années 1980, dans les provinces de Mongolie, du Gansu, du Xinjiang, du Heilongjiang et même dans l’ile de Sijiao sur la côte du Zhejiang[9]. En 2000, cependant le succès de l’éolien n’était pas assuré : sur les 1 000 MW qu’avait fixés le 9ème Plan, 344 seulement avaient été mis en chantier. L’annonce en 2004 d’un objectif de 20 GWe en 2020 avait rencontré une franche incrédulité[10].

L’inflexion est venue de la loi en faveur des sources d’énergie renouvelables de 2005, de la mise en place d’un fonds pour financer les « projets verts » et des incitations du mécanisme de développement propre (MDP) institué par le protocole de Kyoto[11]. Six ans plus tard, le scepticisme n’est plus de mise. Au cours de la seule année 2010, 18 928 MW ont été construits, contre 5 113 aux États-Unis, 2 139 en Inde et moins de 2 000 en Allemagne, au Royaume-Uni, en Espagne et en France. Derrière cet essor, un engagement exceptionnellement rapide de la construction d’éoliennes par les compagnies électriques. Les équipementiers ont immédiatement répondu à l’ouverture de ce nouveau marché : alors qu’en 2006 aucune firme chinoise ne figurait parmi les dix premières du secteur dans le monde, en 2010 on en comptait quatre dont Sinovel, très proche du danois Vestas, numéro 1 mondial, et déjà devant l’américain GE Wind et l’allemand Enercon[12].

Fin 2018, le développement de l’éolien chinois se poursuit (Figure 4) mais se heurte aux obstacles de sa localisation et des conséquences de son l’intermittence. À l’exception de quelques installations dispersées sur le territoire, ou en mer sur le site de Shanghai Dongda depuis 2009, la plus grande partie de la puissance installée est située dans les trois provinces du Nord : Mongolie intérieure, Gansu et Xinjiang, soit à des distances de 1 500 à 2 500, voire 4 000 km des lieux de forte demande d’électricité. Les réseaux ne sont pas adaptés à de telles transmissions car ils n’ont pas bénéficié d’investissements comparables à ceux destinés à la production[13]. En dépit des efforts entrepris depuis 2000 pour interconnecter les six principaux réseaux régionaux et celui du Tibet, les transmissions sont limitées par des obstacles techniques et réglementaires. Plus qu’ailleurs, de telles déficiences compliquent l’intégration de l’électricité d’origine éolienne dans des réseaux que son instabilité perturbe. Les chutes de tension, les variations de voltage et les accidents en tous genres qui s’en suivent n’incitent pas les gestionnaires à l’accueillir à bras ouverts.

Face à ces obstacles, les pouvoirs publics en sont réduits à freiner le développement de l’éolien : pour limiter les 14% d’électricité éolienne écrêtés en 2017, ils ont demandé aux autorités locales de six provinces (Jilin, Heilongjiang, Gansu, Mongolie-Intérieure, Ningxia et Xinjiang) de ne plus autoriser la construction d’éoliennes, ce qu’elles ont fait avec d’autant plus d’enthousiasme que certaines d’entre elles restent hostiles à une technologie qui concurrence l’extraction de charbon, principale source d’emplois. En mai 2019, la NDRC a décidé de réduire les subventions à l’éolien onshore en 2020 puis d’établir une grid price parité entre tous les projets en 2021, en vue d’aligner les prix de l’électricité éolienne sur ceux de l’électricité thermoélectrique charbon.

1.3.5. Une croissance du solaire photovoltaïque défiant toutes les anticipations

Fin 2005, la Chine comptait déjà 60 fermes solaires d’une capacité totale de 1,3 GW, laquelle devait passer à 5 GW en 2010 puis 30 en 2020, aux termes de la loi de 2006. L’objectif 2010 n’a pas été atteint mais la suite de la trajectoire a dépassé toutes les prévisions puisque 150 GW sont installés fin 2018. D’où vient un tel succès ?

Tout avait commencé avec le solaire thermique basse température (chauffage de l’eau et des habitations) : dès 2010, avec 185 GWth, les capacités installées chinoises représentaient plus de 80% des capacités mondiales. Derrière ces résultats, des législations nationales et provinciales obligeant les promoteurs à installer des chauffe-eaux solaires (solar water heaters -SWH) dès lors que les immeubles dépassaient un certain nombre d’étages (12 dans les provinces du Jangsu, du Gansu ou du Shenzhen). Toujours en 2010, le solaire thermodynamique à concentrateur (concentrated solar power-CSP) avait fait son apparition sur le sol chinois avec le partenariat qu’Inner Mongolia Ruyi Industry Co et la compagnie allemande Millenium AG avaient constitué en vue de construire une centrale d’1 GWe d’ici 2020.

Restait le solaire photovoltaïque (PV) dont la capacité installée atteignait 0,8 GW, soit 2% des 40 GW en fonctionnement dans le monde en 2010, année paradoxale s’il en ait (Lire : Solaire photovoltaïque : les technologies et leurs trajectoires). D’un côté, la production de cellules a crû rapidement, atteignant 8 GW, sous l’impulsion d’industriels qui fabriquent 54% des panneaux PV usinés dans le monde et en sont devenus les plus gros exportateurs, grâce à des usines modernes très automatisées, assurant de fortes réductions de coûts mais aussi des aides publiques évaluées à plus de 30 G$[14] ; de l’autre, une filière qui ne décolle toujours pas sur le territoire chinois. Jusqu’à cette date, le solaire PV n’est impulsé que par quelques programmes d’électrification rurale tels que le Tibet Non-electricity Counties Electrification Project, le Tibet Ali PV Plan, le China Rural Township Electrification Program et le Non-electricity Areas Electrification Program, complétés en 2000 par le Brightness Program puis en 2006 par la loi obligeant les compagnies électriques à racheter l’électricité solaire PV (Figure 5).

Un véritable décollage approche cependant sous l’effet du financement par le MDP (Clean Development Mechanism -CDM) d’une cinquantaine de projets sur un total de 109 dans le monde et plus encore de deux grands programmes publics : le Solar PV for Building concerne des installations de 50 kW minimum, tandis que le Golden Sun Demonstration Program vise des installations d’au moins 300 kW[15]. Dans ce cadre, les subventions publiques atteignent 50% du coût des installations reliées au réseau et 70% de celles qui ne le sont pas, tandis que des moyens financiers considérables sont mobilisés[16]. Sur cette lancée, et compte tenu d’un territoire dont les deux tiers bénéficient de 2000 journées ensoleillées par an, certains observateurs jugent qu’une trajectoire passant entre 21,5 et 26,5 GW en 2020 puis 100 et 120 en 2050 serait cohérente avec une compétitivité atteinte avant 2025[17]. Les faits vont bouleverser toutes les anticipations : de 15,9 GW installés en 2013, le parc solaire PV va sauter à une centaine en 2017[18].

Une telle croissance peut-elle se poursuivre ? Alarmée par des difficultés croissantes de raccordement au réseau et par le déficit du Fonds de développement des énergies renouvelables, la NDRC a décidé le 1er juin 2018 a/ d’abaisser de 12 à 56% les tarifs de rachat de l’électricité solaire, après une première réduction mi-2017 ; b/ de stopper, partiellement ou totalement selon leur localisation, les nouvelles mises en service d’installations PV jusqu’à fin 2018 ; c/ de limiter ultérieurement aux seuls projets les moins coûteux les autorisations issues de mises aux enchères[19].

2. Une politique énergétique de plus en plus sensible aux menaces sur l’environnement

L’évolution du système énergétique chinois vers une croissance de la demande mieux maîtrisée et une offre moins carbonée, reposant entre autres sur des capacités de production d’électricité plus diversifiées, est le fruit d’un développement économique spectaculaire (industrialisation, urbanisation, maturation technologique), mais aussi d’une ré-orientation de la politique énergétique de plus en plus influencée par des préoccupations environnementales.

2.1. Les étapes de la ré-orientation de la politique énergétique

Bien qu’affichant « sécurité énergétique d’abord, sécurité climatique ensuite« , le 11ème Plan (2006-2010) avait commencé à prendre en compte les impacts environnementaux de la vigoureuse croissance énergétique. Derrière cette inflexion, le changement de ton du président Hu Jintao et de son Premier ministre Wen Jinbao qui, dès leur arrivée au pouvoir en 2003, avaient déjà appelé à une réorientation de la croissance économique pour construire une société harmonieuse en s’appuyant sur les avancées de la science[20]. La loi en faveur des sources d’énergie renouvelables de 2005 et la mise en place d’un fonds pour financer les projets verts en avaient été les premières manifestations.

Au cours des années suivantes, les liens énergie-environnement vont être examinés avec de plus en plus d’attention. En 2007, l’académie des Sciences estime que le taux de croissance économique moyen de 8,7% entre 1985 et 2000 devrait être réduit à 6,5% si les coûts sociaux et environnementaux étaient comptabilisés. L’année suivante, le rapport de Greenpeace et du World Wide Fund for Nature (WWF), « The true cost of coal« , conclut que ce vrai coût est supérieur de 56% à celui couramment affiché.

Le 11ème Plan quinquennal (2006-2010) porte quelques traces de ces débats mais c’est le 12ème Plan (2011-15) qui traduit un véritable infléchissement de la politique énergétique dans le sens d’une moindre croissance de la demande et d’une offre moins carbonée par réduction de l’appel au charbon minéral. Plus précisément, à l’horizon 2015,

– le rythme de croissance de la consommation totale d’énergie est réduit de deux points (4,3 au lieu de 6,6%), soit un plafond de quatre milliards de tonnes d’équivalent charbon (Gtec), par le moyen d’une diminution de l’intensité énergétique (E/PIB) de 16% ;

– parallèlement, une diminution de l’intensité carbone (CO2/PIB) de 17% doit résulter d’une augmentation de 8,6 à 11,4% de la part des sources non carbonées dans la production d’électricité, d’un recours accru au gaz naturel et d’un plafonnement de la production de charbon à 3,9 milliards de tonnes (Gt), soit 2,7 Gtec[21].

En novembre 2014, au vu des résultats de 2012-13, le Plan stratégique de développement énergétique (2014-20), confirme ces réorientations et les étend jusqu’à 2020 avec :

– un plafond de consommation primaire d’énergie de 4,8 Gtec, soit une croissance de 3,5% par an ;

– une consommation de charbon limitée à 4,2 Gt, soit une augmentation ne dépassant pas 16% ;

– une élévation, dans la consommation primaire d’énergie, de la part du gaz à 10% et de celle des sources d’énergie non carbonées de 10 à 15%.

Finalement, le 13ème Plan (2016-2020), constatant que l’objectif de -17% du CO2/PIB pour 2015 a été dépassé (-20%), en fixe un nouveau de -18% pour 2020, ce qui, s’il était atteint, porterait à -48% la réduction de l’intensité carbone du PIB sur 2005-20. Dans cette perspective,

– l’intensité énergétique qui a effectivement diminué de 18% entre 2010 et 2015 devrait rester sur une trajectoire 2016-20 de -15% ;

– tandis que la part des sources non carbonées dans la consommation primaire passerait de 7% en 2000 à 12% en 2016 puis 15% en 2020 grâce à des capacités installées de 58 GW de nucléaire, 350 GW d’hydroélectricité, 200 GW d’éolien et 100 GW de solaire[22].

Cette évolution de l’approvisionnement énergétique devrait permettre en 2020 une réduction de 18% des émissions de particules (PM 2,5) et de 15% des pollutions par NOx et SO2, mais, pour qu’il en aille bien ainsi, de nombreuses transformations sont attendues tant côté demande que côté offre d’énergie[23], lesquelles ne vont pas de soi compte-tenu de la localisation des productions solaires et éoliennes, de leur intermittence et des insuffisances du réseau de transport. Pour limiter les taux d’écrêtement[24] les autorités centrales prennent plusieurs mesures en 2016 :

– compensation financière de la production d’électricité renouvelable ;

– obligation pour les gestionnaires de réseau d’intégrer en sources renouvelables de 5 à 13% des volumes totaux d’ électricité transportée ;

– obligation pour les producteurs d’électricité de produire au minimum 9% d’électricité renouvelable dès 2020 ou d’acheter les certificats correspondants à des tiers.

Au total, en dépit d’une remontée de la consommation de charbon depuis 2017 et du ralentissement du programme nucléaire, les ré-orientations de la politique énergétique ont bien infléchi les trajectoires de demande et d’offre dans les sens voulus. Au delà de 2020, de nombreux obstacles restent à surmonter pour poursuivre sur cette nouvelle voie. Avant de les passer en revue, un retour en arrière s’impose si l’on veut comprendre la réorientation de la politique énergétique.

2.2. La prise de conscience des impacts environnementaux de la croissance énergétique

Renforcée par les mesures de libéralisation issues du 14ème congrès du Parti communiste chinois (PCC) d’octobre 1992, la croissance économique avait engendré une grande richesse matérielle mais aussi des dégâts sociaux et environnementaux. À l’origine d’un grand nombre d’entre eux, une industrie charbonnière montrée du doigt, tant pour la mortalité élevée de ses mines que pour sa pollution des sols, des cours d’eau et de l’atmosphère ainsi que pour ses émissions de GES. Les mesures prises pour les enrayer ont eu une influence certaine sur les inflexions de la politique énergétique.

2.2.1. Une mortalité minière de moins en moins supportable

L’extraction charbonnière en Chine est beaucoup plus dangereuse que les autres activités industrielles (avec 4% de la main d’œuvre industrielle totale, elle est à l’origine de 45% de la mortalité ouvrière) mais elle l’est aussi plus que les industries charbonnières des autres grands pays charbonniers[25]. Presque exclusivement souterraine et profonde, elle y a été aggravée par l’archaïsme des techniques surtout dans les petites mines, soit d’État mais locales, soit privées et villageoises (township and village enterprise – TVE). Leur multiplication, encouragée par la libéralisation des années 1980 et 1990, a, du coup, stoppé la baisse de la mortalité qui accompagnait la modernisation minière. Le nombre de tués par million de tonnes (Mt) qui avait chuté de 8,20 en 1970 à 4,95 en 1992-95 remonte à 5,20 en 2001 (Tableau 5). Les presque 6 000 morts annuels des années 1990 continueront à s’élever jusqu’à plus de 7 000 en 2002 avant d’amorcer une diminution, d’abord lente puis plus rapide après 2005, jusqu’à passer au dessous de la barre des 3 000 en 2009 puis des 1 500 en 2012[26]. Cette mortalité accidentelle très élevée n’est évidemment qu’une partie de celle due à la pneumoconiose qui, à cette dernière date, tuait annuellement 6 000 mineurs sur les 600 000 qui en souffraient[27].

Tableau 5 : Mortalité comparée dans les mines de charbon

| Pays | Période | Nombre de morts | Morts/an | Morts/Million de tonnes (Mt) | Morts/1 000 ouvriers |

| États-Unis | 1992-2002 | 434 | 39 | 0,04 | 0,31 |

| Inde (grandes mines) | 1992-2001 | 1 020 | 128 | 0,50 | 0,32 |

| Royaume-Uni | 1963-1979 | 1 922 | 113 | 0,75 | 0,33 |

| Chine (toutes mines) | 1992-2001 | 59 543 | 5 954 | 4,99 | |

| Chine (grandes mines État) | 1992-2001 | 6 220 | 622 | 1,19 | 0,53 |

| Chine (mines villageoises) | 1992-2001 | 41 120 | 4 112 | 9,13 | 2,20 |

Source : Wright Tim (2004). The political economy, op. cit, p. 631.

La mortalité minière n’a jamais laissé les autorités indifférentes, mais ce n’est qu’au cours des années 1990 que ce problème a commencé à être pris à bras le corps avec une abondante législation et la création de la State Administration of Coal Mine Safety (SACMS). Cette plus grande sévérité réglementaire commence à porter ses fruits après 2000, en grande partie parce qu’elle facilite la fermeture de nombreuses mines villageoises, montrées du doigt pour leur responsabilité dans les excédents de production. Elle ne suffit cependant pas à prévenir de nouveaux et graves accidents miniers comme ceux de 2001 dans le Jiangsu, de 2002 dans le Jilin, de 2003 dans le Guizhou et dans le Shanxi, de 2004 dans le Henan et dans le Shaanxi, de 2005 dans le Liaoning, le Shaanxi et le Guangdong, de 2006 dans le Yunnan, de 2007 dans le Shandong, de 2010 à nouveau dans le Shanxi, dans le Heilongjiang et dans le Xinjiang, de 2013 dans le Sichuan, dans le Jilin et toujours dans le Shanxi. En cause, les investissements de sécurité qui ne suivent pas les normes : la valeur de ceux réalisés au cours du 9ème Plan (1996-2000) n’atteint pas la moitié de celle qui était prévue, notamment en matière de ventilation des galeries. Mais plus encore, le non respect des fermetures de petites mines insalubres par les entrepreneurs locaux et les ouvriers-paysans, avec la complicité des autorités locales[28].

Face à ces désastres à répétition, la SACMS a multiplié la fermeture de mines dangereuses pour les mineurs et pour l’environnement local, soit 10 412 mines en 2005, 2006 et 2007 sur les 12 990 jugées insuffisamment sûres. Parallèlement, les autorités centrales ont inculpé plusieurs centaines de fonctionnaires et de responsables miniers et obligé les directeurs de mines à constituer un fonds de garantie permettant de dédommager les familles des victimes d’accidents mortels[29]. De son côté, le 11ème Plan (2006-2010) s’est fixé l’objectif d’une réduction annuelle de la mortalité minière de 5,5%, soit en 2010 un nombre de tués ne dépassant pas 2,2 par Mt[30].

2.2.2. L’aggravation des pollutions liées à la forte croissance de l’industrie charbonnière

Les bouleversements industriels et énergétiques des années 1980 et 1990 ne pouvaient pas laisser indifférentes les populations les plus exposées aux impacts négatifs de l’extraction, du transport et de l’utilisation du charbon : pollution atmosphérique urbaine par émissions d’oxyde de soufre (SO2), d’azote (NOx), et de poussières, à l’origine d’une recrudescence des maladies respiratoires ; dégradation de la qualité des eaux par de fortes teneurs en plomb, mercure et autres métaux lourds issus d’une combustion incomplète de bois et de charbon ; détérioration dans certaines régions des espaces forestiers par des pluies acides et des rizières par les rejets de l’extraction charbonnière[31].

Principalement imputables à l’expansion du parc thermoélectrique, à la sidérurgie et aux cimenteries, les émissions de SO2 et de particules ont crû respectivement de 50% et de 67% entre 1980 et 1995 avant de se stabiliser au moment où celles de NOx explosaient sous l’effet de l’essor du trafic routier.

En 2005, la teneur élevée en soufre de l’atmosphère était à l’origine de pluies acides qui affectaient environ 40% du territoire chinois, imprégnant le sol, les cours d’eau et la végétation, surtout dans le sud. L’eau de nombreuses nappes phréatiques était devenue impropre à la consommation. L’atmosphère polluée des zones urbaines et industrielles en SO2, NOx, particules et métaux lourds était à l’origine de taux de morbidité et mortalité anormalement élevés, les cancers du poumon dont 70 à 80% imputables à la pollution atmosphérique, étant devenus la première cause de mortalité à Beijing (Figure 6). À la même date, la Chine est dénoncée comme le plus grand émetteur de mercure anthropologique, soit 600 tonnes/an, représentant 25% des émissions mondiales, en croissance continue. Localement, il pollue les sols, les cours d’eau, les poissons et le riz irrigué, mais il franchit aussi les océans au grand dam des autres pays asiatiques et même des États-Unis qui le retrouve dans les assiettes de ses habitants[32].

Poussées à agir, les autorités centrales promulguent de nombreux textes et créent en 1998 la State Environmental Protection Administration (SEPA) qui fixe des normes d’émission, charge des contrôleurs de les faire respecter et parvient à fermer quelques installations très polluantes ou à interrompre des projets lancés sans étude d’impact[33]. Plus tard, des objectifs de réduction de 10% des émissions de SO2 sont introduits dans le 10ème Plan (2001-2005). Elles sont cependant peu efficaces car certaines compagnies électriques préfèrent payer des amendes plutôt que d’installer des désulfurateurs qui réduisent l’efficacité de leurs chaudières[34]. La SEPA redouble de sévérité envers les compagnies électriques réticentes. Le 11ème Plan (2006-2010) propose donc de nouvelles mesures tant techniques qu’institutionnelles, notamment sous forme d’amendes plus élevées[35].

Il faut cependant attendre l’arrivée au pouvoir de Xi Jinping en 2013 pour que l’environnement devienne réellement une priorité politique. Suite à la « déclaration de guerre à la pollution » du Premier ministre Li Keqiang, l’Airborne Pollution Prevention and Control Action Plan est promulgué. Il a pour objectif de réduire de 25%, à l’horizon 2017, la concentration moyenne de particules fines (PM 2,5) dans les grandes agglomérations du nord (Beijing, Tianjin) et la province du Hebei. Pour la région capitale, le plafond est fixé à 60 microgrammes/m3 contre 88 mesurés en 2013 et 25 maximum recommandés par l’Organisation mondiale de la santé (OMS). Pour atteindre ce résultat, il est interdit de construire de nouvelles centrales thermiques charbon dans la région de Beijing-Tianjin-Hebei ainsi que sur les deltas du Yangzi Jiang et de la Pearl River. Suivront de nombreuses autres mesures proscrivant la production, l’importation et l’utilisation de combustibles ne répondant pas à diverses normes de qualité, restreignant l’extraction de minerais à haute teneur en soufre, imposant un lavage sur place et élargissant les régions concernées par toutes ces restrictions[36]. Début janvier 2017, est instaurée une taxe sur tous les rejets polluants pour l’air, l’eau et le sol.

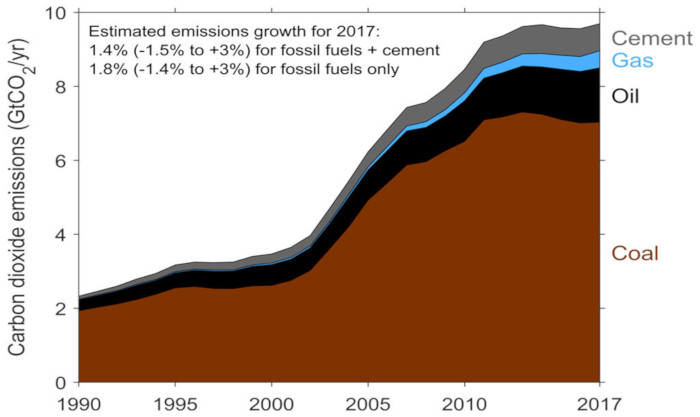

2.2.3. Les émissions de gaz à effet de serre (GES) et la question climatique

Reste la délicate question des émissions de gaz à effet de serre (GES) qui ont triplé entre 2000 et 2018 et s’approchent de 10 Gt de CO2, soit 30% des émissions mondiales (Figure 7). Longtemps, au nom du principe de la responsabilité historique de la dégradation du climat par les pays industrialisés, les autorités chinoises ont été très réticentes à s’engager dans une lutte contre les risques de changement climatique[37]. Depuis leur ratification du Protocole de Kyoto, adopté en 1997, elles s’en tenaient aux principes de « responsabilités communes mais différenciées » et de « à chacun selon ses moyens« [38]. Le 11ème Plan (2006-2010) ne mentionnait pas la question des émissions de CO2.

En novembre 2012, à la veille de la conférence des Nations Unies de Doha, Xie Zhenhua, chef des négociateurs de la Chine, affirmait encore qu’il ne serait pas raisonnable que son pays stoppe ses émissions de GES tant que son PIB/habitant n’aurait pas été multiplié par cinq, soit la moitié des 50 000 $/habitant qu’affichaient à cette date les pays industrialisés. D’où le refus persistant de toute fixation de plafonds d’émission ou de quotas.

En fait, cette position de principe dans la négociation internationale ne reflétait déjà plus l’avancement des débats internes qui établissaient un lien entre les catastrophes naturelles (ouragans et inondations) attribuées à un début de changement climatique et la croissance soutenue des émissions. Dès la seconde moitié des années 2000, plusieurs organisations non gouvernementales (ONG) chinoises, souvent aidées par des étrangères (Greenpeace ou WWF), s’efforçaient d’informer les étudiants. Elles seront bientôt rejointes par les initiatives de la SEPA qui fera connaître en Chine les conclusions du quatrième rapport du Groupe intergouvernemental d’experts sur l’évolution du climat (GIEC) fin 2006, au moment où le pays était déjà l’un de ceux qui tirait le plus grand parti du MDP imaginé pour mobiliser les pays émergents autour de la question climatique. Suivra la publication, en juin 2007, du premier plan de lutte contre le changement climatique qui, tout en rappelant que les émissions de GES par habitant sont en Chine inférieures de 80% à celles des États-Unis, avance diverses mesures telles que la reforestation, la préférence pour des variétés agricoles moins gourmandes en eau et une inflexion de la politique énergétique.

Suite à la déclaration Chine-États-Unis de septembre 2015 et à la ratification, le 3 septembre 2016, de l’accord sur le climat conclu dans le cadre de la COP 21, la Chine s’est engagée à atteindre le pic de ses émissions de CO2 autour de 2030, grâce, entre autres, à 20% de sources d’énergie bas carbone dans son bilan énergétique. À cette fin, plusieurs mesures ont été décidées dont celle, fin 2017, d’étendre à l’ensemble de son territoire l’Emission Trading Scheme (ETS) appliqué jusque là à quelques agglomérations ou régions (Beijing, Shanghai, Tianjin, Chongqing, Shenzhen ainsi que les provinces de Hubei et Guangdong). Seront concernées 1 700 installations, principalement des centrales thermoélectriques émettant plus de 26 000 tonnes de CO2/an. Le principe est celui de l’échange et du plafonnement selon lequel les entreprises les plus émettrices peuvent acheter des quotas d’émission à celles qui le sont moins. En 2018, l’ETS devrait couvrir 3,5 Gt de CO2, soit 34% des émissions totales, puis son extension se poursuivra par étapes jusqu’en 2020.

3. Les défis qu’il reste à relever

Surtout depuis 2012, les trajectoires de demande et d’offre d’énergie, modelées depuis l’arrivée des communistes au pouvoir (Lire : L’énergie en Chine : les décennies Mao Zedong) et consolidées par les réformes industrialistes de Deng Xiaoping (Lire : L’énergie en Chine : les réformes de Deng Xiaoping), ont été très sensiblement infléchies dans le sens d’un développement plus durable. Les témoignages sur l’amélioration de la qualité de l’air dans les grandes villes chinoises ou l’extension forestière dans les campagnes l’attestent.

En revanche, quelques évolutions récentes attirent l’attention sur les difficultés rencontrées pour avancer dans cette direction. En 2017, et plus encore en 2018, la relance de la croissance économique, menacée par le protectionnisme des États-Unis, a conduit à l’abandon des plafonds de production de charbon et d’acier imposés, au cours des mois d’hiver, dans les quatre régions urbaines les plus polluées. En outre, face aux protestations des habitants, incapables de se chauffer correctement par manque d’accès au gaz naturel dans les petites villes, les interdictions des poêles à charbon ont été levées pour l’hiver 2018-19, au moment où les subventions au développement de l’éolien et du solaire ont été fortement réduites.

Simples accidents de parcours ou impossible tournant énergétique dans un pays qui prend la tête d’une compétition mondiale incompatible avec une politique énergétique respectueuse de l’environnement local et planétaire ? La comparaison des scénarios de l’Agence internationale de l’énergie (AIE) à l’horizon 2040 (New Policy Scenario et Sustainable Scenario) aide à identifier les défis qu’affronte la Chine.

3.1. Du New Policy Scenario (NPS) au Sustainable Scenario (SUST)

Si l’on suppose que le premier des deux scénarios retrace correctement les trajectoires issues de la politique chinoise actuelle, ses résultats peuvent être comparés avec ceux du second scénario qui mettrait la Chine de 2040 sur la voie d’un véritable développement durable (Tableau 6), exprimé notamment par la réduction du volume d’émission de GES de 9,0 Gt à 3,3 Gt.

Tableau 6 : Consommation primaire d’énergie à l’horizon 2040 selon deux scénarios

| Cons. totale | Charbon | Pétrole | Gaz naturel | Nucléaire | Hydro | Autres renouv. | |

| 2018 (Mtep) | 3 274 | 1 907 | 641 | 243 | 67 | 272 | 144 |

| NPS, tcam % | 1.0 | -0.6 | 1.0 | 4.5 | 6.5 | 1.3 | 7.1 |

| SUST, tcam % | -0.1 | -4.1 | -1.1 | 4.4 | 8.1 | 1.7 | 9.0 |

Source : IEA. World Energy Outlook 2018. Les données 2018 ne sont pas celles de l’IEA mais de BP (voir Tableau 1), mais les taux de croissance annuels moyens (tcam) 2017-2040 sont ceux calculés par l’IEA pour les deux scénarios.

En simplifiant, le passage de NPS à SUST suppose que la croissance modérée de la demande totale de sources primaires (1,0%) devienne négative (-0,1%) et soit satisfaite par de moins en moins de pétrole (-1,1%) et surtout de charbon minéral (-4,1%), au profit d’une croissance au moins égale de gaz naturel (4,4%) et plus soutenue de nucléaire (8,1%) d’hydraulique (1,7%) et d’autres sources renouvelables (9,0%). Pour devenir réalité, ces modifications de trajectoires impliquent une accélération de l’évolution de la production d’électricité en direction des filières les plus compatibles avec la qualité de l’environnement (Tableau 7).

Tableau 7 : Production d’électricité à l’horizon 2040 selon deux scénarios

| Total | Th. charbon | Th. pétrole | Th. gaz | Nucléaire | Hydro | Eolien | Solaire | Autres | |

| 2018 (TWh) | 7 111.8 | 4 732.4 | 10.7 | 223.6 | 294.4 | 1 202.0 | 366.0 | 177.5 | 90.7 |

| NPS, tcam % | 2.3 | 0.0 | -6.2 | 6.7 | 6.5 | 1.3 | 7.1 | 10.8 | 7.0 |

| SUST, tcam % | 1.8 | -5.7 | -7.9 | 5.2 | 8.1 | 1.7 | 9.0 | 13.2 | 9.0 |

Source : IEA. World Energy Outlook 2018. Les données 2018 ne sont pas celles de l’IEA mais de BP (voir tableau 1), mais les taux de croissance annuels moyens (tcam) 2017-2040 sont ceux calculés par l’IEA pour les deux scénarios. « Autres » comprend biomasse, géothermie, solaire thermodynamique et énergies marines.

La satisfaction d’une demande d’électricité d’environ 10 000 TWh, passerait par :

– la quasi disparition du thermique pétrole,

– une croissance du thermique gaz légèrement plus modérée que dans le NPS,

– un développement plus rapide de toutes les filières renouvelables,

– et une forte diminution du thermique charbon (ses capacités chutant de 981 à 671 GW).

L’anticipation de ce système énergétique engagé vers un développement plus durable repose sur l’hypothèse réaliste d’une quasi-stabilisation de la population chinoise, en dépit de l’abandon en 2015 de la politique de l’enfant unique, mais aussi de deux autres qui le sont moins : un taux annuel moyen de croissance du PIB se tassant de 7% en 2018 à 5,8% jusqu’en 2025 puis 3,7% au delà ; le quadruplement de la taxe carbone, sautant de 36 $/t de CO2 dans le scénario NPS à 125 $/t.

Jusqu’à quel point, la Chine peut-elle progresser dans cette direction ? Au vu des déclarations de ses dirigeants, il semble qu’elle le souhaite, mais le peut-elle ? Plusieurs obstacles devront être surmontés.

3.2. Des hydrocarbures toujours indispensables mais de plus en plus importés

Contrairement à celui de nombreux pays développés, le bilan énergétique de la Chine n’a jamais été dominé par le pétrole et le gaz naturel, moins abondants que le charbon minéral dans le sous-sol chinois, d’où une dépendance externe qui n’a guère incité à pousser leurs utilisations au delà de l’indispensable. Les 27% qu’ils occupent en 2018 devraient cependant continuer à augmenter vers 32%, donc obliger la Chine à internationaliser toujours plus sa politique énergétique.

Le pétrole n’est pas en première ligne, car sa consommation de 12,3 millions de baril par jour (Mbj) en 2017 ne devrait pas croître au delà du plafond attendu de 16 Mbj en 2025. En cause, la baisse continue de la consommation spécifique des véhicules (litres/km) et surtout la réussite de la voiture électrique ou hybride rechargeable, grande ambition nationale au terme du plan Made in China 2025, dont les ventes devraient croître rapidement. Ne resterait alors pour le pétrole qu’une fraction de plus en plus limitée des besoins de transport (camions, avions, navires) et les débouchés d’une pétrochimie qui auraient échappé aux ambitions de l’industrie charbonnière en matière de gazéification et liquéfaction du charbon. Face à ces perspectives de consommation, le déclin de la production nationale, puis sa possible stabilisation autour de 3 Mbj, débouchent sur un volume accru d’importation qui va faire de la Chine un acteur de plus en plus important sur le marché mondial du pétrole brut, mais aussi un pays plus vulnérable aux fluctuations des prix.

Si, dans une perspective de développement énergétique durable, la Chine a intérêt à réduire sa consommation de produits pétroliers, il en va différemment pour le gaz naturel car, sans lui, il est impossible de faire reculer massivement les usages du charbon minéral dans les usages thermiques des industries et des ménages urbains, chauffage collectif inclus. Dans les deux scénarios de l’AIE, ses taux de croissance de 4,4-4,5% sont donc quasi-identiques, avec pour résultat une demande d’environ 700 Gm3 en 2040, soit 14% de la consommation totale.

Pour parvenir à satisfaire une telle demande, la Chine va continuer à pousser sa production mais, avec des réserves gazières prouvées dépassant à peine les 6 000 Gm3, soit 3% des réserves mondiales pour un ratio Réserves/Production (R/P) de 38 ans, elle va devoir faire de plus en plus appel aux gaz non conventionnels : shale gas, tight gas ou coalbed methane. Les réserves des premiers estimées à 31 500 Gm3, sont certes considérables mais les caractéristiques géographiques (régions montagneuses) et géologiques (gaz à plus de 2 000 mètres de profondeur et roches fracturées) de nombreux sites, la densité d’occupation du sol sur une grande partie du territoire et les ressources en eau fréquemment limitées sont autant d’obstacles à la diffusion de la fracturation hydraulique (Figure 8). Pourquoi alors ne pas jouer la carte de la gazéification du charbon (coal-to-gas) directement utilisable pour produire de la chaleur ou enrichi en gaz synthétique (Synthetic Natural Gas – SNG) destiné à rejoindre le réseau de gazoduc ? Si tous les projets engagés parvenaient à bonne fin, les provinces de Mongolie et surtout du Xinjiang où le plus grand nombre d’entre eux sont localisés contribueraient de plus en plus à l’approvisionnement gazier du pays, sous réserve de l’extension du réseau de gazoducs.

Dans tous les cas de figure, la Chine va devoir importer, par GNL et par tuyaux, des volumes qui pourraient en 2040 être équivalents à ceux de l’Union européenne. D’ici là, elle devra avoir résolu le problème de la politique des prix du gaz. Pour inciter les consommateurs à le substituer à du charbon meilleur marché, il reste subventionné, donc vendu à des prix peu rémunérateurs pour les entreprises chargées d’investir dans sa production, son transport et sa distribution. La libéralisation du marché, à laquelle ces entreprises appellent, est retardée par le gouvernement qui redoute un tassement de la croissance de la demande gazière.

3.3. Accélérer la décarbonation du système de production d’électricité

Plus encore que la substitution du gaz au charbon, le développement, si possible encore plus rapide que depuis 2010, d’une production d’électricité moins carbonée, est la clé d’une évolution du bilan énergétique chinois vers un plus grand respect de l’environnement. Pour parvenir à environ 10 000 TWh (Tableau 6) dont au moins la moitié, ou si possible les deux tiers, ne proviendraient plus de la thermoélectricité charbon, toutes les autres filières vont devoir être mobilisées. Les obstacles à surmonter tiennent moins aux conditions de développement de chacune d’elles (de 2% pour l’hydraulique à environ 10% pour l’éolien et le solaire, en passant par les 6-8% pour le nucléaire) qu’à la viabilité technique, économique et politique de tout le système qui suppose la régression du pan le plus large de l’industrie électrique chinoise, à savoir la thermoélectricité charbon.

Hydraulique

De combien les 350 GW d’hydraulique actuels peuvent-ils être accrus au cours des prochaines décennies ? Les autorités chinoises affichent un objectif de 510 GW en 2050, dont 150 en pompage-turbinage. Les limites au développement de la grande hydroélectricité ne viennent pas du potentiel économiquement exploitable (542 GW pouvant fournir 2 470 TWh), mais des délais de réalisation, de la complexité des montages financiers, de la longueur des lignes de transport, du respect de normes environnementales plus sévères et des réactions publiques nationales et internationales. Ainsi en va-t-il du projet bi-national de Myitsone au Myanmar ou de l’hostilité de l’Inde aux projets chinois sur le Bramapoutre qui prend sa source au Tibet, comme la plupart des grands fleuves d’Asie et dont le débit serait modifié lors de sa traversée des États indiens de l’Arunachal Pradesh et de l’Assam.

Nucléaire

Sauf nouvelles catastrophe type Fukushima, la contribution du nucléaire à la production d’électricité devrait croître d’environ 4% en 2018 à plus de 10% en 2040, mais l’incertitude reste grande sur les capacités installées à cette date, suite aux récentes révisions du programme de construction. Fin 2019, ne sont prévus que 127 GW, fournissant 7% de la production d’électricité en 2030. En cause, l’infléchissement des choix technologiques dans le sens d’un saut plus rapide que prévu de la « génération 2 » que maîtrisent bien les deux groupes de construction nucléaire chinois vers la « génération 3 » qu’ils ambitionnent de développer. À cette fin,

– après le couplage au réseau du deuxième EPR franco-chinois, le 23 juin 2019 ;

– la CNNC construit un VVER 1000 et des AP 1000 sur la base du PWR américano-japonais de Westinghouse, dont un mis en service sur le site de Sanmen fin juin 2018 ;

– la China Guangdong National (CGN) Power, après le démarrage à la même date de Taishan 1, construit dans le cadre d’une co-entreprise CGNPC (70 %) et EDF (30 %), poursuit la mise en chantier des CPR 1000, version chinoise de l’EPR français mais utilisant des éléments fabriqués au Japon ou en France ;

– cette première étape de sinisation technologique est prolongée par l’ACPR 1000 équipé « made in China » et par les deux réacteurs Hualong-1, en construction par la CNNC à Fuking, dont la majorité des composants lourds sont fabriqués en Chine ;

– à quoi devraient s’ajouter les quatre réacteurs de troisième génération VVER-1200 du russe Rosatom, annoncés le 9 juin 2018 à l’occasion de la visite de Vladimir Poutine et construits les uns sur le site de Tianwan, les autres sur le nouveau site de Xubadao (Figure 9).

Aux incertitudes d’origine technologique, il faut ajouter celles liées aux nouveaux obstacles tels que la saturation des sites en bord de mer qui contraint à en rechercher d’autres en bord de rivières, plus ou moins bien acceptés par les populations.

Hors de ses frontières, enfin, la Chine devra éviter les pièges des coopérations internationales parmi lesquelles la construction de deux réacteurs Hualong One au Pakistan ou l’exploitation de mines d’uranium en Namibie.

Éolien

Après le sérieux coup de frein donné au développement éolien en 2018 et 2019, la Chine ira-telle beaucoup plus loin que les 200 GW programmés pour 2020 ? Sans même s’attarder sur les anticipations d’une Chine uniquement alimentée par des éoliennes[39], les 400-800 GW retenus par l’AIE dans ses scénarios sont-ils encore de mise ?

À ce jour, aucun moyen n’a permis de compenser correctement les difficultés liées à l’intermittence et à la localisation de l’éolien. Ces obstacles peuvent-ils être abaissés ? Plusieurs voies sont prospectées. Celle de l’utilisation in situ de l’électricité éolienne, sans passage par le réseau, attendu du développement économique des provinces du Nord-Ouest restera vraisemblablement marginale. Celle d’un rééquilibrage entre l’éolien onshore et l’éolien offshore plus proche des fortes concentrations de la demande d’électricité du sud-est parait plus prometteuse : d’ici 2020, 3,7 GW pourraient être construits dans le Zhejiang, 7 GW dans le Shandong et 10 GW dans le Jiangsu. Aucun de ces développements ne pourra cependant remplacer une interconnexion complète du réseau électrique autour de grandes lignes en ultra-haut voltage, soit de 800 à 1 000 kV tant en courant alternatif que continu.

Solaire PV

La forte baisse des installations au cours du premier trimestre 2019 (5,2 GW au lieu des 9,7 de 2018) a jeté un doute sur l’avenir du solaire PV, même si ce résultat est encore supérieur à celui de l’éolien (4,8 GW) et à la biomasse (970 MW). Les 600-1 500 GW affichés par les scénarios de l’AIE restent-ils des objectifs atteignables ? La réponse n’est pas à rechercher dans la ressource ou la capacité des industries chinoises à produire les capteurs, mais dans la place qui peut être faite à une source d’énergie intermittente et partiellement localisée loin des grands centres de consommation. Outre les progrès techniques (stockage de l’électricité), c’est donc bien, comme pour l’éolien, le développement du réseau et la réforme des contrats entre producteurs et compagnies électriques qui permettront de répondre.

Thermique charbon

Les avancées des filières peu ou non carbonées dépendent, avant tout, d’une contraction de la thermoélectricité charbon qui n’est pas encore certaine. Au vu de résultats toujours fragiles, il semble, en effet que les 993 GW de thermique charbon de 2017 pourraient s’accroître de 259 GW de nouvelles capacités programmées entre 2014 et 2016 par les gouvernements provinciaux[40]. Cette évolution, qui n’est conforme ni à l’objectif du Plan quinquennal 2016-2020 visant leur stabilisation à 990 GW, ni à l’ordre des autorités nationales de stopper ou de reporter la construction de 150 unités programmées, soit environ 100 GW, traduit la grande liberté dont disposent les autorités provinciales désireuses de satisfaire les besoins de croissance et d’emploi. En outre, elle aggrave un taux d’utilisation très médiocre du parc thermoélectrique estimé à 47% en 2016.

Dans ces conditions, compte tenu du jeune âge du parc thermique charbon, l’anticipation d’un maintien des capacités de production autour de leur niveau actuel (NPS) parait plus réaliste que celle de sa quasi-division par deux (SUST). Cette trajectoire comporte néanmoins des éléments positifs : la quasi-totalité des nouvelles capacités de production sont construites en ultra super critique, dotées de moyens limitant les émissions polluantes locales ; une partie d’entre elles le sont dans des provinces moins critiques, comme le Xinjiang désormais rattaché à l’Anhui par une ligne en ultra haut voltage de 3 324km ; pour défendre la filière, l’industrie électrique investit des sommes non négligeables dans la mise au point de méthodes de combustion propres, y compris la capture et le stockage du carbone (Lire : Captage et stockage du carbone, CCS)

En guise de conclusion provisoire

Il ne fait aucun doute que la présidence de Xi Jinping restera associée à l’inflexion des trajectoires énergétiques chinoises en direction d’un développement moins agressif pour l’environnement local et planétaire. À la veille de la décennie 2020, il est donc raisonnable d’anticiper :

– une croissance énergétique d’autant mieux maîtrisée que l’intensité énergétique du PIB (0,13 kep/$ constant en 2018) continuera de baisser sous l’effet des changements technologiques attendus (voiture électrique, notamment) ;

– une réduction de la part du charbon dans la consommation d’énergie primaire de 63% en 2018 aux alentours de 40% en 2040, sous l’effet de sa substitution par du gaz naturel et par de l’électricité non carbonée ;

– une diminution régulière des émissions annuelles de GES après un pic de 9,7 Gt de CO2 en 2025.

La construction de ces trajectoires rencontre cependant des oppositions. Les unes, diffuses, viennent de tous ceux qui, même au bénéfice d’un air plus respirable, redoutent que le coût du nouveau système énergétique se répercute à plus ou moins long terme sur le pouvoir d’achat et la compétitivité internationale des produits chinois.

D’autres oppositions sont plus précises et d’autant plus difficiles à surmonter qu’elles viennent de puissantes entreprises industrielles comme les grandes compagnies électriques qui préfèrent faire appel à un parc thermoélectrique fréquemment sous utilisé que d’acheter des kWh éoliens ou solaires. Elles sont donc peu actives dans l’extension et la modernisation des réseaux, indispensables à l’accueil des sources renouvelables, et s’arcboutent souvent sur des types de contrats qui leur sont favorables.

Les constructeurs électromécaniques, parti prenante de 240 projets de centrales thermiques engagés dans 25 pays, considèrent que l’ abandon de cette technologie en Chine va les pénaliser dans leur conquête, en cours, des marchés du Sud-Est asiatique, Pakistan en tête, ou d’Afrique, de la Tanzanie à l’Egypte. Or leur succès est aussi celui des initiateurs de la China’s Belt and Road Initiative !

D’autres oppositions sont plus politiques. Pour nombre de provinces, centrales thermiques et mines de charbon sont synonymes de créations d’emplois locaux, particulièrement recherchés au moment où les restructurations industrielles en détruisent de nombreux. Les unes et les autres sont donc généralement défendues par les autorités provinciales, y compris dans les provinces comme la Mongolie intérieure ou le Xinjiang qui sont aussi de grosses productrices d’énergie éolienne et solaire.

Reste l’industrie du charbon, désormais réorganisée autour de quelques grandes compagnies qui résistent au changement par la modernisation de leurs installations (fermeture des petites mines, lavage du charbon, transport performant), l’innovation technologique (charbon propre) et l’achat de mines à l’étranger, de l’Australie à la Sibérie en passant par l’Indonésie, la Mongolie ou l’Afrique australe.

Affaires à suivre !

Actualisation par le rapport 2021 sur l’industrie chinoise du pétrole, du gaz et des nouvelles énergies

Sans renoncer à son objectif de neutralité carbone en 2060, via une croissance soutenue de ses investissements éoliens, solaires et nucléaires, la Chine se doit de faire face à une vigoureuse croissance de sa demande d’électricité en 2021 et 2022 par la reprise de sa construction de centrales thermiques alimentées au charbon. Elle a décidé en 2022 la mise en chantier de 200 GWe à l’horizon 2030, donc la poursuite de sa production de charbon thermique sur cette période.

CAI Fang, MA Yongsheng, JIN Zhijun, Annual Report on China’s Petroleum, Gas and New Energy Industry (2021), Springer, 2022

Ce livre se concentre sur l’économie mondiale, l’industrie pétrolière, l’industrie du gaz naturel, l’industrie de l’énergie hydrogène,

l’industrie de l’énergie éolienne et le marché à faible émission de carbone dans l’ère post-pandémique de la Chine et du monde entier. Il

donne un aperçu du développement de l’économie énergétique de la Chine en 2021 et propose une analyse approfondie des tendances de

développement futures des industries du pétrole et du gaz et des nouvelles énergies. Il vise à présenter les perspectives chinoises sur le

développement de l’industrie énergétique de la Chine et du monde.

Actualisation d’avril 2023

En forte baisse depuis 2014, la capacité mondiale d’électricité thermique charbon est repartie à la hausse en 2022, soit un total de 537 GW (+12%), uniquement du fait de la Chine, soit un total de 365 GW (+38%), notamment en Mongolie Intérieure. A quoi s’ajouteront bientôt les 86 GW de nouveaux projets en cours. Les diminutions dans le reste du monde, sauf en Inde, ne suffiront donc pas à atteindre les objectifs de l’Accord de Paris, soit l’arrêt de toutes les centrales thermiques charbon en 2040.

Actualisation d’avril 2023

Avec 23 millions de véhicules vendus en 2022, la Chine est de loin le premier marché mondial devant les Etats-Unis (13 millions). Elle est aussi le pays où l’électrification des flottes automobiles a pris le plus d’avance avec 5,67 millions de véhicules électriques (78%) et hybrides (22%) vendus cette même année. Leur nombre devrait atteindre 8 à 9 millions en 2023, vendus par tous les constructeurs chinois et étrangers.

Notes et références

[1] L’évaluation de CEP/PIB au cours du temps exige de nombreuses précautions tenant notamment au manque de fiabilité de certaines

sources statistiques ou au calcul du PIB en valeur constante. On peut lire les longs développements consacrés à ce sujet in L’énergie en Chine : les réformes de Deng Xiaoping. Entre 2010 et 2017, China Energy Portal et China Statistical Yearbook affichent une baisse de 0,87 à 0,60 tec/10 000 yuans, soit -6% par an.

[2] Les New Energy Vehicles (NEV), soit un peu plus de 500 000 voitures/an, ne représentent encore que 2 ou 3% du marché, mais ils devraient s’imposer au cours de la décennie 2020 si l’on en croit le programme Made in China 2025.

[3] Dans l’abondante littérature sur ce sujet, on peut signaler les très récents rapports de The Oxford Institute for Energy Studies : O’Sullivan (2018). China’s long march to gas price freedom : price reform in the People’ Republic, 66 p ; O’Sullivan (2018). China gas: Pipeline company reform has potential to stimulate gas demand but recent price cut unlikely to have any impact, 4p ; O’Sullivan (2018). China: Growing import volumes of LNG highlight China’s rising energy import dependency, 7p.

[4] Zhang Shuwei and Qin Xuying (2016). Promoting Large and Closing Small in China’s Coal Power Sector 2006-2013. A CO2 Mitigation Assessment Based on a Vintage Structure. Economics of Energy & Environmental Policy, vol. 5, n°2, September, pp. 85-100.

[5] Afin de ne pas perdre toute compétence dans ce domaine, EDF s’est associée à la China Datang Corporation (CDT) pour construire une centrale de ce type dans le Jiangxi en 2016.

[6] L’histoire du nucléaire en Chine est évidemment beaucoup plus ancienne. Elle remonte à sa coopération avec l’Union Soviétique au cours des années 1950. On en trouve une excellente analyse in Walker William and Lönnroth Mans (1983). Nuclear Power Struggles. London : George Allen & Unwin, 205 p.

[7] Schneider Mycle and others (2018). The world nuclear industry. Status Report 2018, 286 p.

[8] Les grandes lignes du programme nucléaire chinois. Revue Générale Nucléaire, 06/11/2017.

[9] Smil Vaclav (1988). Energy in China’s modernization, pp. 13-14

[10] The World Bank (2010). China’s Envisaged Renewable Energy target. The Green Leap Forward, 25 p. Même un observateur aussi avisé des réalités chinoises qu’est Vaclav Smil, cité plus haut, écrit à la fin des années 1980 « the overall contribution of wind power to China’s energy supply will remain negligible for decades » (p. 14).

[11] Riou Jean-Pierre (2018). L’écologie politique sera scientifique ou ne sera pas. European Scientist, 09 octobre.

[12] Shioshansi Fereidoon (2011). Winds of Change Blowing from China, Where Else ? EU Energy Policy Blog, September 26th.

[13] Soit 13,7% des investissements électriques au cours du 8ème plan, 37,3% au cours du 9ème et 30,0% au cours du 10ème mais 45,9% en 2008. Li X and others. Wind power, op. cit, p. 3.

[14] Zang Da and others (2012). Economical assessment of large-scale photovoltaic power development in China. Energy, 40, pp. 370-375.

[15] Timilsina Govinda R, Kurdgelashvili Lado, Narbel Patrick R (2011). A review of solar energy, op. cit, p.32

[16] Zindler Ethan, coordinating (2010). Who’s winning. The clean energy race. The Pew charitable trust, 51 p.

[17] Zang Da and others. Economical assessment , op. cit, p. 375.

[18] Estimation qui a cependant varié de 64,8 à 118,2 TWh, selon les sources. Chine Magazine, 31 janvier 2018.

[19] Les Echos, 03/07/2018.

[20] ZhongXiang Zhang (2007). China is moving away the pattern of « develop first and then treat the pollution ». Energy Policy, 35, pp. 3547-3549.

[21] Une vingtaine d’articles sur ce sujet ont été publiés dans Energy Policy des années 2012 et 2013. On en trouve une bonne synthèse en langue française dans : Cornot-Gandolphe Sylvie (2013). Un tournant dans la politique énergétique de la Chine, IFRI, 8 p.

[22] En 2016, ces derniers objectifs ont été portés à 250 et 150 MWe .

[23] Hache Emmanuel, Bourcet Clémence (2016). La Chine en passe de devenir le leader mondial du combat pour le climat. Revue de l’Energie, 634, novembre-décembre, pp. 63-71.

[24] On rappelle qu’un taux d’écrêtement est le pourcentage, par rapport à la production potentielle, de la production d’énergie solaire ou éolienne que l’on ne peut produire pour des raisons techniques (capacité du réseau) ou réglementaire.

[25] Wright Tim (2004).The political economy of coal mine disasters in China : « Your rice bowl or your life ». The China Quarterly, 178, September, pp. 629-646. L’auteur attire l’attention sur la fragilité des données officielles dans le sens d’une sous-estimation de la mortalité effective. Selon le China Labour Bulletin (Hong Kong) la mortalité minière de 2004 n’a pas été de 6 000 mais d’environ 20 000 tués.

[26] Safety checks may impact Chinese coal prices. Energy Economist, issue 343, May 2010, p. 39. Mining deaths. Energy Economist, issue 392, June 2014, pp. 3-5.

[27] Mining deaths, op. cit, p. 4.

[28] Enquêtant dans le chapelet de petites villes minières entourant Datong dans le Shanxi, Philippe Bruno décrit « des campagnes dévolues à la rapacité du dieu charbon…un dieu affamé qui dévore sans pitié ses serviteurs ». Dans le district de Gaoshan, une petite mine propriété d’un industriel du Fujian n’est accessible que par un chemin en déclivité parcouru par des charrettes de muletiers qui déversent le charbon dans un train actionné par une poulie. Shanxi, les mines de toutes les peurs. Le Monde, 18 janvier 2005.

[29] La compensation versée pour la mort d’un mineur, comprise entre 1 300 et 6 400 $, jusqu’en 2004, sera portée à 25 000 $ l’année suivante dans la province du Shanxi. Tu Jianjun (2007). Safety challenges in China’s coal mining industry. The Jamestonwn Foundation. China Brief, vol. 7, issue 1, March.

[30] Lingxuan Lin, Bing Zhang, Jun Bi (2012). Reforming China’s multi-level environmental governance : lessons from the 11th Five-Years Plan. Environmental Science & Policy, vol. 21, August, pp. 106-111.

[31] Martin-Amouroux Jean-Marie (2007). Charbon chinois et développement durable. Perspectives chinoises, n°1, pp. 42-51.

[32] Invisible export : a hidden cost of China’s growth, mercury migration. The Wall Street Journal, December 17, 2004.

[33]Dès 2004, la SEPA annonce qu’elle a fait fermer 11 500 entreprises pour non conformité environnementale. Au cours de l’année 2006, elle aurait suspendu des projets d’investissement dans quatre villes déjà très polluées ainsi que dans quatre grandes entreprises énergétiques, soit au total 163 projets stoppés.

[34] Shealy Macolm, Dorian James P. (2010). Growing chinese coal use : dramatic resource and environmental implications. Energy Policy, 38, pp. 2116-2122.

[35] Schreifels Jeremy J., Fu Yale, Wilson Elisabeth J. (2012). Sulfur dioxide control in China : policy evolution during the 10th and 11th five-years plans and lessons for the future. Energy Policy, 48, pp. 779-789.

[36] China bears down on coal use. Energy Economist, issue 396, October 2014, p. 41.

[37] Cette position est bien argumentée par Jiahua Pan (2010). China’s Low Carbon Transformation : drivers, challenges and paths. CCEP Working Paper, 6-10 October, 7p. Selon lui, tourner le dos aux sources fossiles est un obstacle supplémentaires sur la route du développement.

[38] Quenault Béatrice (2007). La lutte concertée contre les changements climatiques. Perspectives, op.cit. pp. 64-67. Huchet Jean-François et Maréchal Jean-Paul (2007). Ethique et modèle de développement : l’avenir du climat au défi de la croissance économique chinoise. Perspectives, op. cit, pp. 6-17. He Gang (2007). La société chinoise face au changement climatique. Perspectives, op. cit, pp. 79-85.

[39] Dès 2009, Michael McElroy et son équipe de Harvard avait tenté de démontrer qu’en 2030 la Chine pourrait satisfaire toute sa demande d’électricité avec la seule source éolienne bien répartie sur tout le territoire à condition que les producteurs bénéficient de concessions de 25 ans et soient rémunérés à 7,6 cents/KWh et que les compagnies électriques prennent en charge les frais de branchements et de transmission. McElroy Michael B. and others (2009). Potential for Wind Generated Electricity in China. Harvard University, Digital Access.