Entre les diverses sources d’énergie fossiles, le gaz naturel est la moins polluante et la moins émettrice de gaz à effet de serre (GES). Mais comment se procurer du gaz dans les pays qui n’en extraient pas ? Comment sont organisés les échanges internationaux ? Quels sont les principaux marchés ? Comment s’y forment les prix ? Quelles sont leurs évolutions[1] ?

Le gaz naturel représente début 2020 près de 24% de la consommation énergétique primaire mondiale. Au-delà de ce poids relativement limité en comparaison du pétrole (32%), cette source d’énergie est l’objet d’une attention particulière en raison de ses moindres émissions en termes de CO2, soit, pour une même quantité d’énergie produite, 20% de moins que celles du pétrole et surtout 40% de moins que celles du charbon. La pénétration du gaz naturel dans le mix énergétique, notamment à la place du charbon, a ainsi permis à nombre de pays, tels que les États-Unis, de réduire significativement leurs émissions.

Dès lors, dans un monde dominé par les enjeux relatifs à la contrainte climatique une question revêt une importance particulière : le gaz naturel sera-t-il une énergie de transition entre la situation actuelle marquée par la prédominance des énergies carbonées dans le mix mondial et une économie à bas carbone comme le prévoyait l’Agence internationale de l’énergie (AIE) dans son rapport de 2011 sur l’âge d’or du gaz[2] ? Ou bien, autre scénario possible, son développement sera-t-il contraint d’un côté par son coût et son prix élevés, notamment par comparaison à celui du charbon et, de l’autre, par des politiques qui favorisent la pénétration des énergies renouvelables ? En matière d’offre, la croissance des gaz non conventionnels, en particulier le gaz de schiste (Lire : Gaz de schiste), devrait être importante. Les équilibres des marchés régionaux pourraient être impactés par de telles évolutions.

En dépit du développement du gaz naturel liquéfié (GNL), il n’existe pas encore un marché du gaz naturel totalement mondialisé[3]. La part du gaz naturel produit donnant lieu à un commerce international est de l’ordre de 20 %. Elle est très inférieure à celle du pétrole de l’ordre de 70 % depuis la fin des années 1990, mais elle augmente rapidement. La part du GNL représente plus de 40 % de ce commerce mondial contre 23 % à la fin des années 1990 (Figure 1) mais l’approvisionnement par gazoducs reste prédominant. Le gaz naturel reste donc encore une commodité régionale mais progressivement les prix sur les trois marchés régionaux tendent à se rapprocher.

En 2020, des évolutions structurelles laissent leur marque sur ces marchés qui doivent faire face à un environnement plus volatil et incertain. On assiste ainsi à la recherche de structures contractuelles plus flexibles permettant des stratégies d’arbitrage entre les trois marchés régionaux. Ces changements pourraient déboucher sur des marchés plus globaux et plus concurrentiels. La croissance des échanges de GNL sera un facteur essentiel quant au rythme et à l’importance de cette mondialisation.

1. Les marchés régionaux du gaz naturel

La contrainte du transport justifie l’organisation de l’industrie gazière autour de trois grands marchés régionaux segmentés : le marché atlantique, le marché pacifique et le marché européen. Chacun de ces marchés, avec son système de prix particulier, est approvisionné par des producteurs spécifiques (Tableau 1).

Seuls les producteurs de GNL peuvent exporter sur l’ensemble des marchés. Ces derniers sont les seuls en mesure d’arbitrer en fonction des prix. Le GNL bénéficie d’atouts importants tant au niveau des pays importateurs que des pays exportateurs. Il est souvent la seule possibilité d’acheminement du gaz auprès de consommateurs géographiquement isolés des zones de production ou des réseaux de transport. Il est un moyen de diversifier l’approvisionnement d’une région telle, notamment, que l’Europe. Il peut offrir de la flexibilité tant au niveau d’un pays importateur que d’un pays exportateur. Pour ce dernier, il ouvre des possibilités d’arbitrages entre les trois marchés régionaux en fonction des différentiels de prix, à condition que la clause de destination finale soit abandonnée dans les contrats de long terme. Toutefois, le coût de la chaîne GNL restant élevé comparativement à l’option gazoduc, les exportations de GNL ne sont donc souvent envisagées que lorsque la construction d’un gazoduc n’est pas réalisable. (Lire : Gaz naturel : la filière technico-économique, Gaz naturel : la formation d’une grande industrie au 20e siècle (1ère partie) et (2è partie))

Tableau 1 : Les grands exportateurs de gaz (GN et GNL)

| Exportations 2018 Gm3 | En % des exportations mondiales | |

| Russie | 247,9 | 26,3 |

| Qatar | 125,0 | 10,1 |

| Norvège | 120,9 | 9,8 |

| Etats-Unis | 96,1 | 10,2 |

| Australie | 75,9 | 6,1 |

| Algérie | 52,4 | 4,2 |

| Malaisie | 40,6 | 3,3 |

| Pays Bas | 32,5 | 2,6 |

| Indonésie | 28,4 | 2,3 |

Source : BP (2019). Gm3 signifie milliards de mètres cubes

- Le marché Nord-américain

Le Canada et les États-Unis forment le plus grand marché de gaz naturel au monde avec un système de gazoducs relativement intégrés. Ce marché a été profondément bouleversé d’une part par les processus de libéralisation et d’autre part par le développement de la production de gaz de schiste. Le marché gazier américain est ainsi un marché fortement concurrentiel avec un certain nombre de marchés spot adossés à des hubs gaziers et d’importants marchés financiers, en particulier celui du NIMEX. Par ailleurs, le passage des États-Unis d’une position d’importateur à celle d’exportateur majeur change totalement la donne du marché du gaz naturel. Il accélère son intégration de par la multiplication des transactions intercontinentales et les possibilités d’arbitrage de prix entre les trois principaux marchés régionaux.

- L’approvisionnement de l’Europe : Gazoducs et GNL

En 2018, les importations gazières de l’Union européenne (UE) se sont élevées à 320,6 Gm3. Elles s’inscrivent dans un approvisionnement gazier principalement assuré par gazoducs au travers de trois grands corridors : celui de la mer du Nord (Norvège, Pays Bas, Royaume-Uni), celui de l’Afrique du Nord (Algérie, Lybie) et celui de la Russie. À cela s’ajoute l’ouverture récente d’un quatrième corridor à partir de la Caspienne (Azerbaïdjan, Kazakhstan, Turkménistan).

Dans un objectif de diversification de son approvisionnement, l’Union européenne s’est dotée ces dernières années d’une capacité de regazéification conséquente de l’ordre de 160 millions de tonnes/an (217,6 Gm3).

- Le commerce du GNL : l’importance de l’Asie

La première livraison commerciale de GNL algérien (moins de 1 Gm3/an) a eu lieu en 1964 à destination du Royaume-Uni (projet CAMEL) suivie en 1969 de livraisons à la France, à l’Italie et à l’Espagne (GNL en provenance de Lybie) et au Japon (GNL en provenance d’Alaska). Depuis lors, les échanges par GNL connaissent une croissance significative et représentent 42% des échanges internationaux de gaz naturel[4]. Entre 2006 et 2018, leur croissance a dépassé 80%. Ainsi les importations de GNL au niveau mondial sont passées de 159,1 Mt en 2006 à 316,5 Mt en 2018[5].

Le commerce du GNL n’a pas seulement cru en volume mais aussi en zones géographiques couvertes. Il se caractérise par une diversification des acheteurs et des vendeurs. En 2006, seuls 13 pays exportaient du GNL[6]. Depuis lors, plusieurs autres pays ont acquis des capacités de liquéfaction[7]. Au total 20 pays exportent du GNL et 42 en importent[8].

Avec le développement d’une importante industrie du GNL au Qatar à la fin des années 1990, le Moyen-Orient se place au premier rang mondial en termes d’exportations de GNL soit 40% du total mondial. L’Australie, l’Indonésie et la Malaisie s’affirment ensuite comme des exportateurs majeurs. Concernant l’Afrique, les plus gros exportateurs de GNL sont l’Algérie et le Nigéria.

Sur la prochaine décennie, aux regards des fournisseurs traditionnels de GNL, deux autres grandes régions devraient émerger comme des fournisseurs importants, l’Australie et l’Amérique du Nord (États-Unis et Canada). Ils pourraient être rejoint, selon l’évolution des prix du gaz et du pétrole, par la Russie et l’Afrique de l’Est (Mozambique et Tanzanie).

Mais c’est l’Asie qui reste le marché clé du commerce mondial de GNL puisqu’elle est la première destination géographique des cargaisons de GNL (plus de 70%). Trois pays, le Japon, la Chine et la Corée du Sud, comptent pour plus de 50% de la demande mondiale de GNL. Si on ajoute l’Inde et Taiwan, ces pays totalisent les deux tiers de la demande mondiale. Cette configuration peut s’expliquer par la situation géographique des pays concernés tant du côté des grands consommateurs (Japon) que du côté des pays exportateurs à partir de l’Australie et du Sud-Est asiatique à destination de l’Asie de l’Est. Depuis 2017, sous l’impulsion d’un important programme de substitution du charbon par du gaz naturel, la Chine est devenue, devant la Corée du Sud, le deuxième importateur mondial de GNL.

2. L’offre de gaz naturel

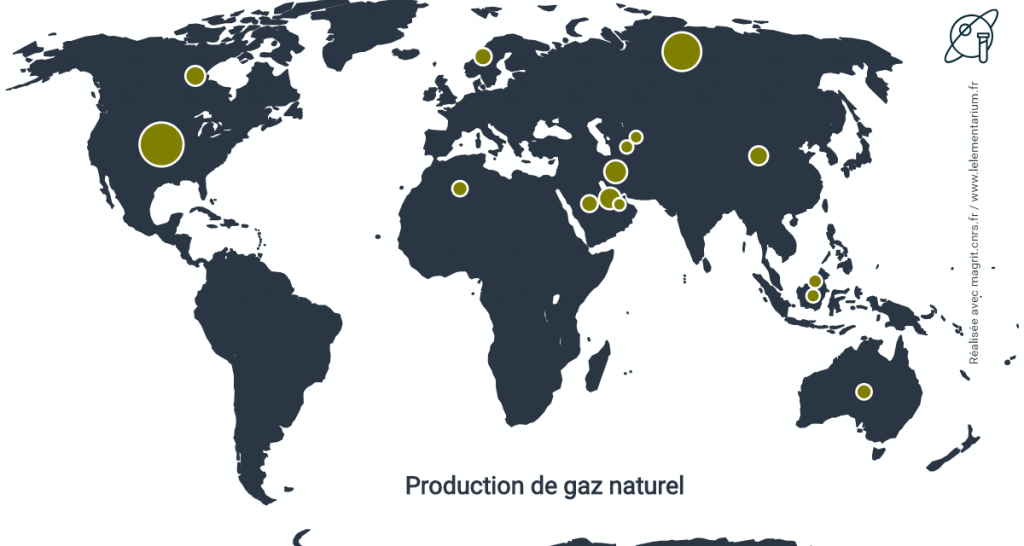

La production de gaz naturel par grande région est relativement différente de celle des réserves (Figure 2). Au niveau mondial, elle est dominée par deux grandes zones à savoir la Communauté des États indépendants (CEI) et l’Amérique du Nord. Depuis 2010, les États-Unis sont passés devant la Russie et redevenus le premier producteur de gaz naturel (831,8 Gm3 en 2018) grâce à la croissance de la production des gaz de schiste. À l’inverse, en dépit de ses réserves (1er rang mondial), la part du Moyen-Orient dans la production mondiale de gaz ne dépasse pas 17,8% à cette date.

Plusieurs facteurs sont susceptibles d’expliquer ces différences. La proximité des réserves par rapport aux marchés consommateurs est une variable déterminante. Les coûts de transport étant élevés aussi bien par pipeline que par GNL, les réserves proches des centres de consommation disposent d’un avantage économique. À quoi s’ajoutent le climat d’investissement et la politique des pays producteurs.

2.1. La Russie

Grace à des réserves considérables[9], les plus importantes dans le monde, la Russie a longtemps été le premier producteur mondial de gaz naturel. Avec la production gazière américaine liée au développement des gaz de schiste, elle se situe, désormais, au deuxième rang avec une production de 669,5 Gm3 en 2018. L’industrie gazière russe est dominée par la holding Gazprom qui détient 36 500 milliards de m3 soit 70% des réserves totales et qui produit, toujours en 2018, 72% de la production totale soit 499 Gm3.

La Russie se positionne ainsi comme le premier fournisseur en gaz naturel de l’UE (40% des importations). Elle entend également développer une importante capacité en GNL notamment au travers de la compagnie gazière Novatek.

2.2. Les gaz de schiste aux États-Unis

Encore importateurs de 11% de leur consommation domestique de gaz en 2010, les États-Unis se positionnent désormais en exportateur majeur de GNL grâce au développement sur grande échelle de leur production gaz de schiste (Tableau 2). Alors qu’en 2000 elle représentait moins de 1% de la production totale américaine, la part de ces gaz s’est élevée à près de 60% en 2017, soit un volume de 520 Gm3.

Tableau 2 : Évolution de la production de gaz de schiste aux États-Unis (Gm3)

| 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

| 224 | 290 | 320 | 377 | 426 | 477 | 520 | 617,5 |

Source : EIA/DOE, Annual Energy Outlook, différentes années.

Les prévisions de l’administration américaine sont optimismes quant au profil futur de production. Selon le scénario de référence de l’Energy Information Administration (EIA), les exportations de GNL américain (Tableau 3) devraient fortement augmenter jusqu’à la fin des années 2020 puis se stabiliser au moins jusqu’en 2050.

Tableau 3 : Les exportations et importations de gaz naturel des États-Unis en 2018, (Gm3)

| Exportations | Importations | |

| Canada | 24 | 80 |

| Mexique | 48 | – |

| Total gazoducs | 71 | 80 |

| GNL | 31 | 2 |

| Total | 102 | 82 |

Source : « Grande diversité géographique des exports US de GNL : 34 pays pour 31 Gm3 en 2018. Pétrostratégies, 1er avril 2019.

Au début des années 2010, avec des prix relativement élevés sur le plan international, certains acteurs étasuniens étaient de plus en plus intéressés par de telles exportations. Ils entendaient profiter d’opportunités d’arbitrage en raison des bas prix sur un marché américain sur-approvisionné à moins de 4 $US/Mbtu comparativement aux prix en Asie supérieurs à 14 $US/Mbtu, du fait d’une formule d’indexation des prix sur ceux du pétrole dans les contrats de long terme et aux prix en Europe (le prix du gaz russe à la frontière allemande des contrats de long terme était de 11,7 $US/Mbtu en 2012).

Fin 2015, trois schémas d’exportations vers les pays hors Accord de libre-échange avaient reçu les autorisations d’exportation de la part de la Federal Energy Regulatory Commission (FERC) et du Department of Energy (DOE), à savoir les projets de Sabine Pass LNG, de Freeport LNG et de Cameron LNG. Tous sont cependant très spécifiques. Ils bénéficient en effet de coûts d’investissements relativement faibles puisque basés sur une reconversion de capacités de liquéfaction existantes. Par ailleurs, les décisions d’investissement concernant la première vague de projets d’exportation de GNL américain sont basées sur les critères économiques d’avant la baisse des prix du pétrole de 2014 (Figure 3).

À court terme, les États-Unis devraient ajouter à l’offre mondiale plus de 80 Gm3/an de capacité de liquéfaction[10]. Les nombreux autres projets américains (Tableau 4) pourraient porter la capacité de GNL américain à 280 Gm3/an en 2030. Certain d’entre eux pourraient toutefois être retardés voire abandonnés. Après une baisse des cours, le marché du gaz naturel enregistre une plus grande volatilité et des incertitudes quant au surplus de l’offre à moyen terme, à l’évolution de la demande et au prix du pétrole. L’économie des projets d’exportation de GNL américain pourrait être modifiée selon les conditions prévalant sur les marchés asiatiques et européens.

Tableau 4 : Projets de GNL américains en exploitation et en construction (Mt/an)

| Projet | Train | Base | Statut | Date de mise en service |

| Sabine Pass | Train 1 | 4,50 | Exploitation commerciale | Février 2016 |

| Sabine Pass | Train 2 | 4,50 | Exploitation commerciale | Août 2016 |

| Sabine Pass | Train 3 | 4,50 | Exploitation commerciale | Janvier 2017 |

| Sabine Pass | Train 4 | 4,50 | Exploitation commerciale | Août 2017 |

| Sabine Pass | Train 5 | 4,50 | Exploitation commerciale | Décembre 2018 |

| Cove Point | Train 1 | 5,25 | Exploitation commerciale | Février 2018 |

| Elba Island | Trains 1-6 | 1,50 | Mise en service | A déterminer |

| Elba Island | Trains 7-10 | 1,00 | En construction | A déterminer |

| Corpus Christi | Train 1 | 4,52 | Exploitation commerciale | Décembre 2018 |

| Corpus Christi | Train 2 | 4,52 | Mise en service | T3 2019 |

| Corpus Christi | Train 3 | 4,52 | En construction | Mai 2021 |

| Cameron | Train 1 | 4,50 | Mise en service | Mai 2019 |

| Cameron | Train 2 | 4,50 | En construction | T1 2020 |

| Cameron | Train 3 | 4,50 | En construction | T1 2020 |

| Freeport | Train 1 | 5,00 | Mise en service | T3 2019 |

| Freeport | Train 2 | 5,00 | En construction | T1 2020 |

| Freeport | Train 3 | 5,00 | En construction | T3 2020 |

| Calcasieu Pass | Trains 1-5 | 5,00 | En construction | 2023 |

| Calcasieu Pass | Trains 6-10 | 5,00 | En construction | 2024 |

| Golden Pass | Train 1 | 5,20 | En construction | 2024 |

| Golden Pass | Train 2 | 5,20 | En construction | 2025 |

| Golden Pass | Train 3 | 5,20 | En construction | 2025 |

Sources : EIA-DOE ; “Les capacités US de GNL en opération, en construction et approuvées dépassent 240 Mt/an”. Pétrostratégies, 29 juillet 2019.

3. Formes contractuelles, prix et structures des marchés

En l’absence d’un marché mondial du gaz, on est présence de trois prix régionaux. Compte tenu de niveau de développement et de structures de marchés gaziers très divers, les mécanismes de formation des prix sont différenciés selon les régions considérées. La logique concurrentielle domine aux États-Unis et au Royaume-Uni. Le marché gazier européen se caractérise par un système de prix que l’on peut qualifier d’hybride, prix spot et prix issu de la logique des contrats à long terme (LT). Enfin, les échanges asiatiques, essentiellement sous forme de GNL, restent dominés par les contrats à LT et la logique de l’indexation des prix sur les produits pétroliers/pétrole brut.

Les formes de contrats, les prix et les structures de marché interagissent. Sur le marché gazier, pendant longtemps, les prix des contrats LT de type Take or Pays (TOP) ont prévalu. L’importance des investissements dans la chaîne gazière, la spécificité des actifs impliqués, donc l’importance des risques, ont justifié le recours à ce type de contrat. Partageant le risque prix (clause d’indexation des prix) et le risque volume (clauses de flexibilité et d’enlèvement, notamment) entre l’acheteur et le vendeur, ces contrats ont offert la possibilité de développer des systèmes d’approvisionnement gazier stables et matures.

En 2020, les marchés du gaz naturel et du gaz naturel liquéfié (GNL) font l’objet de modifications en profondeur dans les modalités d’échange contractuelles, de prix et d’organisation des industries gazières. Avec la libéralisation des marchés et la concurrence gaz/gaz, les prix à court terme et les prix spot parfois cotés sur des marchés organisés ont fait leur apparition et leur importance est sans cesse grandissante. En présence de marchés de plus en plus concurrentiels, d’une offre abondante, d’incertitudes sur la demande et les prix, les acheteurs sont à la recherche de contrats plus flexibles (modification des clauses des contrats TOP) et plus courts, avec parfois la possibilité d’arbitrage entre les différents marchés. Dans ce contexte, de nouveaux acteurs tels les compagnies de trading (Genvor, Trafigura, Vitol) ou les agrégateurs prennent de l’importance.

De ce point de vue, la possibilité que les États-Unis deviennent de gros exportateurs de GNL peut constituer une forte pression à modifier les contrats à LT. Les contrats d’exportation américains sont divers mais ils se présentent sous une forme beaucoup plus flexible que celle des contrats traditionnels d’exportation. La philosophie des premiers contrats avec le groupe américain Cheniere, est pour l’essentiel celle d’une structure de tolling adaptée (contrats de Sabine Pass) avec une réservation de capacité de liquéfaction pour des durées de 15-20 ans contre paiement d’un fee[11].

Toutefois compte tenu des caractéristiques structurelles de l’industrie gazière, les contrats à LT vont perdurer même si leur formule d’indexation des prix peut évoluer. Les contrats à LT, et donc leur formation de prix, continuent de peser dans les transactions internationales. Ceci donne pour l’heure un système hybride de formation des prix au niveau mondial.

La croissance des transactions de court terme, accompagnée d’un développement des marchés financiers comme moyen de gestion des risques à court terme, est partie prenante d’une nouvelle structure des marchés gaziers. Des évolutions institutionnelles se dessinent également pour répondre au risque-prix et au risque-volume (Tableau 5).

Il s’agit d’abord du rôle croissant des modèles de portfolios, d’agrégateurs et des compagnies de trading qui permettent de contracter des volumes significatifs de GNL. Ces modèles sont basés sur une compagnie, généralement une grande compagnie gazière et pétrolière qualifiée d’agrégateur. Celle-ci se fournit en gaz naturel sur différentes places et vend son gaz à différents acheteurs à partir de sa propre capacité de transport et à partir de différentes modalités contractuelles, court, moyen, long terme, prix liés aux hubs gaziers ou aux prix du pétrole ou autres[12]. Ces acteurs peuvent également avoir des investissements dans l’upstream et dans la liquéfaction.

Il s’agit ensuite d’une intégration verticale sur la chaîne gazière, intégration vers le downstream pour le producteur et intégration vers l’upstream pour l’acheteur. L’objectif est de répondre au risque-volume tout en cherchant à diminuer les coûts. Une partie des nouveaux projets de GNL américain serait susceptible répondre à cette logique.

Tableau 5 : Les mécanismes de prix dans les contrats des fournisseurs potentiels de GNL

| Pays | Mécanisme de prix |

| États-Unis | Indexation sur le spot (Henry Hub) |

| Canada | Indexations sur le pétrole (pourrait aller vers une indexation hybride) |

| Russie, Yamal | Indexation sur le pétrole pour le GNL vers l’Asie mais avec une indexation sur le spot possible pour le GNL vers l’Europe |

| Australie | Indexation sur le pétrole |

| Mozambique | Indexation sur le pétrole |

Sources : AIE (2014) ; Corbeau et Ledesma (2016)[13]

4. L’évolution des prix sur les trois marchés régionaux

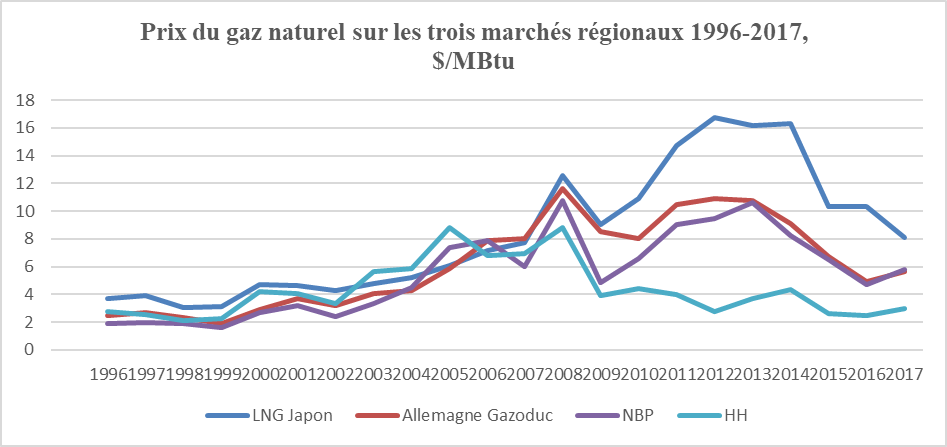

Depuis la révolution des gaz de schiste aux États-Unis, les prix du gaz naturel sur les trois marchés régionaux ont connu des évolutions diverses. Dans un premier temps, on a pu enregistrer une importante déconnexion entre les trois prix. Le prix sur le Henry Hub a connu une forte baisse en raison d’un surplus d’offre alors que les deux autres marchés enregistraient des augmentations importantes de prix du fait de la hausse des prix du pétrole et d’une forte demande gazière (Figure 4).

En 2020, deux facteurs tendent à jouer en faveur d’une interconnexion entre les trois prix régionaux. D’une part la diminution des prix du pétrole et les modifications des formules d’indexation conduisent à faire baisser les prix des contrats à long terme de type TOP. D’autre part, dans un contexte de surplus de l’offre et dans la perspective d’exportation significative de GNL américain, le prix spot du Henry Hub (prix de référence dans les contrats d’exportation de GNL américain) pourrait influencer de manière significative les prix spot en Asie et en Europe.

5. Perspectives 2040 selon l’AIE

Ces tendances de prix devraient se maintenir sur le long terme, si l’on en croit le World Energy Outlook (2019) de l’Agence internationale de l’énergie[14], qui retient :

– une croissance de la demande gazière mondiale se poursuivra de 1,6 %/an, principalement tirée par l’Asie, et plus particulièrement par la Chine et par l’Inde (Tableau 6) ;

– à cet horizon, la Chine devrait s’affirmer comme le premier importateur mondial de gaz naturel devant l’UE ;

– côté offre, les États-Unis grâce à la production de gaz de schiste, la Russie, mais aussi le Moyen-Orient détermineront les équilibres des marchés internationaux (Tableau 7) ;

– les échanges seront dominés par le GNL dont la part en 2040 devrait être de près de 60 % contre 40 % actuellement.

Tableau 6 : La demande en gaz naturel en 2040 (Gm3)

| 2030 | 2035 | 2040 | |

| Amérique du Nord | 1183 | 1195 | 1221 |

| Amérique centrale et du sud | 198 | 224 | 257 |

| Europe | 593 | 578 | 557 |

| Afrique | 221 | 265 | 317 |

| Moyen orient | 646 | 739 | 807 |

| Eurasie | 639 | 652 | 674 |

| Asie pacifique | 1218 | 1374 | 1522 |

| Monde | 4720 | 5060 | 5404 |

Source : WEO/AIE (2019).

Tableau 7 : L’offre en gaz naturel en 2040 (Gm3)

| 2030 | 2035 | 2040 | |

| Amérique du Nord | 1336 | 1358 | 1376 |

| Amérique centrale et du sud | 209 | 244 | 285 |

| Europe | 206 | 191 | 188 |

| Afrique | 372 | 435 | 508 |

| Moyen orient | 787 | 912 | 1016 |

| Eurasie | 1054 | 1105 | 1143 |

| Asie pacifique | 757 | 816 | 889 |

| Monde | 4720 | 5060 | 5404 |

Source : WEO/AIE (2019).

Selon l’AIE (2019), si ces prévisions se réalisent d’ici 2040, la croissance de la demande de gaz naturel devrait être au niveau mondial beaucoup plus forte que celle de la demande pétrolière mondiale (moins de 1%/an). Il devrait en résulter une croissance importante des échanges qui seront dominés par les échanges de GNL. En 2040, ceux-ci devraient représenter 57 % des échanges de gaz en 2040 (AIE, 2019).

Bibliographie complémentaire

Boussena, S., Pauwels, J-P., Locatelli, C., Swartenbroekx, C. (2006). Le défi pétrolier : questions actuelles du pétrole et du gaz. Paris: Vuibert.

International Gas Industry. World LNG Report. IGU, Différentes années.

International Group of Liquefied Natural Gas Importers. Annual Report. Différentes années.

Jensen, J. (2004). The Development of a Global LNG Market. Is It Likely ? If so, When ?. Oxford Institute for Energy Studies, Oxford, 91 p.

Ledesma, D., Fulwood, M. (2019). New Players, New Models: A research think piece. The Oxford Institute For Energy Studies, Natural Gas Programme, march, 32 p.

Rogers, H. (2017). Does the portfolio Business model Spell the End of Long-Term Oil-Indexed LNG Contracts?. Energy Insights: 10, The Oxford Institute For Energy Studies, 21 p.

Steuer, C. (2019). Outlook for Competitive LNG Supply. OIES paper : NG 142, The Oxford Institute For Energy Studies, March, 38 p.

Notes et références

[1] Cet article est extrait du livre de Boussena, S., Locatelli, C. Où vont les prix du pétrole ? les enjeux des marchés pétroliers et gaziers. A paraitre. Quelques modifications formelles ont été apportées au texte initial.

[2] AIE (2011). WOE 2011: Are We Entering A Golden Age of Gas ?. Paris : AIE/OCDE.

[3] Le gaz naturel liquéfié est du gaz naturel de qualité commerciale condensé à l’état liquide. Il est produit en grande quantité dans des usines cryogéniques, transporté par méthaniers et regazéifié à son arrivée dans des terminaux tels que Fos ou Dunkerque, en France.

[4] Et peut-être de 60% en 2040 (AIE/WEO, 2018).

[5] International Gas Union (IGU) 2018.

[6] Il s’agissait de l’Algérie, l’Australie, Brunei, l’Egypte, l’Indonésie, la Lybie, la Malaisie, le Nigéria, Oman, le Qatar, Trinidad et Tobago, les Emirats Arabes Unis et les Etats-Unis.

[7] A savoir la Guinée Equatoriale, la Norvège, le Pérou, la Russie et le Yémen.

[8] Entre 2008 et 2014, 12 nouveaux pays sont devenus importateurs de GNL notamment le Brésil, le Canada, le Chili, l’Indonésie, Israël, le Koweït, la Malaisie, les Pays Bas, Singapour, la Thaïlande et les Emirats Arabes Unis, et la Lituanie (IGU, différentes années).

[9] Elles sont évaluées à 48 800 Gm3, soit 26% des réserves mondiales, par Gazprom et le ministère des ressources naturelles et de l’environnement.

[10] IGU (2019).

[11] De l’ordre de 3 $US/MBtu pour les contrats de Sabine pass.

[12] Il n’y a donc pas de liens entre le producteur et l’acheteur de GNL. Rogers (2017).

[13] Corbeau, A-S., Ledesma, D. Eds. (2016). LNG Markets In Transition : The Great Reconfiguration. Oxford University Press, 652 p.

[14]AIE (2019). World Energy Outlook, 2019. Paris : AIE/OECD.

L’Encyclopédie de l’Énergie est publiée par l’Association des Encyclopédies de l’Environnement et de l’Énergie (www.a3e.fr), contractuellement liée à l’université Grenoble Alpes et à Grenoble INP, et parrainée par l’Académie des sciences.

Pour citer cet article, merci de mentionner le nom de l’auteur, le titre de l’article et son URL sur le site de l’Encyclopédie de l’Énergie.

Les articles de l’Encyclopédie de l’Énergie sont mis à disposition selon les termes de la licence Creative Commons Attribution – Pas d’Utilisation Commerciale – Pas de Modification 4.0 International.