Malgré les efforts dédiés à la transition énergétique voulant tourner le dos aux sources d’énergie les plus émettrices de gaz à effet de serre (GES), charbon, pétrole et gaz sont toujours nécessaires pour notre approvisionnement énergétique. Focus dans cet article sur un état clé dans les routes du gaz en Europe : l’Ukraine.

Cet article a été initialement publié sous le titre « The market takes shape: the Ukrainian gas sector to 2030 » dans la revue The Future of Gas (Oxford Institute for Energy Studies). Il a été traduit en français par Laura Favre et Jonathan Ly, étudiante en première année du master LEA parcours Traduction spécialisée multilingue de l’UFR Langues étrangères (Université Grenoble Alpes), sous la supervision de Lionel Karagouch. Tous ces intervenants sont sincèrement remerciés.

Le secteur du gaz en Ukraine évolue. La consommation de gaz s’élève à environ 30 milliards de m3/an. C’est moitié moins qu’il y a 10 ans, et les gains d’efficacité énergétique pourraient la réduire davantage. Durant les années 2010, les importations directes provenant de Russie sont passées de 35-40 milliards de m3/an à 0 en 2016. Depuis, elles sont restées à ce niveau. La capacité de transit à la frontière occidentale de l’Ukraine, dont les flux inversés virtuels, est plus que suffisante, mais continue d’augmenter. Les prix sur le marché intérieur s’alignent avec ceux du marché européen, tandis que la réglementation des prix a été supprimée pour tous les secteurs, à l’exception du chauffage urbain. Cette dernière se conforme peu à peu aux normes de l’Union européenne. Les transactions boursières ont commencé. L’entreprise publique ukrainienne, Naftogaz, a réalisé un découplage de ses fonctions de transport. De plus, l’accord signé avec Gazprom en janvier 2020 a stabilisé l’activité de transit.

Cette évolution concerne aussi bien le marché lui-même que les facteurs qui l’ont façonné. Les litiges avec la Russie sur les prix de transit ont pris fin et ceux concernant les conditions du transit ont été relégués au second plan. Deux facteurs en particulier ont eu des effets plus importants : la manière dont l’Ukraine intègre le marché européen et le rythme de ce processus, ainsi que la façon de gérer les tant attendues réformes sur la distribution du gaz, l’approvisionnement des ménages et le secteur du chauffage urbain. Entre 2020 et 2030, les discussions sur la politique énergétique influenceront la demande. Ces dernières sont encore peu concluantes, mais plus ciblées que toutes celles qui ont eu lieu depuis l’indépendance. Comme partout ailleurs, si le gaz fait partie intégrante de la stratégie de décarbonation, elle doit être définie. Retardée par un conflit militaire et une récession économique, la production de gaz ukrainienne pourra-t-elle attirer des investissements massifs ? Et si oui, quand ? Les réponses à ces questions dépendront de ces discussions.

Cet article explique comment les facteurs politiques et économiques influenceront le marché à court terme et durant les dix prochaines années. Il est divisé en cinq parties : (1) Politique énergétique et perspectives du marché ; (2) Développement du marché gazier ; (3) Gaz pour le chauffage et l’électricité ; (4) Production de gaz ; et (5) Importations, transit et stockage.

1. Politique énergétique ukrainienne et perspectives du marché

L’année 2014 a marqué un tournant dans la politique gouvernementale ukrainienne, dont la politique énergétique. Le gouvernement du président Viktor Ianoukovytch a été renversé à la suite de la Révolution orange ; la Crimée a été annexée par la Russie, donnant lieu à un conflit militaire durant lequel 13 000 personnes ont été tuées et plus de 1,6 million de personnes ont été déplacées. Cette guerre, associée à un environnement extérieur instable, a intensifié les difficultés économiques de l’Ukraine. Le pays a enregistré de fortes baisses de son PIB en 2014 (-6,5 %) et en 2015 (-9,7 %). En 2016, l’économie s’est stabilisée ; et depuis, la croissance est de l’ordre de 2-4 %[1].

La signature de l’accord d’association, auparavant rejeté par Viktor Ianoukovytch, avec l’Union Européenne (UE) en 2014 a été l’une des premières actions du nouveau gouvernement. Cette décision a renforcé l’engagement de l’Ukraine à harmoniser sa réglementation du secteur énergétique avec celle de l’UE, un engagement qui avait été pris en 2011 au moment de sa signature du Traité instituant la Communauté de l’énergie. D’autres actions à l’échelle internationale ont suivi : en 2015, l’Ukraine s’est engagée à atteindre des objectifs politiques correspondant aux Objectifs de développement durable des Nations unies, puis a ratifié en 2016 l’accord de Paris sur le changement climatique. En juin 2019, l’accord d’association entre l’Ukraine et l’Union Européenne a été modifié pour respecter les dispositions du troisième paquet « Énergie » de l’UE[2].

1.1. Des débats sur la politique énergétique

L’adhésion de l’Ukraine à la Communauté de l’énergie impliquait des engagements, que ces accords internationaux ont rendus explicites et qui ont été pris en compte dans la Stratégie énergétique de l’Ukraine jusqu’en 2035 (Energy Strategy of Ukraine to 2035, dite ESU 2035), rédigée en 2015 et approuvée par le cabinet des ministres en 2017[3]. Cette stratégie prévoit une plus grande convergence en matière de réglementation avec l’UE, dont des mesures susceptibles d’encourager la décarbonation. Cependant, cette stratégie reste vague sur les problèmes majeurs : la façon d’atteindre les objectifs de décarbonation, la vitesse à laquelle la production et l’utilisation du charbon doivent être éliminées, et le rôle du gaz dans la transition énergétique. Plusieurs documents politiques ultérieurs ont abordé ces problèmes, auxquels sont confrontés l’Ukraine et plusieurs autres pays. Les plus importants d’entre eux sont les suivants : le concept de transition à l’énergie verte, publié par le ministre de l’Énergie en janvier 2020[4] ; un plan national en matière d’énergie et de climat dont une nouvelle version est en cours de discussion[5](octobre 2020) ; et une stratégie de développement à faible émission, rédigée en juillet 2018 conformément à la contribution déterminée au niveau national (CDN) de l’Ukraine déclarée dans l’accord de Paris[6].

Le rythme de l’élimination progressive du charbon dépendra de la décision de la politique ukrainienne à donner la priorité ou non à la décarbonation. Des décisions stratégiques sur l’efficacité énergétique, la réglementation de l’électricité et du chauffage, ainsi que sur l’approvisionnement en énergie des ménages influenceront la demande de gaz. Quel que soit le cap donné par la politique énergétique, le bilan énergétique de l’Ukraine évoluera considérablement au cours des dix prochaines années. Le Tableau 1 propose un résumé pour l’année 2018, année disponible la plus récente. Les trois apports importants en énergie primaire sont le charbon (30 % du total), le gaz (27,5 %) et le nucléaire (23,5 %), suivis par les produits pétroliers importés (10,5 %). La production d’électricité provient principalement du nucléaire (56 %), de la production thermique au charbon (22 %) et des centrales de production combinée de chaleur et d’électricité, qui fonctionnaient généralement au gaz (11 %)[7]. En Ukraine, le gaz est aussi le combustible principal pour le secteur improductif du chauffage, ainsi que pour les cuisines et le chauffage des ménages.

Lors des débats politiques, les cinq thématiques suivantes comptent parmi les plus importantes :

- La CDN de l’Ukraine pour réduire les émissions de gaz à effet de serre conformément à l’accord de Paris de 2015. La première contribution, soumise en 2016, avait pour objectif de limiter les émissions de gaz à effet de serre en 2030 jusqu’à un maximum de 60 % du niveau de 1990. Cette date de référence (1990) a donné à l’Ukraine, tout comme aux autres États postsoviétiques, l’opportunité de fixer un objectif visant à « réduire » les émissions de gaz à effet de serre (GES), mais qui permet, en réalité, une augmentation considérable : les émissions en Ukraine étaient de 945,8 millions de tonnes équivalent CO2 (Mt éq. CO2) en 1990, mais en raison du marasme économique dans les années 1990, elles se sont effondrées à 430 Mt éq. CO2 en 2000. Elles ont atteint leur niveau le plus bas en 2015 à 322,3 Mt éq. CO2, puis sont passées à 341,5 Mt éq. CO2 en 2018. L’objectif de 2030, conformément à la première CDN, est de 567,5 Mt éq. CO2, soit un peu moins de 140 % du niveau de 2018[8].

Tableau 1 : Résumé du bilan énergétique ukrainien en 2018, tonne en équivalent pétrole (tep). [Source : site web IEA, résumé proposé par l’auteur]

| Charbon | Pétrole brut | Produits pétroliers | Gaz naturel | Nucléaire | Hydraulique, éolien et solaire | Biocombustible et déchets | Électricité | Chauffage | Total | |

| Production | 14 556 | 2 341 | 16 487 | 22 145 | 1 094 | 3 726 | 534 | 60 883 | ||

| Importations | 13 806 | 1 333 | 10 208 | 8 459 | 37 | 3 | 33 847 | |||

| Exportations et soutes aériennes internationales (1) | -60 | -41 | -597 | -542 | -524 | -300 | ||||

| Variation des stocks | -247 | 1 | 78 | 707 | -14 | 526 | ||||

| Total de l’approvisionnement en énergie | 28 055 | 3 635 | 9 690 | 25 653 | 22 145 | 1 094 | 3 208 | -522 | 534 | 93 492 |

| Centrales électriques | -12 384 | -132 | -212 | -21 991 | -1 094 | -3 | 12 295 | -130 | -23 650 | |

| Centrales de production combinée de chaleur et d’électricité | -2 363 | -156 | -3 624 | -155 | -146 | 1 314 | 3 238 | -1 892 | ||

| Centrales de chauffage | -681 | -37 | -4 912 | -776 | 6 054 | -352 | ||||

| Raffineries de pétrole, transformation du charbon et autre | -5 492 | -3 875 | 2 389 | -336 | -7 313 | |||||

| Utilisation propre à l’industrie énergétique, pertes, transferts et différences statistiques | -723 | 249 | -1 333 | -1 961 | -2 884 | -2 172 | -8 825 | |||

| Total de la consommation finale | 6 411 | 9 | 10 421 | 14 943 | 1 948 | 10 203 | 7 523 | 51 458 | ||

| Industrie | 5 101 | 445 | 2 927 | 28 | 4448 | 3542 | 16 491 | |||

| Transports | 5 | 7 394 | 1 455 | 36 | 598 | 9 488 | ||||

| Résidentiel | 727 | 76 | 8 689 | 1 814 | 3 091 | 2 271 | 16 668 | |||

| Services commerciaux et publics | 40 | 114 | 866 | 33 | 1 731 | 1 491 | 4 275 | |||

| Agriculture, sylviculture et pêche | 7 | 1 171 | 122 | 37 | 335 | 219 | 1 890 | |||

| Utilisation non énergétique (2) | 531 | 9 | 1 221 | 884 | 2 645 | |||||

| Notes | ||||||||||

| 1. 300 kilotonnes équivalent pétrole de produits pétroliers ont été utilisées pour les soutes aériennes internationales. Tous les autres volumes sont des exportations. | ||||||||||

| 2. Ces volumes sont principalement des entrants pour l’industrie chimique, dont les engrais. | ||||||||||

Tableau 2 : Scénarios pour la deuxième contribution déterminée au niveau national de l’Ukraine [Source : Support to the government of Ukraine on Updating its NDC. Report 3/modeling report (Londres : EBRD, 2020), p. 9]

| Scénario 1 = statu quo. Scénario 2 = référence. Scénario 3 = économie neutre pour le climat | |||||||||

| Résumé des émissions et de la consommation de combustible dans les scénarios 1, 2 et 3 du gouvernement | 2015 | 2030 | 2050 | ||||||

| Réel | S1 | S2 | S3 | S1 | S2 | S3 | |||

| Émissions GES, en Mt éq. CO2 | 310,5 | 408,5 | 252,7 | 241,1 | 523,7 | 267,3 | 56,5 | ||

| Part du niveau des émissions GES en 1990, en % | 35 | 46 | 29 | 27 | 60 | 30 | 6 | ||

| Production totale d’énergie primaire (TPES) en mégatonne équivalent pétrole (mtep) | 89,5 | 124,7 | 98,6 | 99,8 | 162,3 | 117,3 | 106,7 | ||

| Charbon, en % de la TPES | 30,2 | 30,8 | 23,5 | 23,1 | 36,2 | 24,7 | 2 | ||

| Gaz, en % de la TPES | 29 | 28,5 | 27,8 | 27,3 | 25,7 | 18,6 | 13,8 | ||

| Énergies renouvelables, en % de la TPES | 3,6 | 5 | 16,1 | 16,5 | 6,5 | 24 | 41,1 | ||

| Nucléaire, en % de la TPES | 25,5 | 16,8 | 24,7 | 25,4 | 19,4 | 26,9 | 39,5 | ||

| Production d’électricité en térawatt/heure (TWh) | 157 | 210 | 198 | 207 | 280 | 299 | 385 | ||

| Charbon, en % de la production d’électricité | 33 | 43 | 18 | 16 | 40 | 14 | 0 | ||

| Gaz, en % de la production d’électricité | 5 | 4 | 7 | 5 | 2 | 0 | 1,3 | ||

| Énergies renouvelables, en % de la production d’électricité | 5,9 | 14,1 | 29,7 | 34,1 | 16,5 | 46,3 | 57,7 | ||

| Nucléaire, en % de la production d’électricité | 56 | 38 | 46 | 46 | 42 | 41 | 40 | ||

| Répartition implicite du gaz en milliards de m3 | 31,14 | 42,64 | 32,89 | 32,70 | 50,05 | 26,18 | 17,66 | ||

L’accord de Paris demande aux nations de soumettre de nouvelles CDN tous les cinq ans. La deuxième CDN a donc été présentée en 2020. C’est particulièrement l’UE qui exhorte le gouvernement à atteindre des objectifs plus ambitieux. La stratégie de développement à faible émission, adoptée en 2018, prévoit que les émissions en 2030 devraient se situer entre 29 % et 41 % du niveau de 1990, puis entre 31 % et 53 % du niveau de 1990 d’ici 2050. Créés pour le gouvernement par une équipe de l’Institut de recherche concernant les prévisions économiques à l’Académie nationale des sciences d’Ukraine, les trois scénarios sont résumés dans le Tableau 2. Le scénario 1 suppose que la législation actuelle reste en place, mais que les problèmes liés à son application continuent ; le scénario 2 suppose que la législation est appliquée ; le scénario 3 suppose que des mesures complémentaires ont été adoptées.

L’appel de l’UE pour des objectifs plus ambitieux dans le cadre de la deuxième CDN a fait l’objet d’un débat public. Low Carbon Ukraine, un groupe de recherche soutenu par le ministère de l’Environnement allemand, explique que les politiques du scénario 1 (statu quo) feront augmenter les émissions de 30 % d’ici 2030, sans compter l’opposition éventuelle de la Communauté de l’énergie. D’autres groupes de la société civile exhortent de mettre l’accent sur le scénario 3, qui nécessiterait d’investir massivement dans les technologies d’énergie renouvelable durant les années 2020 dans le but de réduire les émissions à 6 % du niveau de 1990 d’ici 2050. Ce scénario pourrait aussi être associé à une CDN plus ambitieuse. Le ministère de l’Énergie a également commandé un quatrième scénario « hybride », qui permettrait de réduire les émissions dans les mêmes proportions que le scénario 3, sans pour autant investir dans de nouveaux équipements nucléaires comme le gouvernement prévoit de le faire actuellement[9].

- L’élimination progressive des centrales thermiques au charbon. En 2017, un plan national de réduction des émissions de polluants atmosphériques (PRÉPA) a été adopté en vue de la fermeture ou de la mise à niveau des 147 centrales électriques au charbon, conformément aux obligations de l’Ukraine vis-à-vis de la Communauté de l’énergie de mettre en œuvre la directive européenne relative aux grandes installations de combustion (LCPD, 2001/80/CE). 19 centrales ont choisi de ne pas appliquer la directive, ce qui signifie qu’elles peuvent encore fonctionner pendant 20 000 heures avant leur fermeture. 61 autres, ayant elles aussi refusé, sont autorisées à fonctionner pendant 40 000 heures dans le cadre d’une décision du secrétariat de la Communauté de l’énergie visant à prendre en compte la situation de l’Ukraine[10]. Les 67 restantes se conforment au PRÉPA, et sont donc priées d’appliquer la directive européenne et de respecter les limites d’émissions d’ici 2028 ou 2033[11]. L’Ukraine subit des pressions politiques pour lutter plus rigoureusement contre ce non-respect des normes de pollution atmosphérique fixées par le PRÉPA et pour améliorer le contrôle dans ce domaine[12].

À la suite de l’élection du président Volodymyr Zelensky en 2019, l’idée d’un éventuel arrêt complet de la production d’électricité à partir du charbon a été émise pour la première fois. Le concept de transition à l’énergie verte, publié en janvier par le ministère de l’Énergie, définit une approche en matière de planification stratégique visant à mettre l’accent sur la réduction des émissions de gaz à effet de serre. Elle prévoit également que d’ici 2050 les sources d’énergies renouvelables produiront 70 % de l’électricité et que ces dernières, conjointement avec les centrales à gaz flexibles[13], remplaceront totalement la production au charbon.

Le calendrier et le financement de l’élimination progressive du charbon seront politiquement contestés. L’avenir des centrales thermiques au charbon est étroitement lié à celui des mines de charbon ; leur fermeture a déjà eu et aura des répercussions socio-économiques majeures. L’entreprise DTEK, la plus grande société de portefeuille énergétique d’Ukraine et le plus grand propriétaire d’équipements de production au charbon, a indiqué qu’elle accueillait favorablement les normes du PRÉPA. Mais le nouveau gouvernement nommé en mars, avec Denys Chmyhal comme Premier ministre et Olha Buslavets en tant que ministre de l’Énergie, a refusé d’adopter ou de développer le concept de transition à l’énergie verte. Les ministres ont déclaré que les calendriers de fermeture, déjà prolongés, proposés dans le PRÉPA sont trop courts[14].

- La réforme du secteur du chauffage. L’ESU 2035 fait référence au besoin d’optimiser le secteur du chauffage, l’un des principaux consommateurs de gaz. Cependant, le gouvernement n’a aucune approche détaillée pour décarboner le chauffage ou pour réduire les pertes. En l’absence de stratégie, les ménages ont tendance spontanément à passer à un chauffage autonome[15].

- Les mesures en faveur de l’efficacité énergétique. Le PIB ukrainien par unité d’énergie utilisée est l’un des plus bas d’Europe. C’est le tiers de celui de la Roumanie et moins de la moitié de celui de la Pologne[16]. Le plan d’action en faveur de l’efficacité énergétique, dont la publication est prévue pour cette année, n’est pas encore disponible. L’importance de ce problème est illustrée par la diversité des pronostics figurant dans la stratégie de développement à faible émission : par rapport au niveau de 1990, les émissions en 2050, qui seraient directement intégrées au bilan énergétique, sont estimées à 70 % dans le scénario statu quo, à 53 % dans un scénario « efficacité énergétique » et à 31 % dans un scénario « efficacité énergétique, énergie renouvelable, modernisation et innovation[17]. »

- L’intégration et la mise en œuvre des politiques. Des organisations internationales et d’autres acteurs ont critiqué l’ESU 2035 au motif que les objectifs principaux n’ont pas été traduits par des mesures politiques spécifiques. Cette stratégie n’inclut pas non plus de prévisions détaillées du bilan énergétique ni les effets prévus de ces choix politiques sur le PIB. Un rapport de suivi de l’OCDE a conclu que l’ESU 2035 présentait des « faiblesses structurelles » telles que « l’absence d’une répartition claire des responsabilités en matière de suivi et de mise en œuvre », ou encore une absence de mécanismes officiels. Ce même rapport indique également que la stratégie n’est « que partiellement conforme à l’accord d’association UE-Ukraine » : bien que l’ESU 2035 ait présenté des mesures visant à réduire les émissions de gaz à effet de serre et restructurer le secteur du charbon, l’accord d’association UE-Ukraine exige un ensemble d’actes juridiques pour « (a) réformer les marchés de l’énergie et (b) harmoniser les normes d’efficacité énergétique avec celles de l’UE ». Or, ces actes font précisément défaut. De plus, l’Ukraine doit encore concevoir une approche pour réduire son portefeuille de subventions énergétiques (estimé à 17 milliards de dollars par an en 2018). L’Ukraine bénéficie de l’une des taxes sur les émissions les plus faibles au monde (10 hryvnias par tonne de carbone, soit environ 2,5 fois moins qu’en Pologne). Selon l’OCDE, cette situation pourrait conduire à la mise en place de taxes carbone aux frontières de l’UE à l’avenir[18]. Il ne reste plus qu’à espérer que ces problèmes soient traités dans le plan national en matière d’énergie et de climat.

1.2. Implications pour le bilan énergétique

Le Tableau 3 montre les projections en matière d’approvisionnement énergétique incluses dans l’ESU 2035. Les deux colonnes de droite affichent, à titre de comparaison, les projections reflétant les scénarios 2 et 3, modélisés pour la deuxième CDN de l’Ukraine dans le cadre de l’accord de Paris et extrapolés à partir du tableau 2 ci-dessus. Les estimations de l’ESU 2035 diffèrent de ces scénarios sur deux points importants.

- L’ESU 2035 suppose que l’approvisionnement énergétique total de l’Ukraine n’augmentera pas drastiquement d’ici 2030 et sera inférieur d’environ 10 % (9 Mtep) aux données des scénarios 2 et 3.

- L’ESU 2035 suppose que toutes ces économies seront réalisées au détriment du charbon : cette stratégie estime que l’approvisionnement énergétique à partir du charbon passera de 27,3 Mtep en 2015 et de 28 Mtep en 2018 (voir Tableau 1) à 18 Mtep en 2020 et à 13 Mtep en 2030 respectivement. Une telle réduction n’est pas attendue en 2020, et sans changement radical de la politique gouvernementale, elle ne pourra certainement pas être atteinte d’ici 2030.

Tableau 3 : Projections des approvisionnements dans la stratégie énergétique de l’Ukraine jusqu’en 2035 par rapport aux scénarios 2 et 3 pour la deuxième CDN [Source : Energetichna Strategiya Ukrainy na period do 2035 roku. Dodatok 2]

| Production totale d’énergie primaire en millions de tep | |||||||

| Réel | Projection | S2* | S3* | ||||

| 2015 | 2020 | 2025 | 2030 | 2035 | 2030 | 2030 | |

| Charbon | 27,3 | 18 | 14 | 13 | 12 | 23 | 23 |

| Gaz | 26,1 | 24,3 | 27 | 28 | 29 | 27 | 27 |

| Produits pétroliers | 10,5 | 9,5 | 8 | 7,5 | 7 | 9 | 9 |

| Nucléaire | 23 | 24 | 28 | 27 | 24 | 24 | 25 |

| Énergies renouvelables** | 2,7 | 6,5 | 10 | 15,5 | 24 | 16 | 16 |

| Total | 90,1 | 82,63 | 87 | 91 | 96 | 99 | 100 |

| *Calculé à partir du tableau 2 et arrondi par l’auteur | |||||||

| ** Dont hydroélectricité, biomasse, éolien, solaire et géothermie | |||||||

Néanmoins, l’ESU 2035 traduit les aspirations susceptibles de définir le cap des politiques gouvernementales lors des prochaines années et d’être encouragées par les organismes européens influençant ces politiques : réduire drastiquement le rôle du charbon dans la production d’électricité ; promouvoir les économies d’énergie afin de limiter l’augmentation de l’approvisionnement énergétique total ; et harmoniser la réglementation du marché ukrainien avec celle de l’UE.

Les discussions politiques auront principalement des conséquences sur le secteur du gaz de trois façons :

Premièrement, il est peu probable que des progrès importants soient réalisés dans l’élimination progressive du charbon au cours des prochaines années. En revanche, il est possible que ce processus s’accélère sur le long terme. Les discussions politiques vont donc influencer les proportions dans lesquelles le nucléaire, les énergies renouvelables et le gaz remplaceront le charbon. Les politiques actuelles prévoient une expansion de la capacité nucléaire (construction d’une troisième unité sur le site de la centrale de Khmelnitski). Mais la Communauté de l’énergie, certaines institutions internationales, ainsi que les organisations écologistes ukrainiennes s’opposent à ce projet pour des raisons de coûts, entre autres. Si le fait que certains équipements de production thermique permettront de prendre en charge les énergies renouvelables en toute flexibilité est généralement bien accueilli, le gouvernement ne s’est pas encore engagé à construire de nouvelles installations de production au gaz, que certains chercheurs trouvent déjà compétitives aux prix actuels du gaz et de l’électricité[19].

Deuxièmement, les politiques d’économies d’énergie efficaces et les réformes du marché tant dans le secteur du chauffage urbain que dans le secteur résidentiel, qui représentent environ la moitié de la consommation de gaz en Ukraine, seraient favorables au gaz. De telles actions permettraient probablement de réduire davantage la consommation tout en contribuant à limiter ou à éviter les problèmes de non-paiement qui ont entravé le développement du marché.

Troisièmement, l’harmonisation continue avec la réglementation européenne permettra le développement d’un marché gazier entièrement négocié. Là encore, il est peu probable que cela implique une augmentation des volumes. En revanche, cela devrait offrir de nouvelles possibilités d’investissements de l’étranger, y compris en amont.

2. Développement du marché gazier

En 2019, la consommation de gaz en Ukraine est passée sous la barre des 30 milliards de m3/an pour la première fois. En 2020, elle n’a connu qu’une légère augmentation par rapport à l’année précédente, passant ainsi de 18,56 milliards de m3 pour la période de janvier à juillet 2019 à 18,73 milliards pour la même période cette année, soit une différence de moins de 1 %[20]. Cette situation est certainement due à la pandémie de coronavirus qui n’a pas eu de conséquences trop importantes sur la prédominance des sources de demande, telles que la consommation des ménages et le chauffage. Le Tableau 4 montre le bilan gazier pour l’année 2018/2019 selon Naftogaz.

Tableau 4 : Bilan gazier de l’Ukraine, 2018/2019 [Source : Naftogaz Ukrainy Annual Reports]

| Milliards de m3 | 2018 | 2019 | |

| Secteur industriel + public | Secteur industriel | 9,4 | 8,1 |

| Secteur public/religieux | 0,5 | 0,4 | |

| Utilisation propre aux entreprises de gaz | Ukrtransgaz | 1,9 | 1,9 |

| Entreprises de distribution de gaz | 0,1 | 0,2 | |

| Entreprises de distribution de gaz : retraits non autorisés** | 0,9 | 0,7 | |

| UkrGasVydobuvannya | 1,4 | 1,3 | |

| Ukrnafta | 0,3 | 0,4 | |

| Autres | 0,1 | 0 | |

| Secteur réglementé* | Chauffage pour les ménages | 4,8 | 4,6 |

| Chauffage pour le secteur industriel/public | 1,7 | 2,3 | |

| Chauffage : retraits non autorisés** | 0,6 | 0,5 | |

| Ménages : utilisation directe | 10,6 | 9,5 | |

| Total | 32,3 | 29,9 | |

| * La réglementation des prix pour les ménages a pris fin en juillet 2020 ; la réglementation des prix pour le secteur du chauffage doit prendre fin en mai 2021. | |||

| ** Estimations du niveau des retraits non autorisés par Naftogaz | |||

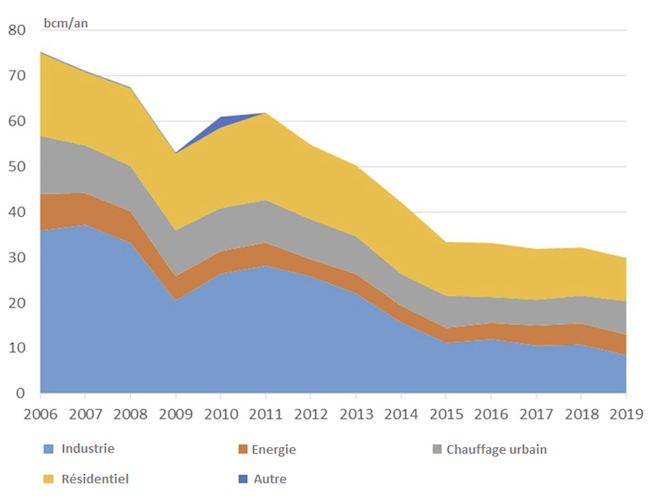

Le niveau de consommation de gaz en Ukraine a considérablement diminué pendant la période postsoviétique. La figure 1 montre son évolution depuis 2006, lorsque la consommation était entre deux à trois fois plus élevée que son niveau actuel. Trois facteurs ont été à l’œuvre : la récession économique (notamment l’impact de la crise de 2008-2009) ; les crises politiques et militaires (tout particulièrement en 2014, lorsque l’Ukraine a perdu près de 7 % de son territoire et a enregistré de nouvelles perturbations économiques) ; et les réformes du marché, ainsi que les mesures d’économies d’énergie[21].

Figure 1. Consommation de gaz en Ukraine en bcm/an (milliards de m3 par an) [Source : Naftogaz, ministère de l’Énergie, estimations de l’auteur]

Il n’existe aucune raison particulière d’espérer une augmentation importante de la demande lors des prochaines années. La relance industrielle dans le secteur de la chimie par exemple (en particulier la production d’engrais) peut entrainer une certaine hausse de la demande. Cependant, des problèmes économiques et des mesures d’efficacité énergétique dans un autre secteur peuvent facilement annuler cette augmentation. Sur le long terme, les entreprises en Ukraine, comme celles des autres pays européens envisagent de nouvelles sources potentielles de demande, telles que la production d’hydrogène ou encore l’utilisation de gaz naturel liquéfié (GNL) et de gaz naturel comprimé (GNC) pour le transport. Bien que Naftogaz ait conclu un accord avec Energoatom, une entreprise ukrainienne de production d’énergie nucléaire, pour élaborer une stratégie basée sur l’hydrogène, cette dernière n’aura aucun impact sur la demande avant plusieurs années[22].

Les sources d’approvisionnement et la dynamique du marché ont aussi changé. Jusqu’en 2014, la plupart des ressources étaient importées. La production nationale ukrainienne a longtemps été comprise entre 18 et 21 milliards de m3/an, et jusqu’en 2012, le gaz restant provenait de Russie et d’Asie centrale. Les importations en flux inversés à la frontière occidentale ukrainienne ont commencé en 2013 pour fortement augmenter après 2014. En novembre 2015, avec une nouvelle baisse importante de la demande et une situation très tendue entre l’Ukraine et la Russie, au bord de la guerre, les importations directes russes ont cessé. Actuellement, l’approvisionnement est assuré par la production nationale (20 à 21 milliards de m3/an) et les importations en flux inversés (10 à 12 milliards de m3/an), qu’ils soient physiques ou virtuels, via la Slovaquie, la Hongrie et la Pologne.

Au cours des cinq dernières années, Naftogaz a cessé d’être le fournisseur en situation de quasi-monopole sur le marché intérieur. Ses parts d’importations ont chuté considérablement pour ne représenter que la moitié environ : il a importé 7 milliards de m3 sur un total de 10,6 milliards en 2018 contre 7,2 milliards sur un total de 14,3 milliards en 2019. Plusieurs acteurs du marché de gros ont importé le reste : 65 entreprises en 2018 et 76 en 2019. La proportion de gaz produit en Ukraine par des entreprises autres que Naftogaz a également augmenté, atteignant les 4,7 milliards de m3 en 2019.

Sur le marché de gros, les clients industriels sont approvisionnés à des prix non réglementés ; avant 2014, ces derniers étaient essentiellement déduits des prix à l’importation, mais depuis ils sont fixés sur le marché. Les ventes de Naftogaz sur ce segment non réglementé du marché ont chuté de 9 milliards de m3 en 2014 à 4,5 milliards (45 % de ce segment de marché) en 2016 pour finir à 0,6 milliard seulement (5 %) en 2017. En 2019, la part de Naftogaz sur ce marché non réglementé est restée très faible. En effet, la société a déclaré des ventes intragroupes de 2,4 milliards de m3 pour les besoins d’exploitation de Ukrtransgaz et de 0,7 milliard seulement (6 %) pour d’autres clients commerciaux[23].

Des sociétés commerciales, autres que Naftogaz, dominent actuellement le marché sur le segment des clients industriels. Après la suppression tant attendue de l’obligation de service public (OSP) le 1er août 2020, Naftogaz a en effet commencé à affronter la concurrence d’autres fournisseurs sur le marché de la vente au détail pour les clients résidentiels. Malgré tout, la société continuera d’approvisionner les entreprises de chauffage urbain dans le cadre de l’OSP jusqu’en mai 2021. Que ce soit dans le secteur des ménages ou dans celui du chauffage urbain, Naftogaz et son unique propriétaire, l’État ukrainien, ont historiquement subi deux sortes de pertes. Tout d’abord, jusqu’en avril 2019, les prix réglementés dans le cadre de l’OSP étaient nettement plus bas que ceux du marché, qui étaient proches des prix paritaires à l’importation. La loi a obligé les filiales en amont de Naftogaz à approvisionner en gaz la société de portefeuille à un prix réglementé. Ensuite, des dettes énormes ont été contractées (à hauteur de 106,7 hryvnias, soit l’équivalent de 3,7 milliards de dollars en septembre 2020) principalement auprès d’entreprises de chauffage urbain, incapables de régler leurs achats de gaz, mais également auprès d’entreprises de distribution de gaz, incapables de régler leurs factures de gaz prélevé pour leurs besoins d’exploitation ou de transférer les paiements des entreprises d’approvisionnement affiliées (voir ci-dessous)[24]. Les réformes du marché devraient réduire cette accumulation de dettes à l’avenir.

2.1. Commerce et marché de gros

Le marché du gaz négocié en Ukraine dessert principalement les clients non couverts par l’OSP, comme l’industrie, le commerce et le secteur énergétique (pour son usage personnel), qui représentaient une consommation de 14,6 milliards de m3 en 2018 et de 13 milliards en 2019 (voir Tableau 4 ci-dessus). La plus grande catégorie, l’industrie, se compose principalement de la métallurgie, de la chimie et de la pétrochimie. (Pour des informations statistiques sur les sous-secteurs, voir l’Annexe.)

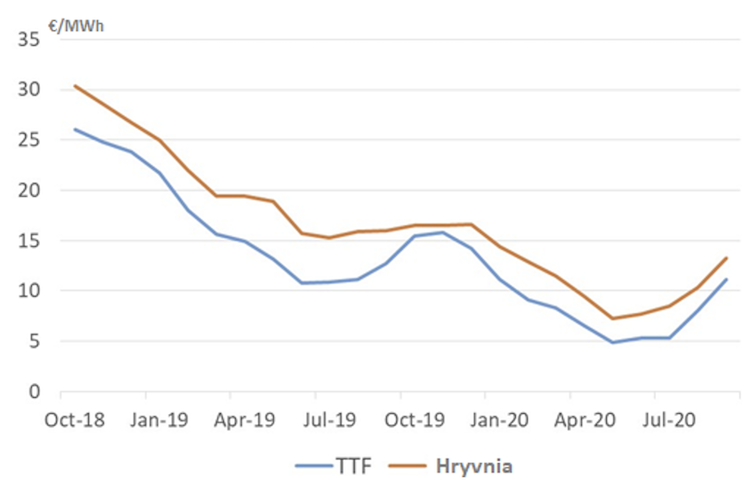

Un marché de gaz naturel émerge peu à peu. Depuis le milieu des années 2000, les prix sont à peu près au même niveau que la valeur nette des importations. La plupart des ventes sont bilatérales, entre fournisseurs ou négociants et clients industriels. Cependant, au cours des trois dernières années, le pays assiste au développement d’un marché liquide avec des échanges actifs.

| Données d’Argus Direct : Ensemble de données ; gaz naturel TTF mois 1, fermeture du marché de Londres, €/MWh ; paiement en avance du gaz en Ukraine (sans la taxe sur la valeur ajoutée [TVA]), fermeture du marché de Londres, €/MWh |

En 2017, en vue d’un découplage, Ukrtransgaz, puis le département des transports de Naftogaz ont commencé à procéder à des appels d’offres afin d’acheter du gaz pour leur usage personnel (4,7 milliards de m3 en 2017). Bien que Naftogaz ait réalisé la plupart des achats, ce commerce a envoyé des signaux en matière de prix. Gas Transmission System Operator of Ukraine (GTSOU), le nouveau gestionnaire de réseaux de transport (GRT) dissocié de Naftogaz au 1er janvier 2020, a continué ces appels d’offres. En 2019, une réglementation a été mise en place pour les ventes mensuelles et journalières ; un mécanisme d’équilibrage quotidien a été introduit. Argus a également commencé à publier les prix ukrainiens du mois en cours et à venir. Des difficultés sont alors apparues. Par exemple, la possibilité de fixer les prix par rapport au mois précédent invitait à pratiquer la spéculation. Pour les traders réputés déséquilibrés, des pénalités ont été fixées à des taux très bas dans un premier temps, laissant une marge supplémentaire pour spéculer sur le marché[25]. Néanmoins, les prix ukrainiens ont commencé à suivre de plus en plus la formule [prix européens + coûts du transport depuis la frontière]. C’est ce que montre clairement la figure 2, qui compare les prix ukrainiens aux prix TTF (Title Transfert Facility).

Figure 2. Prix moyen du gaz lors du mois de la vente, en hryvnia (hors TVA) et au prix TTF, d’octobre 2018 à septembre 2020 en €/MWh – [Source : Naftogaz, ministère de l’Énergie]

Les volumes du commerce bilatéral sur l’Ukrainian Energy Exchange (UEEX) commencent à augmenter. Ils sont passés de niveaux insignifiants à 0,15 milliard de m3 en 2018 et à 0,39 milliard en 2019. En juillet 2019, Naftogaz Trading a commencé à placer des volumes en bourse. Dans la première moitié de 2020, 0,735 milliard de m3 de gaz ont été vendus sur l’UEEX, ce qui témoigne de l’activité de Naftogaz ; des traders, dont PPC, Smart Energy, Kraft Energy et IEK M2 ; ainsi que des gestionnaires de réseaux de distribution[26]. Depuis l’introduction de la négociation intrajournalière et de la veille pour le lendemain, certaines contreparties utilisent maintenant des contrats standardisés.

L’UEEX travaille avec la Commission nationale de réglementation de l’énergie et des services publics (CNRESP), le GTSOU et d’autres acteurs du marché pour améliorer le mécanisme d’équilibrage. Les déséquilibres ont explosé en 2020 et ont atteint 0,5 milliard de m3 pour le seul mois de juillet. Dès le 1er septembre, la CNRESP a réduit les niveaux de tolérance concernant les déséquilibres à 3 % (contre 10 % à l’origine) pour les fournisseurs et à 7,5 % (contre 15 % à l’origine) pour les entreprises de distribution de gaz. Les pénalités pour les déséquilibres positifs ou négatifs ont augmenté. En septembre, l’UEEX a compensé les déséquilibres intrajournaliers grâce à des redevances d’équilibrage journalier anonymes assurées par des transactions payées par des comptes de garantie bloqués pour maîtriser le risque de non-paiement. À plus long terme, l’UEEX cherche à appliquer le meilleur modèle de compensation légale pour les contrats à terme au comptant et physiques. Il espère introduire une enchère à sens unique afin que le GTSOU puisse acheter ou vendre du gaz ; pour cela, la législation qui impose au GTSOU d’acheter le gaz exclusivement par le biais de la plate-forme d’appel d’offres nationale ProZorro devra être modifiée. L’UEEX discute également actuellement avec les régulateurs dans le but de surmonter les autres obstacles au développement du marché, dont des incertitudes concernant l’enregistrement de la TVA sur les volumes négociés[27].

2.2. Vente aux particuliers/Ouverture de la vente au détail

L’approvisionnement en gaz des ménages, avoisinant 9 à 10 milliards de m3/an ces dernières années, a été officiellement ouvert au marché depuis le 1er août 2020, date de l’arrêt de l’OSP qui obligeait les ménages à s’approvisionner uniquement auprès de Naftogaz. Les réglementations ont été modifiées et, pour la première fois, les ménages ont eu la possibilité de changer de fournisseur. Cette mesure était en préparation depuis plusieurs années notamment avec la monétisation des subventions versées par l’État aux ménages à faibles revenus[28].

Le faible prix du gaz entre 2019 et 2020 a facilité cette transition. Au cours de l’année 2019, les coûts d’importation ont chuté rapidement, jusqu’à passer sous le seuil réglementé des prix pour les ménages. Jusqu’à présent, Naftogaz achetait le gaz destiné aux ménages auprès de ses filiales de production, pour ensuite le revendre à des fournisseurs de gaz (gazzbuty). Mais la société a commencé à mettre en place de nouvelles mesures de commercialisation, comme une livraison de gaz en hiver, la saison du chauffage, mais à un prix d’été[29]. En janvier 2020, le gouvernement a publié un décret selon lequel les prix du gaz pour les ménages ne devaient pas dépasser le seuil de [prix TTF + prix du transport jusqu’à la frontière ukrainienne + coûts de transport en Ukraine]. En mars 2020, Naftogaz a ajusté le tarif par rapport à celui qui a été payé lors des ventes aux enchères du GTSOU, ce qui a provoqué une nouvelle baisse des prix[30].

Bien qu’il soit prévu que l’ouverture du secteur des ménages permette de réduire le niveau de concentration du marché, celui-ci est actuellement dominé par deux acteurs principaux : Naftogaz et la Regional Gas Company (groupe RGC), qui sont contrôlés par le groupe d’entreprises dirigé par Dmitry Firtash, l’homme d’affaires exilé[31]. Environ 12,5 millions de foyers sont approvisionnés en gaz dont 8 millions par des entreprises appartenant au groupe RGC. Naftogaz n’approvisionne actuellement que 2 % des ménages, mais affirme avoir pour objectif d’en desservir plus de 2,5 millions à l’avenir. Naftogaz propose un plan tarifaire annuel associé aux prix de la NGC (National Gas Company), ainsi que des forfaits trimestriels et mensuels adossés à l’UEEX[32].

Cette réforme du marché permettra sûrement de réduire ce problème de dettes accumulées dans le cadre de l’OSP. Les dettes les plus importantes sont celles des sociétés d’approvisionnement envers Naftogaz (23,6 milliards de hryvnias) et celles des sociétés de distribution régionales envers le GTSOU et Uktransgaz, pour le prélèvement non autorisé de gaz (35 milliards de hryvnias). La dette des sociétés de chauffage urbain envers Naftogaz est encore plus importante (voir section suivante). Les dettes au sein des entreprises sont beaucoup plus importantes que la dette globale des ménages envers les sociétés de distribution de gaz et les sociétés de chauffage urbain. En septembre, Naftogaz a reconnu que le groupe RGC était responsable de 13 milliards de hryvnias de dettes et a déclaré que les entreprises affiliées au RGC avaient cessé de rembourser leurs dettes dès l’arrêt de l’OSP. Naftogaz a également pointé du doigt les lobbyistes politiques qui ont rédigé un projet de loi annulant la dette accumulée[33]. Le Tableau 6 présente le montant des dettes rapportées en septembre.

Tableau 6 : Montant des dettes dans le secteur du gaz, 15 septembre 2020 [Sources : Naftogaz Ukrainy, institut national de statistiques, bulletin d’information]

| Débiteur(s) | Créancier(s) | Montant (milliards de hryvnias) | Raisons |

| Sociétés régionales de distribution de gaz (oblgazy) | GTSOU et Ukrtransgaz | 35 | Prélèvement non autorisé de gaz |

| Sociétés de distribution de gaz (gazzbyty) | Naftogaz | 23, 6 | |

| Sociétés de chauffage urbain et centrales de cogénération de chauffage et d’électricité | Naftogaz | 44,5 | Pour la production de chaleur (36,6 milliards) et d’électricité (7,9 milliards) |

| Entreprises industrielles | Naftogaz | 3,6 | |

| Total | 106, 7 | 3,77 milliards de dollars au taux de change actuel | |

| Note. La dette globale des ménages pour la fourniture et la distribution de gaz, de chauffage et d’eau chaude s’élevait à 38,9 milliards de hryvnias au 31 août, selon l’institut national de statistiques. | |||

3. Gaz pour le chauffage et l’électricité

Le gaz constitue la principale source de production de chaleur. Son rôle dans la production d’électricité est minime, mais pourrait se renforcer à l’avenir. À court terme, la réforme du secteur du chauffage pourrait rendre sa vente rentable. À long terme, cela dépendra essentiellement de la politique énergétique. Si l’Ukraine choisit de passer à l’électrique pour les chauffages urbains, conformément à la stratégie européenne de décarbonation, l’utilisation de gaz sera supplantée. Toutefois, le rôle du gaz dans la production d’électricité pourrait se développer.

3.1. Chaleur produite par les chaudières

Le gaz fourni par Naftogaz pour la production de chaleur dans le cadre de l’OSP représentait 7,1 milliards de m3 en 2018 et 7,4 milliards de m3 en 2019[34]. La majeure partie de ce gaz est fournie aux sociétés municipales de chauffage urbain qui possèdent des réseaux de chaufferies. Une plus petite proportion, probablement autour de 40 %, est destinée aux centrales de cogénération qui fournissent de la chaleur à ces sociétés de chauffage et de l’électricité au réseau[35]. (Voir ci-dessous.) En avril, le gouvernement a décidé, malgré la levée de l’OSP pour le gaz fourni aux ménages à partir du 1er août 2020, que l’OSP pour le gaz fourni aux producteurs de chaleur resterait en vigueur jusqu’au 1er mai 2021[36].

Naftogaz a déclaré que ce sont les producteurs de chaleur qui représentent « les clients les plus problématiques », dans la mesure où ils sont responsables « en grande partie » de la dette accumulée depuis 2015. Comme le montre le Tableau 6 ci-dessus, le montant des dettes des sociétés de chauffage urbain et des centrales de cogénération auprès de Naftogaz représentait 44,5 milliards de hryvnias en septembre 2020. Naftogaz a proposé de rééchelonner les dettes des sociétés de chauffage urbain et a demandé au gouvernement d’utiliser comme moyen de pression la réduction des subventions aux collectivités locales (qui, dans de nombreuses régions, possèdent ces sociétés). En septembre, elle a publié une liste des contrevenants ; les négociations sont en cours[37].

Pour les producteurs de chaleur, l’arrêt de l’OSP obligera les propriétaires de ces entreprises, qui sont pour la plupart des collectivités locales, à revoir leur stratégie. En conséquence, cela pourra ouvrir la voie à des économies d’énergie, dont l’efficacité a déjà été prouvée dans le passé. La Banque européenne pour la reconstruction et le développement (BERD), ainsi que Naftogaz-Energoservis, une filiale de Naftogaz, ont contribué à des plans visant à financer des mesures en matière d’efficacité énergétique auprès des ménages. Jusqu’à maintenant, ces plans consistaient seulement à isoler les bâtiments et à permettre aux ménages de mieux contrôler leur propre approvisionnement en gaz en leur fournissant des compteurs individuels[38]. La révision des systèmes de chauffage, installés pour la plupart entre les années 1960 et 1980, ainsi que leur éventuel passage à l’électrique, continuent de faire l’objet de débats politiques.

3.2. Production combinée de chaleur et d’électricité

Le parc ukrainien, composé d’environ 40 centrales de cogénération est un important consommateur de gaz (probablement autour de 3,0-4,5 milliards de m3/an), de charbon et de produits pétroliers. Ces centrales représentent environ 40 % de la chaleur totale produite, dont 18,5 % proviennent de systèmes de cogénération au gaz ; les 60 % de chaleur restants sont issus en grande majorité de centrales thermiques au gaz (c’est-à-dire de chaufferies)[39]. Les centrales de cogénération contribuent également à 11,6 % de la capacité de production d’électricité installée, contre 7,1 % en 2019, soit plus que la production à partir d’énergie hydraulique ou d’énergies renouvelables[40]. Les parts de la capacité de production et de la production d’électricité sont indiquées dans le Tableau 7.

Certaines centrales sont détenues par des groupes privés, dont le groupe Firtash, d’autres par des organismes liés au gouvernement local, et d’autres encore par le Fonds des biens de l’État ukrainien. Au cours des trois dernières années, Naftogaz est devenu le plus grand opérateur de centrales de cogénération, tandis que DTEK a dû céder certaines de ses centrales.

DTEK contrôlait deux des plus grandes centrales de cogénération, Kyiv TETs-5 et Kyiv TETs-6, par le biais d’une filiale, Kyivenergo. En 2018, ces deux centrales ont été rachetées par Kyivtoplenergo, une entreprise affiliée au gouvernement local. Kyivenergo a depuis été liquidée, tandis que DTEK a racheté les réseaux électriques de la capitale[41].

Tableau 7 : Production d’électricité en Ukraine : capacité et production [Source : Rapport sur le développement durable d’Ukrenergo 2019, p. 62-64.]

| Capacité installée | Production d’électricité | ||||

| 2019, MW | 2019, % | 2018, TWh | 2019, TWh | 2019, % | |

| Nucléaire | 13 835 | 26,2 | 84,4 | 83 | 54 |

| Centrales thermiques | 21 842 | 41,4 | 4è,8 | 44,9 | 29,2 |

| Centrales de cogénération | 6 091 | 11,6 | 11 | 10,9 | 7,1 |

| Centrales hydrauliques + pompage-turbinage | 6 297 | 11,9 | 12 | 7,8 | 5,1 |

| Installations éolienne, solaire et biomasse | 4 723 | 8,9 | 2,6 | 5,4 | 3,5 |

| Producteurs sur le réseau de distribution électrique | 1,5 | 1,8 | 1,1 | ||

| Total | 52 788 | 100 | 159,3 | 153,8 | 100 |

Le premier rachat de centrales de cogénération effectué par Naftogaz était celui de Novoyavorivsk TETs et de Novyi Rozdil TETs dans la région de Lviv. Toutes deux étaient sous la direction de Garant Energo M, mais en 2019, à la suite de l’accumulation de dettes et de négligences d’entretien, le gouvernement a nommé Naftogaz à leur direction. En août 2020, Naftogaz a pris possession de Severodonetskaya TETs et s’est vu confier la gestion de cinq autres usines appartenant au Fonds des biens de l’État, situées à Odessa, Krivoi Rog, Kherson, Nikolayev et Dneprovsk. Ce sont de grandes centrales qui desservent de grandes zones urbaines fortement peuplées et vendent de l’électricité au réseau. Naftogaz a souligné le potentiel d’économies en matière d’efficacité énergétique. Cette opération permettra aussi certainement de réduire le volume de la dette. L’entreprise pourrait tirer des bénéfices de cette intégration verticale : elle consommera son propre gaz pour produire de l’électricité et de la chaleur destinées à des marchés de plus en plus compétitifs[42].

3.3. Marché de l’électricité et perspectives de production d’électricité à partir de gaz

De façon approximative, 60 % de l’électricité ukrainienne est produite par des centrales nucléaires et hydroélectriques publiques, 30 % par des centrales au charbon privées et publiques, environ 7 % par des centrales de cogénération et 3-4 % par des installations éoliennes et solaires (voir Tableau 7 ci-dessus). Le marché de gros de l’électricité a été libéralisé en juillet 2019, mais de nombreux éléments de la réglementation de l’État demeurent : les subventions croisées pour les ménages ont été préservées dans un système d’OSP ; les pertes des entreprises publiques continuent et Energorynok, l’entreprise du marché de l’énergie, reste criblée de dettes ; la production thermique est toujours dominée par DTEK, un fournisseur en situation de quasi-monopole ; et bien que des mesures soient prises pour intégrer la réglementation à celle de l’Europe, le marché de l’exportation d’électricité est également un quasi-monopole, comme la zone commerciale de l’île énergétique de Burshtyn, où DTEK possède 90 % de la capacité[43].

Les capacités éoliennes et solaires ont considérablement augmenté. La capacité installée des nouvelles énergies renouvelables est passée de 2 GW à la fin de 2018 à 6,2 GW à la fin de 2019 ; les principaux investisseurs sont DTEK dans l’éolien et le groupe chinois CNBM dans le solaire. Un litige de longue date entre le gouvernement et les entreprises du secteur des énergies renouvelables, portant sur une proposition de réduction rétroactive des tarifs de rachat dans le cadre d’un plan qui n’est maintenant plus d’actualité, a été résolu par un accord conclu en juin. L’Ukraine, conformément à la tendance internationale, envisage maintenant de mettre aux enchères des contrats à terme[44].

L’avenir de la production d’électricité dépend toutefois fortement des débats politiques évoqués à la section 1. L’Ukraine dispose d’une capacité de production d’électricité excédentaire et si le rythme de la décarbonation ne s’accélère pas, cette situation risque de durer encore un long moment. La capacité éolienne et solaire devrait continuer à se développer, bien que beaucoup plus lentement après l’abandon des tarifs de rachat. Dans une perspective à plus long terme, l’expansion éventuelle de la capacité nucléaire, que ce soit par la construction de nouvelles unités sur le site de la centrale de Khmelnitsky, longtemps reportée, ou sous une autre forme, pourrait constituer un élément déterminant.

Deux arguments contradictoires sur la question du gaz ont été évoqués lors d’auditions gouvernementales et de débats publics : d’une part, conformément à la stratégie de transition à l’énergie verte, les investissements devraient donner la priorité au développement des énergies renouvelables, à la gestion de la demande et au stockage. D’autre part, le gaz est la meilleure garantie de flexibilité pour une part grandissante d’énergies renouvelables et la logique économique qui sous-tend la création de nouvelles centrales à cycle combiné, en particulier, est irréfutable. Ce dernier argument suppose une augmentation de la capacité des centrales au gaz[45].

4. Production de gaz

La production de gaz ukrainienne s’est élevée à 20,7 milliards de m3 en 2019, production en légère baisse par rapport aux 21 milliards de m3 produits en 2018. L’Ukraine possède une grande quantité de ressources en hydrocarbures, et les personnalités politiques ainsi que les responsables de l’industrie expriment régulièrement leur souhait de devenir autosuffisants en matière de gaz. La production pourrait ainsi être portée à environ 30 milliards de m3/an, un objectif qui est clairement hors de portée dans les prochaines années. Si la réforme réglementaire et le succès de la mise aux enchères des licences ont suscité des espoirs en 2019, la baisse des prix et la pandémie de coronavirus ont mis un terme aux ambitions de se diversifier dans de nouveaux domaines. À court terme, l’Ukraine s’efforcera de maintenir sa production au niveau des vingt dernières années, c’est-à-dire entre 19 et 21 milliards de m3/an.

L’Ukraine a subi quelques revers entre 2014 et 2015 à cause de l’éclatement du conflit militaire avec la Russie et de la baisse du prix du pétrole. L’annexion de la Crimée par la Russie a privé l’Ukraine des services de Chornomorneftegaz, un producteur basé en Crimée, et donc de sa production d’environ 1,5 milliard de m3/an. Et enfin Shell, qui avait signé en 2013 le premier accord de partage de production en Ukraine avec une grande compagnie internationale pour le champ de Yuzivska, a déclaré la force majeure en raison des activités militaires à proximité. Les négociations concernant d’autres accords de partage de production avec un consortium dirigé par ExxonMobil et Chevron ont, quant à elles, été interrompues.

Dans les trois années qui ont suivi, des mesures ont été mises en place pour améliorer le cadre juridique des investisseurs étrangers. Les redevances ont été fixées à 12 % pour les hydrocarbures extraits à moins de 5 km de profondeur et à 6 % pour ceux extraits à plus de 5 km de profondeur, avec une clause de stabilisation fixée sur cinq ans. Un ensemble de règles transparentes a été adopté pour la mise aux enchères des licences. Néanmoins, les investisseurs internationaux n’étaient pas très présents au moment des deux séries d’enchères en 2019. Lors de cette première vente aux enchères, seuls trois des dix lots ont été vendus, et lors de la seconde, c’est Ukrgazvydobuvannya, une filiale de production de Naftogaz, qui a remporté six des sept lots proposés. En 2020, seulement trois petits lots ont été concédés à des ECE (Entreprises à capitaux étrangers) : Hrunivska (Suny et Poltava) à York Energy, une filiale d’Alpha Energy basée aux États-Unis, ainsi que Ichyanska (Tchernihiv) et Okhtyrska (Soumy, Poltava et Kharkiv) à EP Ukraine basée aux Pays-Bas[46]. Les projets de forage seront inévitablement repoussés dans le contexte actuel marqué par le faible niveau des prix : par exemple, les activités de forage de la société polonaise PGNiG, en partenariat avec la société ukrainienne ERU, qui devaient débuter au troisième trimestre 2020, ont été reportées à 2021[47].

Pour ce qui est des sociétés de production ukrainiennes, elles se concentrent principalement sur l’amélioration du rendement d’exploitation des gisements existants. Ukrgazvydobuvannya, qui représentait 14,9 milliards de m3 sur les 20,7 milliards de production nationale totale en 2019 cherche à remédier aux taux d’épuisement élevés des gisements par des opérations de reconditionnement et de fracturation hydraulique. Ukrgazvydobuvannya a également signé un contrat de valorisation de la production sur 15 ans avec la société française Expert Petroleum, qui s’est engagée à investir un milliard de hryvnias au cours des cinq prochaines années pour augmenter la production à partir d’actifs matures[48].

5. Importations, transit et stockage

Au cours de l’année passée, l’Ukraine a pris des mesures importantes pour intégrer son infrastructure de transport de gaz aux réseaux de la Pologne, de la Slovaquie, de la Hongrie, de la Roumanie et de la Moldavie. Des dispositions ont été adoptées pour la mise en place d’un réseau de backhaul (flux inversé virtuel) au niveau des frontières occidentales de l’Ukraine. De 2013 à fin 2019, une partie du gaz russe a été transportée vers des pays européens, vendue à des négociants sur place, puis réacheminée vers l’Ukraine (flux inversé physique) ; cette pratique a été largement remplacée par un flux inversé virtuel, en vertu duquel le GRT ukrainien compense les volumes acheminés vers l’est par des volumes de gaz russe en direction de l’ouest. Sur les 12,5 milliards de m3 importés par l’Ukraine de janvier à août 2020, 4,7 milliards de m3 (38 %) ont été acheminés par flux inversé virtuel. (Voir Tableau 8.)

La modification des accords transfrontaliers a également facilité l’intégration de grandes installations de stockage ukrainiennes dans le marché européen, une partie importante des volumes importés devant être stockés dans le cadre de l’accord sur les « entrepôts douaniers » (hors taxes) mis en place un peu plus tôt dans l’année. Au cours de l’été, alors que le stockage de gaz européen avait quasiment atteint sa pleine capacité, Ukrtransgaz, qui est responsable du stockage en Ukraine, a pu fournir des services de stockage importants aux négociants d’Europe centrale et orientale. (Un article publié en juin dans la section « Energy Comments » de l’OIES traite de ce sujet en détail[49].) Les services de transport à prix réduit, et plus particulièrement le service de transport de « courte distance » du GTSOU, ont contribué à l’augmentation de ces échanges.

Tableau 8 : Importations de gaz en Ukraine, janvier-août 2020 [Source : GTSOU]

| Milliards de m3/an | Total | Par flux inversé virtuel | À destination des « entrepôts douaniers » | |

| Depuis la Slovaquie | 8 | 1,6 | Via des transports de courte distance | Autres |

| Depuis la Pologne | 3,2 | 0,8 | ||

| Depuis la Hongrie | 1,3 | 2,3 | ||

| Total | 12,5 | 4,7 | 4,9 | 3,3 |

5.1. Importations et ouverture aux marchés occidentaux

En Hongrie et en Pologne, les accords d’interconnexion entre les gestionnaires de réseau de transport (GRT) permettent des flux inversés virtuels, limités uniquement par le volume des flux principaux (d’est en ouest). Un accord signé en avril 2020 entre le GTSOU et le GRT hongrois, FGSZ, prévoyait le regroupement de deux points d’interconnexion physiques (PI), Beregovo (d’est en ouest) et Beregdaroc (d’ouest en est), en un seul point d’interconnexion virtuel (PIV) à Bereg. De l’Ukraine à la Hongrie, la capacité ferme s’élève à 45,5 millions de m3/jour et la capacité interruptible à 40,5 millions de m3/jour ; de la Hongrie à l’Ukraine, la capacité totale est identique, mais elle est entièrement interruptible. Les acteurs du marché estiment que si une partie de cette capacité peut être convertie en capacité ferme et dès lors qu’elle pourra l’être, les négociants ukrainiens pourraient accéder, par exemple, à des importations de GNL via le terminal croate[50]. Un accord similaire avec le GRT polonais, Gaz-System, a pris effet le 1er juillet et a unifié deux PI, Drozdovichi (doté d’une capacité déclarée Ukraine-Pologne d’environ 14 millions de m3/jour) et Hermanowice (doté d’une capacité interruptible Ukraine-Pologne précédemment déclarée de 4,3 à 6,4 millions de m3/jour)[51].

À la frontière entre l’Ukraine et la Slovaquie, par laquelle passe la majeure partie du gaz russe qui transite par l’Ukraine lors de son acheminement vers des pays européens, les progrès en matière de flux inversés virtuels ont été plus lents. Jusqu’en mars, les importations ukrainiennes, d’un volume pouvant atteindre 10 milliards de m3/an, transitaient toutes par le PI Budince (capacité de 42 millions de m3/jour) ; les flux passant par le PI Velke Kapusany, beaucoup plus important (capacité de plus de 200 millions de m3/jour), étaient tous dirigés dans le sens Ukraine-Slovaquie. Eustream, le GRT slovaque, a commencé à offrir en mars une capacité de flux inversés virtuels de 10 millions de m3/jour via Velke Kapusany, qui, dès le mois de juin, a été augmentée de 7 millions. En revanche, Eustream ne partageait pas l’enthousiasme du GTSOU quant à l’expansion du flux inversé virtuel, et un différend entre les deux parties s’en est suivi[52].

Le 23 juin, le GTSOU a annoncé que Budince serait fermé pour des travaux de réparation du 11 août au 1er octobre. Eustream s’est plaint publiquement que cette fermeture, annoncée juste au moment où les flux d’ouest en est augmentaient, alors que les acteurs du marché européen cherchaient à profiter des dispositions de stockage de l’Ukraine, était « fâcheuse ». Ils ont déclaré à ce sujet : « Nous n’avons été informés des intentions ukrainiennes qu’il y a environ deux semaines » ; cette perturbation est « une situation que nous n’avons jamais connue au cours des 50 dernières années ». Le GTSOU a répondu qu’une « solution mutuellement viable » serait d’étendre le flux inversé virtuel via Velke Kapusany. Eustream a cédé à la proposition et a annoncé que du 1er juillet au 1er octobre une capacité de sortie de 60 millions de m3/jour serait disponible. Dans le mois qui a suivi, environ 43 millions de m3/jour ont été acheminés vers l’Ukraine sur cette voie, en plus des flux transitant par Budince à hauteur de 42 millions de m3/jour environ. Les réparations s’étant achevées à la fin du mois de septembre et les installations de stockage ukrainiennes devant passer en mode de retrait en octobre, cette expérience de flux virtuel inversé a pris fin. Cette période a révélé que, bien qu’Eustream préfère utiliser le système d’inversion des flux physiques, la voie de Velke Kapusany pourrait devenir, au fil du temps, une capacité de flux inversé virtuel de dernier recours[53].

Le gazoduc transbalkanique, qui part de l’Ukraine et traverse la Moldavie et la Roumanie en direction du sud-ouest, est également ouvert aux flux inversés, y compris virtuels. Avec la mise en service du gazoduc Turkstream l’année dernière, les flux est-ouest passant par la ligne transbalkanique ont considérablement diminué, conformément à la politique de Gazprom visant à éloigner le transit de l’Ukraine. En juin, Moldovagaz, qui exploite la section moldave de la ligne transbalkanique par l’intermédiaire d’une filiale, Moldovatransgaz, a annoncé que des capacités seraient disponibles à la réservation dans le cadre de contrats standard, conformément à la réglementation européenne. En octobre, Moldovagaz a annoncé qu’elle avait elle-même réservé des capacités d’importation ukrainienne et qu’elle prévoyait de stocker environ 100 millions de m3 (soit un dixième de la consommation totale de la Moldavie) en Ukraine en vue d’un retrait en décembre et en janvier[54]. En août, ERU Trading, un négociant en gaz ukrainien a annoncé qu’il avait importé une livraison de Grèce et l’avait fait acheminer en Ukraine à travers la ligne transbalkanique avec des accords de flux inversés. Les responsables d’ERU Trading ont insisté auprès de Transgaz, le GRT roumain, et du GTSOU pour qu’ils signent un accord d’interconnexion couvrant le PI Mediesu Aurit/Tekovo, afin de faciliter les flux inversés directs, plutôt que de passer par la Moldavie[55].

5.2. Stockage et transit

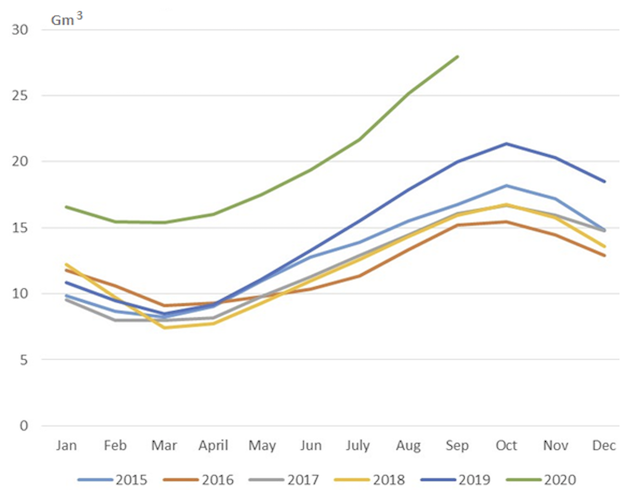

L’activité de stockage en Ukraine, qui est gérée par Ukrtransgaz, une filiale de Naftogaz, a été bouleversée cette année par un concours de circonstances. La pression exercée sur la capacité de stockage européenne, causée par la chute des prix et l’offre excédentaire sur le marché, a été aggravée par la pandémie de coronavirus et a suscité un niveau sans précédent de demande de stockage au niveau de l’Ukraine. Ukrtransgaz et le GTSOU ont tous deux su s’adapter rapidement et ont réussi à satisfaire cette demande. Au 1er septembre, le stock s’élevait à 25,6 milliards de m3, dont 13,3 milliards intégrés en 2020, soit un niveau nettement supérieur à celui des autres années (voir Figure 3). Ce chiffre comprend 7,9 milliards de m3 appartenant à des entreprises non-résidentes, dont 6,8 milliards ont été intégrés cette année[56]. Nous pouvons supposer que la plupart de ces stocks détenus par ces entreprises seront finalement remis en circulation sur les marchés hors Ukraine, en fonction de la demande.

Nous ne savons pas encore dans quelle mesure les circonstances exceptionnelles de 2020 vont faire évoluer la situation à plus long terme. Nous considérons depuis longtemps, y compris les gestionnaires travaillant dans le secteur gazier ukrainien, que malgré l’importance de la capacité de stockage, les coûts de transport ne lui permettent pas d’être compétitif par rapport aux fournisseurs de stockage d’Europe centrale et orientale. Lorsque la demande européenne de gaz reprendra et que des capacités de stockage seront disponibles sur d’autres marchés, il est fort probable qu’une partie de la demande de stockage en Ukraine enregistrée cette année soit retirée. Les entreprises ukrainiennes concernées pourraient toutefois être en mesure de stimuler davantage la demande en combinant des services de stockage avec un flux inversé virtuel étendu. L’objectif ultime de ces entreprises serait certainement de convaincre les acheteurs européens de gaz russe de se procurer des volumes auprès de l’Ukraine plutôt que dans les pays situés en aval. Les conditions d’un tel changement doivent être plus favorables que jamais.

Le succès de l’activité de stockage de l’Ukraine doit être mis en perspective avec le déclin continu de son activité de transit. Au cours des neuf premiers mois de 2020, le GTSOU a transporté 39,5 milliards de m3 de gaz russe vers l’Europe, soit une baisse de 40 % par rapport à l’année précédente[57]. Les causes globales de cette baisse sont (1) l’effondrement de la demande européenne et (2) le fait que Gazprom fonctionne sur le principe d’utiliser l’Ukraine comme voie de transit de dernier recours uniquement. L’accord signé au Nouvel An, qui est en vigueur jusqu’en 2024, repose sur le principe « envoyer ou payer » : Gazprom s’est engagé à payer un droit de transit fixe. En prenant en compte les volumes actuels, calculés par unité de gaz, le transit dans le cadre de ce contrat serait presque deux fois plus cher qu’un acheminement par le gazoduc Nord Stream 1[58].

Tout porte à croire que les volumes de transit russe vont encore chuter au cours de la période 2021-2022. Jusqu’à 15,75 milliards de m3 sont susceptibles d’être détournés via la deuxième partie du projet Turkstream, qui est achevée, mais pour laquelle l’infrastructure terrestre destinée à transporter le gaz vers le sud-est de l’Europe est encore en construction. La principale source d’incertitude est bien entendu de savoir si et quand Nord Stream 2 sera mis en service. Bien que cela soit peu probable en 2021, il représente une menace encore plus grande pour l’activité de transit de l’Ukraine. Il est possible, comme l’auteur et ses collègues l’ont déjà fait valoir[59], qu’après l’expiration du contrat actuel à la fin de 2024, les flux de gaz russe transitant par l’Ukraine deviennent inférieurs à 20 milliards de m3/an et se rapprochent même de zéro.

Figure 3 : Gaz stocké en Ukraine en milliard de m3. Note : la figure indique les volumes stockés à la fin du mois. [Source : GIE/Ukrtransgaz [1]]

Conclusions

Les réformes du marché ont maintenant transformé drastiquement le secteur du gaz en Ukraine, et continueront de le faire au cours des prochaines années. Le marché de gros progressera ; les volumes et la gamme de produits sur l’UEEX s’étofferont ; un marché liquide, avec des prix alignés sur ceux proposés par les plateformes européennes, est en passe de voir le jour.

L’arrêt des deux OSP, l’un sur les ventes aux ménages en août 2020 et le prochain sur les ventes au secteur du chauffage en mai 2021, représente une avancée majeure. Ces deux secteurs comptent pour environ la moitié de la consommation de gaz en Ukraine et seront de plus en plus approvisionnés sur la base du marché. Les mesures d’efficacité énergétique nécessitant une forte action gouvernementale, telles que l’isolation des bâtiments et l’électrification du chauffage domestique, ne verront peut-être pas le jour dans les prochaines années. Lorsqu’elles seront mises en place, elles permettront toutefois de réduire la demande de gaz dans ces secteurs.

Les discussions politiques sur la décarbonation, sur la CDN ukrainienne dans le cadre de l’accord de Paris et sur l’élimination progressive du charbon ne changeront rien à la situation dans les années à venir. Mais sur le long terme, des changements radicaux dans le secteur de l’électricité sont tout à fait possibles. La production d’électricité à partir du charbon sera supprimée progressivement, mais à un rythme beaucoup plus lent que celui recommandé par les institutions européennes et internationales. Les décisions politiques influenceront les rôles respectifs du nucléaire, des énergies renouvelables et du gaz dans le remplacement du charbon.

Dans la mesure où les prix du marché s’étendent au secteur du chauffage, nous pouvons nous attendre à des investissements dans les centrales de cogénération. Le futur des chaudières à chaleur dépendra des actions politiques. Sur le long terme, et en fonction des décisions politiques sur la décarbonation, nous observerons peut-être des investissements dans de nouvelles capacités de production d’électricité à partir du gaz.

L’objectif de l’autosuffisance en gaz ne sera pas atteint au cours des prochaines années. Les investissements en amont mettront du temps à se remettre des prix bas du gaz et du pétrole, ainsi que des conditions internationales dues à la pandémie de coronavirus. Les améliorations apportées au régime réglementaire peuvent contribuer à maintenir l’activité en amont et la production de gaz au niveau actuel ou à un niveau proche. Cependant, d’importants investissements seront requis pour accroître la production, ce qui n’est pas envisageable à court terme.

Les réformes du marché ont fait d’importants progrès dans les activités de transport et de stockage en Ukraine. La mise en place de dispositions en matière de flux inversés virtuels cette année à la frontière occidentale est une étape importante dans l’intégration au marché européen, même si les progrès en matière d’accords d’interconnexion ne sont pas complets, en particulier avec la Slovaquie et la Roumanie.

Une occasion inattendue pour l’activité de stockage en Ukraine s’est présentée cette année grâce à l’offre excédentaire en Europe ; Ukrtransgaz et le GTSOU ont relevé le défi et en ont profité. Il convient de voir si la demande pour le stockage ukrainien pourra être maintenue lorsque le marché européen retrouvera son équilibre, mais la capacité des entreprises ukrainiennes à répondre à une telle demande ne fait aucun doute. Il convient de surveiller si ces changements encourageront les acheteurs européens de gaz russe à déplacer leurs points de livraison de certains volumes vers l’Ukraine, ce qu’ils étaient réticents à faire jusqu’à présent.

Contrairement à l’activité de stockage, le transit du gaz en Ukraine ne cessera de diminuer. L’achèvement des gazoducs transportant le gaz Turkstream 2 en Europe centrale et du Sud-Est continuera de détourner les volumes de transit de la route ukrainienne. Il sera suivi, malgré de nombreux retards, par l’achèvement du gazoduc Nord Stream 2. Le transit du gaz russe via l’Ukraine sera donc réduit à un niveau très bas (entre zéro et 20 milliards de m3 par an) après la fin du contrat actuel en fin d’année 2024. Tout porte à croire que ce problème sera beaucoup moins grave pour l’Ukraine que ce que l’on a souvent pensé, et qu’une plus grande attention sera accordée au développement du marché, à l’intégration au marché européen et au choix de la place du gaz dans la transition énergétique ukrainienne.

Annexe : Consommation de gaz par secteur

Le service statistique public enregistre la consommation de gaz par sous-secteur dans les secteurs de l’industrie, du transport et de l’énergie. Pour 2018, cette répartition est affichée dans le tableau 9. Il existe un écart entre ces chiffres, qui atteignent 9,6 milliards de m3, et la consommation par les clients non OSP, qui s’élève à 14,6 milliards de m3, selon les estimations de Naftogaz. Ces dernières sont sûrement exactes. Les volumes enregistrés par le service statistique public pour la métallurgie, la chimie et la pétrochimie, ainsi que le transport par gazoduc semblent trop bas.

Tableau 9. Gaz consommé dans les secteurs de l’industrie, du transport et de l’énergie, 2018 (milliards de m3) [Source : Balance énergétique de l’Ukraine en 2018. (Ukraine’s Greenhouse Gas Inventory,1990–2018, Annex 4: Fuel Balances, p. 465.) Abrégé et converti en milliards de m3 par l’auteur.]

| Industrie | Métallurgie | 1,91 |

| Chimie et pétrochimie, dont matière première | 1,32 | |

| Ciment et autres produits minéraux | 0,52 | |

| Construction de machines | 0,20 | |

| Exploitation minière | 0,36 | |

| Autre industrie et construction | 0,05 | |

| Commerce et services | 1,04 | |

| Agriculture et alimentation et tabac | 0,36 | |

| Transport | Transports routiers | 0,03 |

| Utilisation propre au secteur énergétique | Consommation propre au secteur énergétique | 1,14 |

| Centrales électriques | 0,25 | |

| Transport par gazoduc | 1,72 | |

| Pertes dans le transport et la distribution | 0,71 | |

| Total | 9,60 | |

Je remercie mes collègues Jack Sharples et Patrick Heather, ainsi que les personnes dans les entreprises, les institutions internationales et les organisations de recherche et de la société civile en Ukraine qui ont pris le temps de discuter de ces problèmes avec moi. Toutes les opinions exprimées, et les erreurs commises relèvent uniquement de ma responsabilité.

Notes et références

Image de couverture. [Source : gaz ukraine – Le Cercle des économistes (lecercledeseconomistes.fr)]

Je remercie mes collègues Jack Sharples et Patrick Heather, ainsi que les personnes dans les entreprises, les institutions internationales et les organisations de recherche et de la société civile en Ukraine qui ont pris le temps de discuter de ces problèmes avec moi. Toutes les opinions exprimées, et les erreurs commises relèvent uniquement de ma responsabilité.

[1] Données de la Banque mondiale, PIB de l’Ukraine (annuel). Nombre de victimes publié par le Haut-Commissariat des Nations unies aux droits de l’homme, rapport sur l’Ukraine, février 2020

[2] Annexe 27 de l’accord d’association mise à jour en juin 2019. Voir : Accord d’association entre l’Union européenne et ses États membres, d’une part, et l’Ukraine, d’autre part. Document 02014A0529 (01) -20 200 201 <https://eur-lex.europa.eu/>

[3] Energetichna Strategiya Ukrainy na period do 2035 roku « Bezpeka, energoefektivnyst’, konkurentospromozhnist’ » (Kiev : Cabinet des ministres, 2017), approuvée par la résolution 605-r du 18 septembre 2017

[4] Kontseptsiya « zelenogo » enrgetichnogo perekhodu Ukrainy do 2050 roku (Kiev : Ministerstvo energetiki ta zakhizstu dovkyllya, 2020), et version anglaise (Ukraine 2050 Green Energy Transition Concept) (Kiev, 2020)

[5] Le plan provisoire n’a pas été publié au moment de la rédaction

[6] Ukraine 2020 Low Emission Development Strategy (Kiev, 2017)

[7] Au premier trimestre 2020, les ventes sur le marché de gros de l’électricité provenaient à 55,9 % de centrales nucléaires ; à 22,1 % de centrales électriques (presque toutes au charbon) ; à 11,1 % de centrales de cogénération de chaleur et d’électricité (presque toutes au gaz), à 4,3 % de l’énergie hydraulique et à 5,4 % des énergies renouvelables. Zvit z monitoringu funktsyonuvannya optovogo rinku elektrichnoy energyy u I kvartaly 2020 roku (Kiev : NKREKP, 2020), p. 7

[8] Ces chiffres concernent les émissions totales de GES (hors utilisation des terres, changement d’affectation des terres et foresterie [UTCATF]). La première CDN a engagé l’Ukraine à choisir son approche concernant l’UTCATF d’ici 2020, ce qui fait partie des sujets en cours de discussion. Alors que les émissions totales de GES en 1990 (UTCATF inclus) étaient inférieures de 6,2 % par rapport au total (hors UTCATF), la différence est maintenant négligeable (moins de 1 %). Intended Nationally-Determined Contribution of Ukraine to a New Global Climate Agreement (unfccc.int, 2016) ; Ministry of Energy and Environmental Protection of Ukraine, Ukraine’s Greenhouse Gas Inventory 1990-2018 (projet) (Kiev, 2020)

[9] Low Carbon Ukraine, Setting sensible climate targets for Ukraine’s NECP (Berlin, juillet 2020) ; Drugii NVV Ukrainy : rezul’taty modeliovannya (présentation, Kiev, 11 juin 2020). Pour obtenir des informations sur la compatibilité de l’ESU 2035 et d’autres politiques avec les normes de l’UE, voir Energy Community Secretariat, Annual Implementation Report, p. 171-186 (Bruxelles : ECS, novembre 2019).

[10] Voir Energy Community Secretariat, Annual Implementation Report, 2019, p. 182-183 ; Energy Community Secretariat decision 2015/07/MC-EnC. Les dispositions pour les 19 centrales non concernées par la directive expirent le 31 décembre 2023, et pour les 61 autres couvertes par la décision 2015/07/MC-EnC, le 31 décembre 2033. Le 1er janvier 2016, la directive relative aux émissions industrielles (IED) a remplacé la directive européenne (LCPD).

[11] Le PRÉPA a été modifié en juillet 2019 pour mettre à jour les mesures relatives à la réduction des émissions et refléter les changements apportés à la réglementation du marché de l’électricité (voir ECS, Annual Implementation Report, p. 182). Les centrales couvertes par le PRÉPA doivent se conformer aux restrictions relatives aux émissions de dioxyde de soufre et de poussières/cendres volantes de l’IED d’ici le 1er janvier 2028, ainsi qu’aux restrictions relatives aux oxydes de nitrogène d’ici le 1er janvier 2033. Si ce n’est pas le cas, elles seront contraintes de fermer.

[12] Voir CEE Bankwatch Network, The impacts of Ukraine’s energy sector on air quality (novembre 2020)

[13] Kontseptsiya « zelenogo » energetichnogo perekhodu Ukrainy do 2050 roku, p. 1-2, 4 et 6

[14] Voir la publication du 9 octobre 2020 du ministre adjoint de l’Énergie, Maksim Nemchinov, sur Facebook.

[15] OECD Monitoring of the Energy Strategy of Ukraine Until 2035 (Paris : OECD, février 2020), p. 29 et p. 41

[16] Site web des données de la Banque mondiale <https://data.worldbank.org/>. Le PIB par unité d’énergie utilisée ($ PPA par kg d’équivalent pétrole en 2017) est de 11,2 (2015) pour la Pologne, de 14,4 (2014) pour la Roumanie et de 5 (2014) pour l’Ukraine.

[17] Ukraine 2050 Low Emission Development Strategy (Kiev, nov. 2017), p. 8-11; Low Carbon Ukraine, Quarterly Monitoring Report on the Implementation of Ukraine’s Energy Action Plan, juin 2020

[18] OECD Monitoring of the Energy Strategy of Ukraine Until 2035 (Paris : OCDE, février 2020), p. 9; CMS Law, Ukrainien Energy Strategy up to 2035: Safety? Energy efficiency? Competitiveness? (Kiev, mai 2018) ; Ecoaction and others, Roadmap: Climate Goals for Ukraine 2030 (Kiev, 2020), p. 6

[19] L’OCDE recommande le report de toute décision sur Khmelnytskyï au-delà de 2035. Voir OECD Monitoring of the Energy Strategy of Ukraine, p. 29. Pour obtenir des informations sur les centrales au gaz, voir Low Carbon Ukraine, Estimating the profitability of gas power plants in Ukraine (Berlin/Kiev, 2020).

[20] State Statistics Service of Ukraine <ukrstat.gov.ua>, pages sur la consommation des carburants

[21] Voir : S. Pirani, Adversity and reform: Ukraine Gas Market Prospects (Oxford Energy Insight no. 7), mars 2017

[22] « Ukraine gas demand may rise as fertilisers ramp up output », ICIS, 20 mai 2020 ; communiqué de presse de Naftogaz, « Naftogaz i Energoatom dogovorilis’ », 24 septembre 2020

[23] Naftogaz Ukrainy, rapport annuel 2017, p. 77 ; Naftogaz Ukrainy, rapport annuel 2018, p. 26 ; Groupe Naftogaz, rapport annuel 2019, p. 61 ; communiqués de presse de Naftogaz, 7 février 2020

[24] Naftogaz Ukrainy, rapport annuel 2018, p. 27 ; Groupe Naftogaz, rapport annuel 2019, p. 31 et p. 72

[25] Naftogaz Ukrainy, rapport annuel 2017, p. 107 ; notes de l’auteur

[26] Ukrainian Energy Exchange, Résultats du travail effectué au premier semestre 2020 (diaporama) ; groupe Naftogaz, rapport annuel 2019, p. 74