Fin des années 2010, les exportations de gaz naturel sont toujours vitales pour l’économie russe très dépendante de l’exploitation de ses ressources naturelles. Elles le sont aussi pour l’Europe occidentale, grande consommatrice de gaz. L’organisation de ces échanges par la grande firme Gazprom demeure cependant en débat. Faut-il la réformer ?

Après avoir été longtemps le premier producteur mondial de gaz naturel, la Russie est passée en 2013 derrière les États-Unis suite à l’essor des gaz de schiste outre-Atlantique. L’industrie gazière reste cependant l’un des secteurs les plus importants de l’économie russe dans la mesure où les exportations de gaz naturel sont devenues une variable essentielle de la politique économique, notamment au regard de la stabilité du budget de l’État. L’importance des réserves met la Russie à l’abri de mauvaises surprises mais l’industrie gazière se trouve confrontée en 2014 à un certain nombre de contraintes et d’incertitudes tant sur le plan interne que sur celui des débouchés extérieurs. D’ordre réglementaire, économique et institutionnel, elles pèseront sur les choix qui seront faits et donc sur le devenir à long terme de cette industrie.

1. La production gazière de la Russie

Les importantes réserves gazières de la Russie évaluées par British Petroleum (BP) à 32, 9 trilliards de m3 (Tm3), soit 17,6 % du total mondial, permettent à la Russie d’envisager sur le long terme des niveaux de production et d’exportation élevés. Toutefois différents facteurs peuvent contraindre ce développement gazier.

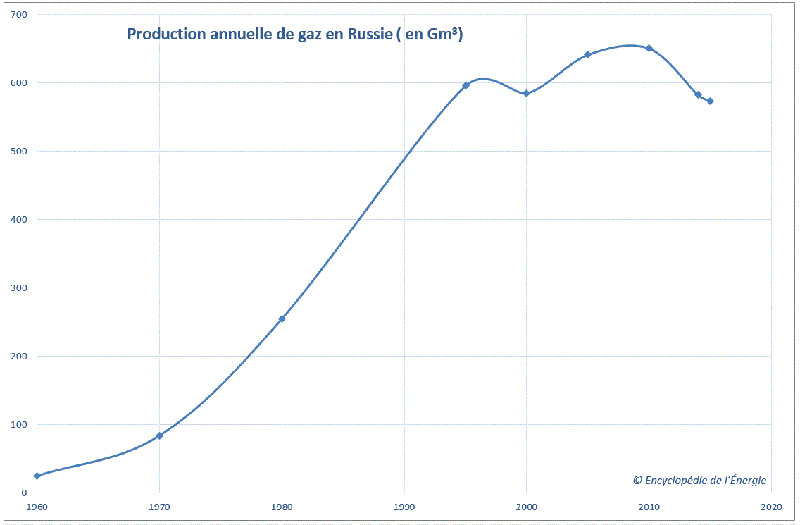

Tableau 1 : La production gazière de la Russie (en milliards de m3 ou Gm3)

|

Année

|

1960

|

1970

|

1980

|

1995

|

2000

|

2005

|

2010

|

2014

|

2015

|

|

Production

|

24

|

83

|

254

|

595

|

584,2

|

640,6

|

650

|

582

|

573

|

|

Source : BP statistical energy review

|

|||||||||

Après un démarrage en flèche à des rythmes annuels supérieurs à 10 % entre 1960 et 1980, la croissance de la production de gaz s’est tassée à partir du milieu des années 1990 et diminue même depuis 2010 (Tableau 1 et Figure 1). En cause, la stagnation, voire la baisse de la production des trois gisements « super géants » que sont Urengoy, Yamburg et Medveze. Développés par Gazprom, ils sont désormais arrivés à maturité.

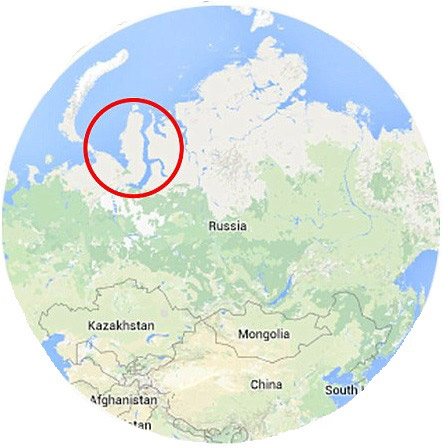

Les nouvelles zones à développer concernent la province de Yamal (Figure 2), notamment Bovanenko (Figure 4), les satellites de Nadym-Pur-Taz, la Sibérie orientale (notamment Chayandinskoye et Kovykta), les projets frontières (offshore russe dont notamment Shotckman et Sakhaline). Plus tardivement sont envisagés les développements des gisements de la mer de Kara (Leningradskoye et Rusanovskoye).

Ces zones ne pouvant être développées en même temps, l’industrie gazière russe doit effectuer des choix quant aux zones à développer en priorité.

Selon Gazprom, la province de Yamal et la Sibérie orientale pourraient représenter plus de 20 % de la production de la compagnie en 2020 et plus de 50 % en 2030 (Tableau 2).

Tableau 2 : Perspectives de production de Gazprom (en Gm3)

|

Année

|

2010

|

2020

|

2030 scenario de base

|

2030 scenario haut

|

|

Production des gisements en exploitation

|

510

|

380

|

150

|

150

|

|

Nouveaux gisements Nadym-Pur-Taz

|

45

|

110

|

110

|

|

|

Projets Yamal

|

100

|

250

|

290

|

|

|

Sibérie orientale et Extreme Est

|

20

|

70

|

70

|

|

|

Shtokman

|

0

|

45

|

70

|

|

|

Total

|

510

|

545

|

625

|

690

|

|

Source: “Russian and Chinese energy relationships heats up”. Gas Matters, April 2013

|

||||

Le développement de ces nouvelles zones de production supposera dans le même temps celui d’un important réseau de gazoducs (Figure 3) et donc des investissements considérables. La croissance de la production de la province de Yamal, compte tenu des niveaux envisagés, nécessitera la mise en œuvre d’un réseau de gazoducs composé de six tronçons au travers du corridor Bovanko-Ukhta. Toutefois, la faiblesse de la demande de gaz naturel, tant en interne qu’à l’exportation (principalement dans l’Union Européenne), jette un doute sur la nécessité de mettre en production de telles zones à court terme. Les évolutions de la demande conduisent donc Gazprom à revoir périodiquement à la baisse ses objectifs de production et donc à retarder les investissements à effectuer pour le renouvellement de ses capacités de production.

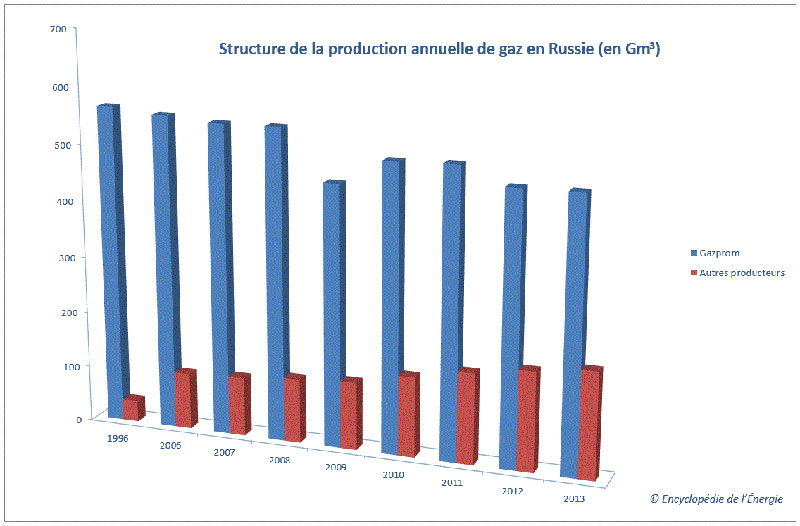

D’autant qu’existent des alternatives au développement de ces coûteuses zones de production. Les indépendants gaziers russes, Novatek notamment, ainsi que les grandes compagnies pétrolières russes, tout particulièrement Rosneft et Lukoil, sont en train de devenir des producteurs gaziers significatifs, qui plus est à des coûts moindres que ceux de Gazprom. Les estimations disponibles donnent des niveaux de production variables (Tableau 3).

Tableau 3 : Production gazière russe par producteur (en Gm3)

|

Années

|

1996

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

|

Gazprom

|

565

|

556

|

549

|

550

|

462

|

507

|

510

|

479

|

480

|

|

Autres

|

38

|

100

|

104

|

114

|

120

|

142

|

161

|

176

|

188

|

|

Total

|

603

|

656

|

653

|

664

|

582

|

649

|

671

|

655

|

668

|

|

Sources: Gazprom, Russian Energy Ministry

|

|||||||||

Mais, en 2013, J. Henderson a estimé que les producteurs indépendants et les compagnies pétrolières avaient des réserves suffisantes pour produire 350 Gm3 à l’horizon 2020. Qui plus est, la localisation de ces réserves laisse supposer que les coûts de leur développement seront moindres que ceux des nouvelles zones de développement envisagées par Gazprom. Par ailleurs, dans le cas des gisements de gaz associés des compagnies pétrolières, la rentabilité s’opère prioritairement sur le pétrole extrait. Elles peuvent dès lors se contenter d’une moindre valorisation du gaz dans leur concurrence avec Gazprom.

Une question stratégique émerge donc. La Russie doit-elle continuer à asseoir son développement gazier uniquement sur la mise en œuvre des mégaprojets portés par Gazprom ou doit-elle diversifier sa fourniture en tablant également sur la mise en production d’une multitude de gisements plus petits portés par les indépendants ? Le coût de la fourniture russe (et donc sa compétitivité à l’export) pourrait en être significativement affecté. La réponse à cette question dépendra de plusieurs variables : l’accès au réseau de transport de Gazprom, l’évolution des prix intérieurs du gaz et surtout la stratégie d’exportation.

2. La stratégie d’exportation

Destinataire de 178,3 Gm3 de gaz en 2016, l’Europe (hors Pays Baltes) reste, comme depuis longtemps, le marché d’exportation privilégié de Gazprom et de la Russie car le plus rentable (Tableau 4). L’effondrement de l’Union soviétique en 1991 avait quelque peu bouleversé la problématique de ces échanges gaziers en faisant apparaitre de nouveaux pays de transit tels que l’Ukraine et la Biélorussie, autrefois membres de l’Union soviétique. Elle n’a toutefois pas remis en cause la stratégie de maximisation des exportations de Gazprom à destination de l’Europe.

Tableau 4 : Exportations gazières de la Russie à destination de l’Europe, hors Pays baltes (en Gm3)

|

Année

|

1973

|

1980

|

1985

|

1990

|

1995

|

2000

|

2005

|

2006

|

|

Exports

|

7

|

55

|

69

|

110

|

117

|

130

|

154

|

161

|

|

Année

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

2016

|

|

Exports

|

169

|

168

|

148

|

139

|

150

|

139

|

162

|

178

|

|

Source : Gazprom Export

|

||||||||

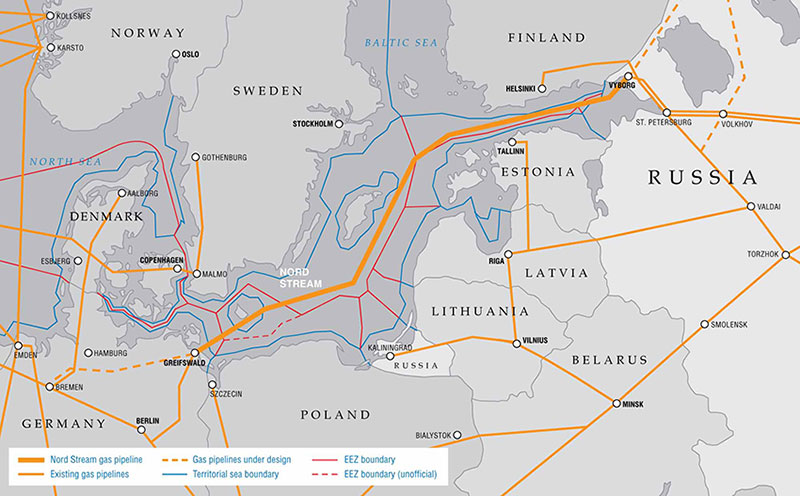

Les relations gazières entre la Russie et l’Europe occidentale (Figure 5) datent de la fin des années 1960, le premier contrat avec l’Union soviétique ayant été conclu avec l’Autriche (1968) puis avec la République Fédérale d’Allemagne –RFA- (1973), l’Italie et la Finlande (1974). Il faudra cependant attendre les années 1980 et les premiers grands accords passés avec les pays de l’Union Européenne (UE) pour que ces relations deviennent importantes. Elles se sont construites autour d’accords bilatéraux à travers la signature de contrats de long terme de type Take or Pay (TOP) passés avec l’Allemagne, la France et l’Italie.

Cette période se caractérise par la stabilité des relations gazières entre les deux zones, tout au moins en termes économiques. La logique des contrats TOP permet un partage du risque prix et du risque volume entre le producteur et le consommateur tout au long de la chaîne gazière, et, à ce titre, produit de la sécurité. Ces contrats assurent le développement de systèmes d’approvisionnement gazier stables et matures (Boussena S., 1999). Ils assurent que des investissements substantiels sont effectués dans la production et le transport. En particulier, les contrats de long terme permettent aux producteurs de développer leurs gisements et les infrastructures nécessaires aux exportations.

Dans ce contexte, la question de la sécurité gazière de l’UE se posait d’abord en termes politiques, notamment au regard des États-Unis qui s’inquiétaient d’une dépendance excessive de l’Europe vis-à-vis de l’Union soviétique. Dans cette perspective, l’administration de Ronald Reagan n’avait pas hésité à imposer en 1981-82 un embargo sur l’exportation à l’Union Soviétique d’équipements pour la construction de gazoducs à destination de l’Europe (Stern J., 1987). Sous l’égide de l’Agence Internationale de l’Energie (AIE), mais de manière très informelle, les pays européens s’étaient alors engagés à limiter leurs importations gazières en provenance de ce pays. Bien qu’aucun chiffre n’ait été publié, il semble que l’Allemagne, la France et l’Italie aient accepté de ne pas dépasser 30-35 % de leurs besoins gaziers.

En 2013, la capacité d’exportation de la Russie est de 244 Gm3. Compte tenu des projets en cours, elle pourrait atteindre à terme 377 Gm3. Trois grandes voies d’exportation sont à ce jour disponibles vers l’Europe, l’une (traditionnelle) par l’Ukraine, l’autre par la Biélorussie (gazoduc Yamal I) et enfin celle du Nord Stream, premier gazoduc russe à ne traverser aucun pays de transit puisque, à destination de l’Allemagne, il passe sous la mer Baltique. À cela s’ajoute le Blue Stream, sous la mer Noire, d’une capacité de 16 Gm3. L’accroissement des capacités d’exportation de la Russie devrait essentiellement passer par l’augmentation des capacités du Nord Stream et la création, bien que très controversée, d’un nouveau corridor, le South Stream (Tableau 5).

Tableau 5 : Capacité d’exportation de la Russie vers l’Europe : existant et projets (en Gm3)

|

Capacité existante

|

Accroissement prévu des capacités

|

||

|

Nord Stream 1

|

27,5

|

Nord Stream 3

|

27,5

|

|

Nord Stream 2

|

27,5

|

Nord Stream 4

|

27,5

|

|

Yamal-Europe

|

33

|

Yamal-Europe 2

|

15

|

|

Ukraine

|

140

|

South Stream

|

63

|

|

Blue Stream

|

16

|

||

|

Source: « Russian gas : strategy and threats” Energy Economist, n°382, août 2013

|

|||

L’UE reste la zone prioritaire d’exportation pour Gazprom. Toutefois, la libéralisation du marché gazier européen, la faible croissance de sa demande gazière ainsi que le développement des gaz de schiste modifient profondément les relations contractuelles que la compagnie gazière avait nouées avec les pays de l’UE. Ces évolutions lui imposent de définir un certain nombre de stratégies d’adaptation.

2.1. Vers une modification de l’arbitrage prix-quantité dans la stratégie de Gazprom ?

L’évolution des contrats de long terme vers plus de flexibilité est l’un des enjeux essentiels des relations entre l’UE et la Russie. La révision de la formule d’indexation des prix avec la question de l’introduction de prix spot du gaz est au cœur des débats et l’objet de négociations entre Gazprom et les compagnies européennes. Gazprom continue de s’opposer fermement à des changements dans la formule elle-même et à défendre un prix du gaz indexé sur ceux du pétrole et des produits pétroliers. Ce faisant, la compagnie gazière a un temps semblé privilégier une stratégie de défense des prix quitte à perdre en volume. À partir de 2014, elle renégocie ses contrats avec ses principaux clients sur la base d’un niveau de prix plus bas sans toutefois changer la formule d’indexation des prix.

2.2. La stratégie de descente en aval

Une deuxième voie d’adaptation a été pour la compagnie gazière de tenter de développer une stratégie d’intégration vers l’aval sur les marchés gaziers européens. Pour un fournisseur, la sécurisation des parts de marché, ou des débouchés, sur un marché libéralisé passe traditionnellement par une stratégie de descente en aval sur les marchés consommateurs. Elle lui garantit, par une politique d’acquisition d’actifs dans les compagnies de transport et de distribution, voire les compagnies consommatrices de gaz telles que les productrices d’électricité, de placer sa ressource sans avoir à affronter la concurrence entre producteurs gaziers sur un marché de gros. En matière de prix, sur un marché de vendeur, la descente en aval permet de récupérer les marges que les vendeurs finaux dégagent en aval. La politique d’acquisition d’actifs menée par Gazprom depuis la fin des années 1980 s’inscrit dans cette logique puisqu’elle a clairement pour objectif d’accéder aux consommateurs finaux. Des objectifs similaires sont établis pour l’Italie ou la République tchèque.

Cette stratégie présente quelques caractéristiques importantes. Jusqu’au début des années 2000, elle a été menée à bien sur un mode de coopération plutôt que de concurrence avec les clients européens traditionnels de Gazprom. Il s’agissait en effet de créer des joint ventures dans le domaine du transport, de la commercialisation ou du trading, pour l’essentiel avec les opérateurs historiques, signataires des contrats de long terme tels que l’Österreichische Mineralölverwaltung (OMV), Gaz de France (GDF), la Società Nazionale Metanodotti (SNAM), l’Ente Nazionale Idrocarburi (ENI). Depuis cette époque, en vendant directement du gaz sur les marchés de ces pays, Gazprom a donné à sa stratégie de descente en aval un tour plus concurrentiel.

Cette stratégie est d’autant plus essentielle pour la compagnie gazière qu’elle sert un des objectifs prioritaires de la politique énergétique russe : doter le pays de grandes compagnies d’hydrocarbures internationalisées et capables de rivaliser avec les grandes multinationales. La principale limite de cette stratégie réside dans les règles établies par l’UE. De fait, certaines des règles du 3e Paquet Énergie ne la favorise guère. La clause du pays tiers (Third country clause), parfois qualifiée de clause anti-Gazprom, couplée à un unbundling patrimonial, condamne de fait la stratégie d’intégration vers l’aval de la société gazière et ouvre la voie à un traitement discriminatoire vis-à-vis des investissements étrangers. Ces règles excluent qu’un producteur et fournisseur étranger comme la Russie puisse détenir une part majoritaire dans les réseaux de transport de l’UE ou être un TSO (Transmission System Operator) dans un État membre (Willems et al., 2010).

2.3. La diversification des marchés d’exportation : l’option Gaz Naturel Liquéfié (GNL)

La réponse stratégique aux contraintes rencontrées sur le marché européen réside dans la politique de diversification des marchés qu’entend mener Gazprom soutenu en cela par l’État russe. Elle est la réponse à la trop forte dépendance de la Russie par rapport au marché européen. Cette politique a été particulièrement encouragée au début des années 2000 dans un contexte de reprise en mains du secteur par le gouvernement russe, d’un sentiment de raréfaction des ressources à long terme et de compétition des grandes nations importatrices pour l’accès aux ressources d’hydrocarbures. Sont particulièrement concernés par cette stratégie de marchés alternatifs, le Japon, la Chine, la Corée du Sud, plus globalement l’Asie.

Cette stratégie de diversification s’appuie sur la logique des exportations de GNL, gaz naturel liquéfié (Figure 6), seule option permettant une stratégie de réelle diversification des marchés en ouvrant aux producteurs de gaz des possibilités d’arbitrage en fonction des prix.

L’affichage de cette stratégie permet à la Russie d’esquisser une mise en concurrence des marchés européens et asiatiques alors que dans la réalité, en l’absence d’un vrai marché mondial du gaz naturel, compte tenu des coûts de transport et des prix, ces gisements sont relativement captifs et ne trouvent leur rentabilité que dans l’une des deux destinations. Mais la Russie, si elle parvenait à développer ses marchés asiatiques, serait d’évidence mieux placée pour peser sur la formation des prix du gaz naturel au niveau international (Boussena S., Locatelli C., 2005).

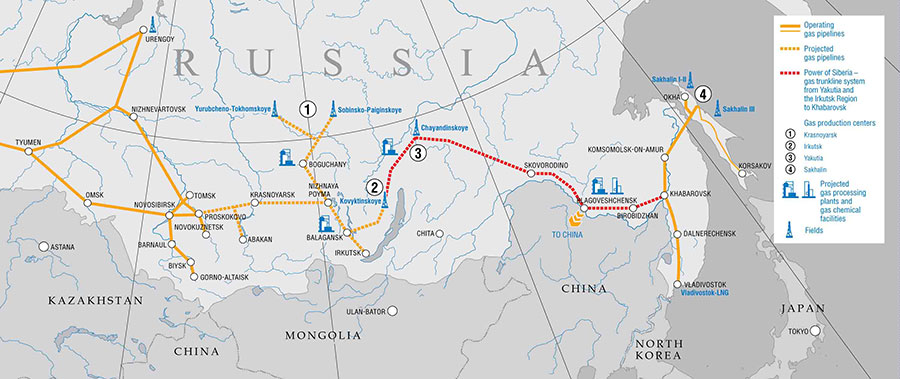

Les projets de gazoducs vers la Chine se concentrent sur les gisements localisés en Sibérie orientale et donc très éloignés du marché européen (Figure 7). Il s’agit notamment des gisements de Kovytka (région d’Irkoutsk), de Chayandiskoye et de Talakan (République de Sakha). Un seul projet, celui d’Altaï, concerne des gisements de Sibérie occidentale. Pour l’heure, Gazprom semblerait privilégier le développement de Chayandiskoye prévu pour 2016, qui pourrait alimenter un gazoduc Chayandinskoye-Khabarovsk-Vladivostok. Sa vocation première est de fournir l’Extrême-Orient en gaz. Mais sa rentabilité dépendra en grande partie des exportations, notamment vers la Chine.

Les projets de GNL envisagés en Russie sont nombreux et ne sont pas tous portés par Gazprom (Tableau 6).

Tableau 6 : Projets de GNL en Russie

|

Projets

|

Principaux acteurs

|

Gisements

|

Capacité (Mt/an)

|

Mise en service

|

Marchés visés

|

|

Shtokman

|

Gazprom-Total

|

Shtokman

|

7,5-15

|

Inconnu

|

Europe, USA

|

|

Vladivostok

|

Gazprom

|

Sakhaline, Kamtchatka, Yakoutie, Irkoust

|

3 trains de 5

|

2018

|

Asie dont Japon

|

|

Yamal LNG

|

Novatek-Total

|

Gisement de Tambey sud

|

5 (pourrait être triplé)

|

2018

|

Europe et Asie

|

|

Yamal

|

Novatek-Gazprom

|

Asie

|

|||

|

Entrême Orient

|

Rosneft-ExxonMobil

|

Sakhaline I, Mer d’Okhotsk

|

Inconnu

|

Asie-Pacifique

|

|

|

Pechora LNG

|

TNK-BP

|

District des Nenets

|

2,6

|

Chine

|

|

|

Sources : « Russia pays high price for export prize ». Petroleum Economist, October 2012 ; « Poutine réfléchit à une levée du monopole d’export de Gazprom, qui accélère le projet GNL de Vladivostok ». Pétrostratégies, n° 1295, 4 mars 2013 ; « Russia reviews LNG export policy ». International Gas Report, n° 718 ; 25 february 2013

|

|||||

Sur les six principaux projets d’exportation de GNL à destination de l’Asie, trois sont envisagés sans la participation de Gazprom (Figure 8). Il s’agit du projet de Sakhaline I (ExxonMobil-Rosneft), de celui connu sous le nom de Yamal-GNL (Novatek-Total) et de celui dénommé Pechora GNL porté par TNK-BP (aujourd’hui Rosneft).

3. Le « modèle Gazprom »

Le secteur gazier russe est organisé autour de la compagnie gazière Gazprom (Figure 9). Organisation verticalement intégrée de la production jusqu’au transport, elle détient un quasi-monopole de production. Jusqu’au début des années 2000, l’État en était un actionnaire dominant mais non majoritaire avec 38 % du capital, part qui a été ultérieurement portée à 51 %. Parallèlement, les indépendants gaziers et les compagnies pétrolières russes ont pris du poids et atteint 28 % de la production en 2013, comme il a été montré dans le tableau 3. Gazprom conserve cependant son monopole de transports (gazoducs) tandis que son monopole d’exportation en direction de l’Europe a été étendu au cours des années 2000 à l’ensemble des exportations, dont celles potentielles vers l’Asie. Toutefois, depuis 2014, Gazprom n’a plus de monopole en matière d’exportation de GNL.

3.1. Le débat récurrent sur la réforme de la holding

Pour bien comprendre le débat récurrent en Russie depuis le début des années 2000 sur la réorganisation de l’industrie gazière, il faut remonter quelque peu en arrière. Héritière directe de l’ancien ministère du gaz soviétique, la holding financière Gazprom est née de la réforme de l’industrie gazière russe, commencée sous Mikhaïl Gorbatchev et poursuivie en 1991 et 1992 après l’effondrement de l’Union soviétique et de l’économie centralement planifiée. Constituée sur la base de l’ancien ministère du gaz soviétique, la holding détenait à 100 % les actions de neuf associations de production du ministère du gaz transformées en sociétés de production. Elle détenait également les actions de la société de transport Transgaz et celles de la société d’exportation GazExport. À ce titre, elle était une entreprise verticalement intégrée de la production jusqu’à la distribution en passant par le transport et l’exportation (Locatelli C., 2003). En 1993, elle assurait 93 % de la production gazière russe et détenait le monopole du transport par gazoduc et des exportations.

Depuis cette époque, la réforme de l’industrie gazière russe oppose les tenants de la centralisation à ceux de la libéralisation de l’industrie. Dès 1993, le modèle dé-intégré et concurrentiel, soit une réforme calquée sur celle des industries gazières de l’UE, a été explicitement envisagé par un certain nombre de réformateurs tel G. Greff, alors ministre du développement économique et du commerce.

Les projets de restructuration se sont ainsi centrés sur la dé-intégration verticale de la compagnie Gazprom. Il s’agit de séparer les fonctions de production et de transport, selon une logique d’unbundling patrimonial (dissociation patrimoniale), afin d’isoler les segments concurrentiels de ceux en monopole naturel. Dans une perspective concurrentielle, l’objectif est également de créer six producteurs à partir des sociétés de production détenues à 100 % par Gazprom. Réduite à sa seule fonction de transporteur, en monopole naturel régulé détenu par l’État avec un accès des tiers au réseau, l’entreprise doit garder sa fonction d’unique exportateur de gaz, seule concession par rapport au modèle européen. Dans une dernière étape (2007-2013), Gazprom devait être cantonné aux seules activités d’exportation. La position des réformateurs est en effet beaucoup plus nuancée sur la question de la libéralisation des exportations gazières, notamment à destination de l’Europe, celle-ci ne faisant pas partie de leur priorité (Locatelli C., 2003).

La faisabilité et la crédibilité d’une réforme concurrentielle de l’industrie gazière sont cependant mises en doute par les spécificités de l’environnement économique et institutionnel de la Russie. Deux formes institutionnelles posent problème : les droits de propriété et surtout le mécanisme de coordination par les relations monétaires et les prix.

Dès lors, le modèle Gazprom est celui qui perdure car il répond aux incertitudes économiques créées par cet environnement. Il est la forme organisationnelle et institutionnelle qui permet de gérer au mieux les relations non monétaires qui se sont développées sur grande échelle au cours des années 1990, jusqu’à représenter 97% des ventes gazières domestiques en 1996-1997. Même si ces relations non monétaires disparaissent au cours des années 2000, le maintien de bas prix de l’énergie empêche toute forme de concurrence et ce pour au moins deux raisons. D’une part, la structure des prix intègre d’importantes subventions croisées entre le secteur industriel et le secteur résidentiel, le second étant subventionné par le premier. D’autre part, on peut estimer que ces prix ont été, au moins jusqu’au début des années 2000, en moyenne inférieurs au coût marginal de production de Gazprom ce qui a limité la rentabilité des autres acteurs gaziers. En 2001, ils s’étalaient de 10 $/1 000 m3 pour les ménages à 15 à 16 $/1 000 m3 pour les industriels, contre une moyenne de 120 $/1 000 m3 pour les exportations vers l’Europe de l’Ouest.

Le modèle Gazprom répond également à l’incertitude sur les droits de propriété. A priori, la structure de gouvernance du capital de Gazprom laisse penser que les problèmes de Corporate Governance, associés à un actionnariat fractionné et dominé par les insiders, sont moins prégnants que dans les schémas de privatisation engagés dans le secteur pétrolier russe.

Par ailleurs, les relations entre la holding financière Gazprom et ses sociétés sont dominées par un mécanisme de coordination particulier, les prix de cessions internes. Ces derniers sont ceux auxquels la holding achète, au travers de Transgaz, le gaz des sociétés de production. Généralement établis à un niveau inférieur aux coûts de production du gaz, ils permettent de garder les sociétés de production en déficit et donc de limiter considérablement leur autonomie (Kryukov V. and Moe A., 1996). Par ce biais, l’organisation de Gazprom préserve la centralisation du financement des investissements et permet à la holding de définir les stratégies d’investissements des sociétés de production (Locatelli C., 2003).

3.2. La gestion par les quantités

Le secteur gazier est géré par les quantités au travers de quotas de consommation. Gazprom négocie avec les grandes catégories de consommateurs la fourniture gazière à des prix administrés et régulés par l’État (Ahrend R. and Tompson W., 2004). Le maintien d’une régulation par les quantités en dehors de critères de rentabilité, de coût ou de prix, offre à l’économie russe la possibilité de bénéficier d’un approvisionnement en gaz stable et bon marché, en dépit de l’insolvabilité d’un grand nombre de distributeurs et de consommateurs industriels et domestiques.

Cette fourniture assure pour une part la continuité de l’activité industrielle, le gaz étant, entre autres, l’un des principaux combustibles pour la production d’électricité. De nombreux auteurs ont ainsi souligné le rôle particulier joué par la société gazière au sein de l’économie russe, le gaz servant à subventionner le reste de l’économie (Gaddy C. and Ickes B., 1999 ; Woodruff D., 1999).

L’accès privilégié de Gazprom à la rente liée aux exportations sur le marché européen lui permet de financer ses investissements. En contrepartie de l’accès à la rente en devises, l’entreprise se doit d’assurer les engagements contractuels de long terme (contrats TOP) passés avec les pays européens. De ce point de vue, c’est sans doute la structure de gouvernance hiérarchique de Gazprom qui a permis d’assurer la continuité contractuelle avec les clients européens et d’assurer la fiabilité de l’approvisionnement russe.

3.3. L’efficience de Gazprom en question

Toutefois, la question de l’efficience de Gazprom reste au centre des débats relatifs à l’organisation du secteur. Les études relatives à la compagnie sont parcellaires, mais soulignent quelques caractéristiques sur lesquelles s’appuient les tenants de l’inefficience de Gazprom.

Il s’agit des problèmes de Corporate Governance (problèmes d’agence), du retournement de l’agent contre son actionnaire principal, Gazprom étant souvent qualifié d’État dans l’État (Nemtsov B. and Milov V., 2008). Les médiocres performances économiques de la compagnie sont soulignées par un retour sur actif moindre que pour les compagnies pétrolières privées russes, un problème de suremploi, des coûts de production élevés, une détérioration de la situation financière de la compagnie dans les années 2000, accompagnée d’une croissance de plus de 60 % de son endettement entre 2005 et 2010 (Victor N., 2008, Victor N and Sayfer I., 2011).

Notons qu’il est toutefois difficile de distinguer dans ces déficiences la part imputable aux conséquences des bas prix du gaz et celle liée à une mauvaise gestion de l’entreprise. Entre 2008 et 2012, en dépit de la baisse du volume des ventes sur le marché intérieur, les revenus qu’ils ont procurés ont fortement augmenté.

4. Vers une réforme de l’industrie gazière russe ?

Depuis 2014, le modèle Gazprom est l’objet d’évolutions susceptibles de dessiner les contours d’une réforme majeure de l’industrie gazière russe.

4.1. L’émergence d’une concurrence

L’environnement économique et institutionnel de la Russie semble encore exclure la mise en place d’un modèle qui impliquerait une dé-intégration totale de Gazprom mais les évolutions internationales, telles que le développement des gaz de schiste et le caractère de plus en plus concurrentiel des marchés imposent à la Russie et à Gazprom l’adoption de stratégies plus flexibles, en particulier dans le domaine contractuel.

Cette concurrence tend également à se développer sur le marché intérieur russe au travers de la montée en puissance des indépendants et des compagnies pétrolière russes qui cherchent à monétiser leurs réserves gazières (Figure 10).

La concurrence émerge ainsi comme une institution essentielle de la réforme du secteur gazier. Un double objectif lui est assigné. Le premier relativement traditionnel consiste, dans une perspective d’efficience, de discipliner le comportement de Gazprom. Le deuxième doit permettre à l’État de diminuer les asymétries d’information dans sa relation avec la compagnie souvent qualifiée d’État dans l’État (Nemtsov B. and Milov V., 2008). Pour y parvenir, il faudrait qu’il obtienne un certain nombre d’informations essentielles, notamment sur les coûts de production, les niveaux de prix et de fiscalité qui permettent aux compagnies d’être rentables.

4.2. Le double marché gazier

La structure de gouvernance hiérarchique que représente Gazprom s’accorde avec l’émergence de franges concurrentielles sur des segments particuliers du marché gazier russe. La holding n’a jamais eu un monopole total d’exploration-production, comme le prouve l’arrivée progressive de nouveaux acteurs gaziers, indépendants et compagnies pétrolières, qui s’est opérée dans le cadre particulier de la création d’un marché dual, l’un à prix régulés et l’autre à prix libres (Ahrend R. and Tompson W., 2004).

L’approvisionnement gazier des ménages est assuré par le marché réglementé à des prix régulés par le Bureau fédéral de la tarification qui définit des prix de gros selon des zones géographiques. Gazprom est le seul fournisseur de ce marché.

Le secteur industriel, en particulier le secteur électrique, s’approvisionne également sur ce marché mais en fonction de quotas négociés avec Gazprom. Au-delà des quantités négociées, les consommateurs peuvent recourir à une fourniture sur un marché qualifié de libre à des prix non régulés. Ce marché est approvisionné essentiellement par les indépendants gaziers, les compagnies pétrolières russes et, à la marge, par Gazprom, notamment pour son nouveau gaz. Ce dernier provient du développement de nouveaux gisements dont le coût de production est sensiblement plus élevé que celui des gisements exploités depuis les années 1970 tels Urengoy ou Yamburg.

Il s’ensuit un mouvement partiel de libéralisation des prix du gaz via l’accroissement des volumes échangés sur le marché non réglementé. Ce dernier s’accompagne de hausses significatives des prix administrés. Entre 2006 et 2010, ces prix ont augmenté de 124 % pour le secteur industriel et de 121 % pour le secteur résidentiel (Tableau 7). Ces augmentations semblent suffisantes, d’une part pour assurer la rentabilité de Gazprom et d’autre part pour assurer un alignement des prix administrés sur les prix libres du marché non régulé (Henderson J., 2013). La logique des doubles marchés et l’accroissement progressif des prix administrés du gaz permettent la mise en concurrence progressive de Gazprom par les indépendants et les compagnies pétrolières russes sur des segments significatifs de son marché, à savoir la fourniture du secteur industriel et du secteur électrique. Outre les prix, la concurrence entre Gazprom et les autres acteurs gaziers est également rendue possible par une application plus stricte de l’accès au réseau de transport de Gazprom.

Tableau 7 : Moyenne des prix régulés du gaz naturel 2006-2011

|

Pour 1000 m3

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

|

|

Industrie

|

en roubles

|

1104

|

1352

|

1690

|

1957

|

2478

|

2583 *

|

|

Ménages

|

863

|

1031

|

1291

|

1294

|

1903

|

||

|

Industrie

|

en dollars

|

40.58

|

52.8

|

67.9

|

64.8

|

82.6

|

91 **

|

|

Ménages

|

31.72

|

40.3

|

51.85

|

49.47

|

63.4

|

||

|

* Pour les six premiers mois de 2011 ** Federal Tariff Service de la Russie

Sources: Price rises and market reform in Russia, a long and winding road. Gas matters, June 2011; Gazprom Financial report 2011, Gazprom 2012 ; Dynamics of gas wholesale prices for industrial consumers. Russian Federal Tariff Service.

|

|||||||

Il importe toutefois de noter que Gazprom a pu avoir intérêt au développement de la production gazière des indépendants et des compagnies pétrolières dans la mesure où cette dernière a été, et continue probablement d’être, un facteur essentiel d’équilibrage et donc de stabilité du marché gazier russe.

Ce dispositif institutionnel est incontestablement une variable d’ajustement dans la stratégie de production et d’exportation de Gazprom. Selon les besoins du marché, la compagnie, disposant du monopole de transport, a pu refuser ou accepter de livrer le gaz des indépendants et par ce biais réguler l’approvisionnement du marché. À la marge, ce dispositif lui a permis lors de périodes de fortes tensions sur sa production, d’assurer ses obligations contractuelles avec les pays européens.

Bibliographie complémentaire

Ahrend R., Tompson W. (2004). Russia’s Gas Sector : The Endless Wait for Reform ?. Paris : OECD. Economics Department Working Paper n° 402

Boussena S. (1999). New European gas market : gas strategies of other present and potential suppliers. Communication à : 1999 International Conference : The role of Russian and CIS Countries in Deregulated Energy Markets. Paris : Centre de Géopolitique des Matières Premières-Université Paris Dauphine. Paris, 6-7 December

Boussena S., Locatelli C. (2017). Gazprom et l’incertitude du marché gazier européen : vers une stratégie de défense de sa part de marché ? Revue d’Economie Industrielle, n° 157

Gaddy C. & Ickes B. (1999). An Accounting Model of the Virtual Economy in Russia. Post-Soviet Geography and Economics, vol. 40, n° 2

Henderson J. (2013). Evolution in the Russian gas market : Competition for Consumers. Oxford Institute for Energy Studies (Working paper NG73)

Henderson J. (2010). Non Gazprom Gas Producers in Russia. Oxford Institute for Energy Studies, 255p

Kryukov V., Moe A. (1996). The new russian corporatism ? A case study of Gazprom. Post-Soviet Business Forum. Londres : The Royal Institute of International Affairs, 40p

Locatelli C. (2008). Gazprom’s export strategies under the institutional constraint of the Russian gas market. Opec Energy Review, vol 32, n°3, pp. 246-64

Locatelli C. (2003). The viability of deregulation in the Russian gas industry. Journal of Energy and Development, vol. 28, n° 2, pp. 221-238

Nemtsov B., Milov V. (2008). Putin and Gazprom : An independant expert report. Moscow.

Mitrova, T. (2014). The geopolitics of Russian Natural Gas. Rice University: James A. Baker III Institute for Public Policy

Stern J. (2011). Future gas production in Russia: Is the concern about lack of investment justified?Oxford Institute for Energy Studies

Stern J. (2005). The Future of Russian Gas and Gazprom. Oxford Institute for Energy Studies, 270p

Stern J (1995). The Russian natural Gas Bubble : Consequences for European Gas Makets. London: Royal Institute of International Affairs

Victor N. (2008). Gazprom: Gas Giant under Strain. Stanford University (PESD Working Paper), n° 71.

Victor N., Sayfer I. (2011). Gazprom : The struggle for power, in Victor D., Hults D., Thurber M. (2011) Oil and governance: State-Owned Enterprises and the World Energy. Business & Economics

Williamson O. (2000). The New Institutionnal Economics: Taking Stock, Looking Ahead. Journal of Economic Literature, Vol 38 (September), pp. 595-613

Wood Mackenzie (2004). Time to Step on the Gas. Will Russia Realise its Potential? Multi-Client Study

Woodruff D. (1999). It’s value that’s virtual : Bartles, Rubles, and the place of Gazprom in the Russian economy. Post-Soviet Affairs vol. 15, n°2, pp. 130-148

L’Encyclopédie de l’Energie est publiée par l’Association des Encyclopédies de l’Environnement et de l’Énergie (www.a3e.fr), contractuellement liée à l’université Grenoble Alpes et à Grenoble INP, et parrainée par l’Académie des sciences.

Pour citer cet article, merci de mentionner le nom de l’auteur, le titre de l’article et son URL sur le site de l’Encyclopédie de l’Energie.

Les articles de l’Encyclopédie de l’Energie sont mis à disposition selon les termes de la licence Creative Commons Attribution – Pas d’Utilisation Commerciale – Pas de Modification 4.0 International.