En novembre 2014, le revirement de la monarchie saoudienne, qui avait jusqu’alors joué le rôle de producteur résiduel sur le marché pétrolier, a eu pour conséquence de soumettre le prix du pétrole brut à la loi de l’offre et de la demande. Désormais exposé à la volatilité du marché, le prix du pétrole brut a stimulé l’exploration pétrolière dans des pays comme les États-Unis d’Amérique et a entraîné des répercussions importantes sur l’économie des pays membres de l’OPEP.

Cet article a été initialement publié sous le titre Arabia Saudita y la OPEP dans l’Encyclopédie de l’Energie (Lire : Arabia Saudita y la OPEP). Il a été traduit en français par Anais Solarte, étudiante en première année du master LEA parcours Traduction spécialisée multilingue de l’UFR Langues étrangères (Université Grenoble Alpes), sous la supervision d’Aurélien Talbot. Tous ces intervenants sont sincèrement remerciés.

Cet article aurait pu s’intituler « la fracturation hydraulique : un prétexte pour fracturer l’OPEP[1] » (Lire : L’Organisation des pays exportateurs de pétrole) ou « l’Arabie saoudite, el yerro del entendido », selon une expression espagnole que l’on pourrait traduire par « l’erreur du connaisseur » et que le dictionnaire de la Real Academia Española définit de la manière suivante : « faute commise par erreur ou par négligence, en particulier lorsqu’elle cause un dommage ou procure un bénéfice à un tiers, notamment dans les comptes et les calculs ». N’est-ce pas ce à quoi nous assistons sur le marché pétrolier mondial ?

1. La décision saoudienne de novembre 2014

Contre toute attente, la monarchie saoudienne a décidé, en novembre 2014, de cesser de jouer son rôle traditionnel de producteur résiduel ou d’appoint (swing producer), une position qu’elle occupait depuis des décennies (1982-2014)[2] pour équilibrer le marché et tenter d’influer sur les prix (tableau 1). On pourra ainsi noter que la variation du volume produit par l’Arabie saoudite en 1982, 1983, 1985, 2011 et 2014, par rapport à l’année antérieure, est sensiblement équivalente à la variation de la production de l’OPEP sur les mêmes années.

Tableau 1 : Production de pétrole de l’Arabie saoudite et de l’OPEP, variations et prix nominaux moyens du panier de l’OPEP : années choisies. [Source : élaboré par l’auteur à partir des données recueillies dans OPEC (les chiffres de production ont été arrondis par l’auteur.). Oil data: upstream.]

| Année | Production Arabie saoudite

(Mb/j) |

Variation

Arabie saoudite (Mb/j) |

Production OPEP

(Mb/j) |

Variation OPEP

(Mb/j) |

Panier de l’OPEP

($ US/baril) |

| 1981 | 9,9 | – | 20,9 | – | 32,51 |

| 1982 | 6,5 | – 3,4 | 17,7 | – 3,2 | 32,38 |

| 1983 | 4,5 | -2,0 | 15,8 | -1,9 | 29,04 |

| 1984 | 4,1 | -0,4 | 15,1 | -0,7 | 28,20 |

| 1985 | 3,2 | -0,9 | 14,3 | -0,8 | 27,01 |

| 1986 | 4,8 | +1,6 | 16,9 | +2,6 | 13,53 |

| 1998 | 8,2 | +3,4 | 27,5 | +1,.6 | 12,28 |

| 1999 | 7,6 | -0,6 | 25,9 | -1,6 | 17,48 |

| 2000 | 8,1 | +0,5 | 27,6 | +1,7 | 27,60 |

| 2001 | 7,9 | -0,2 | 26,8 | -0,8 | 23,12 |

| 2002 | 7,1 | -0,8 | 24,5 | +2,3 | 24,36 |

| 2005 | 9,4 | +2,3 | 31,2 | +6,7 | 50,64 |

| 2008 | 9,2 | -0,2 | 32,1 | +0,9 | 94,45 |

| 2009 | 8,2 | -1,0 | 28,9 | -3,2 | 61,06 |

| 2011 | 9,3 | +1,1 | 30,1 | +1,2 | 107,46 |

| 2014 | 9,7 | +0,4 | 30,7 | +0,6 | 96,29 |

Note : Mb/j = Millions de barils par jour

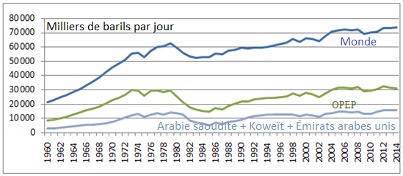

Une telle décision impliquait que les prix internationaux des bruts de référence West Texas Intermediate (WTI), Brent, Dubaï Fateh et ceux du panier de l’OPEP seraient dès lors fixés par le marché et ses variables fondamentales : l’offre et la demande, en premier lieu, mais aussi la capacité installée excédentaire, les stocks, les marchés pétroliers à terme et les risques géopolitiques dont l’influence sur les prix a été démontrée à plusieurs reprises[3]. Les émirs du Koweït et les Émirats arabes unis ont suivi l’Arabie saoudite dans sa décision. Or la production pétrolière conjointe de ces trois pays présente une corrélation positive avec la production totale de l’OPEP à long terme (1960-2014), laquelle est à son tour en corrélation avec la production mondiale (figure 1).

Figure 1. Production de pétrole mondiale, de l’OPEP et de l’Arabie saoudite + Koweït + EAU (1960-2014) [Source : élaboré par l’auteur à partir des données recueillies dans OPEC. Oil data : upstream]

Tableau 2 : Prix mensuel moyen du panier de l’OPEP en 2014. [Source : élaboré par l’auteur à partir des données recueillies dans OPEC bulletin. Vol XLVI, n° 1, janvier/février 2015, p. 61]

| Mois | Panier de l’OPEP ($ US/ baril) |

Variation ($ US/ baril) |

| Janvier | 104,71 | – |

| Février | 105,38 | +0,67 |

| Mars | 104,15 | -1,23 |

| Avril | 104,27 | +0,12 |

| Mai | 105,44 | +1,17 |

| Juin | 107,89 | +2,45 |

| Juillet | 105,61 | -2,28 |

| Août | 100,75 | -4,86 |

| Septembre | 95,98 | -4,77 |

| Octobre | 85,06 | -10,92 |

| Novembre | 75,57 | -9,49 |

| Décembre | 59,46 | -16,11 |

2. Tactique et stratégie de la décision de l’OPEP de novembre 2014

La monarchie saoudienne et ses alliés, les émirs du Koweït et les Émirats arabes unis, ont considéré qu’une baisse des recettes, pendant une période a priori courte, était préférable pour l’OPEP à une baisse du volume de production pour contrebalancer l’excès d’offre, principalement attribué aux producteurs de pétrole non conventionnel (pétrole de schiste ou issu de la fracturation hydraulique) des États-Unis[5] (Lire : Le pétrole de schistes : formation et extraction), et convenait davantage qu’une cession de parts de marché, comme cela avait pu se produire par le passé en faveur de producteurs non-OPEP (ex-URSS, Mexique, mer du Nord, Russie, Brésil, etc.).

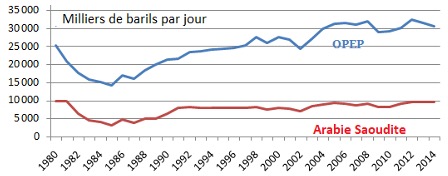

L’Arabie saoudite ne manquait pas de solides raisons économiques pour abandonner sa position traditionnelle de producteur résiduel. Il lui avait fallu plus de trente ans pour retrouver son volume de production historique record du début des années 80, avoisinant les 10 millions de barils par jour (figure 2). Pendant de nombreuses années, la monarchie saoudienne avait ainsi cédé des parts de marché aux autres membres de l’OPEP (voir les variations comparatives, en bleu, pour les années 1986, 1998, 2002 et 2005 dans le tableau 1, et la séparation des courbes correspondantes à partir de 1988 sur la figure 2).

Figure 2. Production de pétrole de l’OPEP et de l’Arabie saoudite (1980-2014). [Source : élaboré par l’auteur à partir des données recueillies dans OPEC. Oil data : upstream.]

Cette stratégie comportait néanmoins un risque de marché, lié à une variable économique exogène : la réaction des producteurs de pétrole de schiste des États-Unis. En effet, d’une part, les producteurs de pétrole de ce pays se comptent par milliers, de sorte que les coûts individuels de production sont tout aussi variés[6]. D’autre part, la production américaine de pétrole de schiste est le fruit de progrès techniques récents considérables dans l’amont de l’industrie pétrolière. Par conséquent, la décision prise en novembre 2014 par l’Arabie saoudite et ses alliés comportait le risque de mettre en concurrence, pour les parts de marché, les producteurs américains de pétrole de schiste et les membres de l’OPEP disposant d’une capacité de production installée excédentaire. Cela entraînerait inexorablement une baisse plus importante des prix et un manque à gagner pour tous les acteurs de l’offre : les producteurs comme les propriétaires publics et privés de terres pétrolifères[7].

On sait que les abondantes réserves de pétrole à faible coût des Saoudiens leur font bénéficier d’avantages comparatifs géologiques. Toutefois, les producteurs américains de pétrole de schiste, outre qu’ils disposent de réserves de pétrole (cher)[8] plus importantes[9], peuvent aussi se prévaloir désormais d’avantages concurrentiels liés à la maîtrise du progrès technique. En bref, l’issue de cette stratégie dépendait de la capacité des producteurs américains de pétrole de schiste à développer, ou non, des avantages concurrentiels plus importants à court terme qui leur permettraient de réduire leurs coûts et de rester concurrentiels sur le marché, voire de proposer des prix inférieurs.

3. L’erreur du connaisseur

Au milieu de l’année 2015, un géologue et analyste du marché de l’énergie mettait en garde : « (…) je pense que (les Saoudiens) ont perdu cette guerre en rendant, sans le vouloir, l’industrie américaine du pétrole de schiste plus dynamique et plus agressive (leaner and meaner)[10] ».

Au lieu de paralyser la production américaine de pétrole de schiste, la guerre des prix à laquelle nous assistons depuis décembre 2014 a en effet engendré un processus rapide de fusions et d’acquisitions des sociétés. L’abaissement de leurs coûts de production et une plus grande rentabilité leur a permis de continuer à produire et de rester concurrentielles sur le marché. En d’autres termes, la course à laquelle se livraient récemment les compagnies pétrolières pour obtenir des contrats de concessions pétrolières et gazières sur des terrains géologiques prometteurs aux États-Unis[11]s’est transformée, depuis décembre 2014, en une course à la rentabilité économique.

Au premier semestre 2015, plus de 200 accords de fusion ou d’acquisition de sociétés pétrolières ou de fournisseurs de services à l’industrie pétrolière ont été enregistrés aux États-Unis (Whiting Petroleum a racheté Kodiak Oil & Gas Co, Halliburton a fusionné avec Baker Hughes et Shell avec la société Groupe BG, etc.)[12]. D’autres entreprises, de petite taille, ont fait faillite.

Chaque semaine, pendant sept mois (entre le 21 novembre 2014 et le 26 juin 2015), 35 appareils de forage de puits de pétrole et de gaz naturel étaient mis à l’arrêt. En comparaison, au premier semestre 2009, alors que la crise financière avait provoqué une chute annuelle de 33 % des prix du WTI, 33 de ces appareils étaient mis à l’arrêt (soit deux de moins) chaque semaine. À la fin du premier semestre 2015, 1 070 appareils de forage avaient été démantelés aux États-Unis sur les 1 929 que les compagnies pétrolières utilisaient encore pour forer des puits de pétrole et de gaz le 21 novembre 2014 [13], à une semaine de la 166eConférence de l’OPEP. Mi-novembre 2015, 767 d’entre eux étaient encore en activité[14].

Les compagnies d’exploration et de production pétrolières ont licencié des milliers d’employés afin de réduire leurs coûts : Halliburton a annoncé qu’elle supprimerait 5 000 à 6 000 postes sur ses 80 000 postes ; Schlumberger a annoncé la suppression de 9 000 postes ; Weatherford International, 8 000 ; Baker Hughes, 7 000 ; etc.[15]Au Texas, le plus grand État producteur de pétrole des États-Unis, 50 000 employés avaient été licenciés début décembre 2015[16].

Le volume total des stocks de pétrole brut aux États-Unis, dont le chiffre influe chaque semaine sur le comportement des acteurs sur les marchés à terme, a augmenté de 10,3 % (110 400 000 barils) en un an, entre le 14 novembre 2014 (1,072 milliard) et le 13 novembre 2015 (1 182 400 000 barils). Cette hausse s’explique en grande partie par l’augmentation des stocks commerciaux (106 200 000 barils), ceux de la réserve stratégique de pétrole des États-Unis (Strategic Petroleum Reserve ou SPR) étant demeurés sensiblement constants. Sur la même période, les importations nettes de pétrole brut aux États-Unis ont baissé de 387 000 barils par jour (kb/j)[17].

Bien que des variations aient été enregistrées dans les prix du WTI entre décembre 2014 et octobre 2015, tout comme dans la production de pétrole des États-Unis (dernière donnée disponible : août 2015), les tendances ne sont pas les mêmes : à la baisse pour les prix et à la hausse pour la production (tableau 3). D’où une hausse de la production nette de pétrole des États-Unis (la somme des augmentations moins la somme des baisses) de 125 kb/j en 9 mois, entre décembre 2014 et août 2015. Pour résumer, à la fin août 2015, la décision de la monarchie saoudienne et de ses alliés, les émirs du Koweït et les Émirats arabes unis, n’avait pas permis de retirer du marché un seul baril de pétrole produit aux États-Unis. Au contraire, les États-Unis avaient apporté 125 kb/j au marché mondial. En outre, l’Agence américaine pour l’information sur l’énergie (Energy Information Administration ou EIA) estime que la production pétrolière américaine atteindra 9,3 Mb/j en 2015 et 8,8 Mb/j en 2016. Si ces estimations se confirment et si aucun événement majeur ne se produit, la décision stratégique saoudienne n’aura retiré que 500 kb/j du marché fin 2016, soit 1 sur 8,6 barils supplémentaires produits par les États-Unis depuis 2008 (4,3 Mb/j) !

Tableau 3 : Prix mensuels moyens du WTI et production américaine de pétrole brut : novembre et décembre 2014, puis de janvier à octobre 2015. [Source : élaboré par l’auteur à partir des données recueillies dans EIA. Cushing, OK WTI Spot Price FOB et Monthly Crude Oil and Natural Gas Production. Disponibles à l’adresse suivante : http://www.eia.gov/dnav/pet/hist/LeafHandler.ashx?n=pet&s=rwtc&f=m et http://www.eia.gov/petroleum/production/]

| Mois | Prix du WTI

($ US par baril) |

Production

(kb/j) |

Variation

(kb/j) |

| Novembre | 75,79 | 9 199 | – |

| Décembre | 59,29 | 9 427 | 228 ↑ |

| Janvier | 47,22 | 9 259 | – 168 ↓ |

| Février | 50,58 | 9 339 | 80 ↑ |

| Mars | 47,82 | 9 558 | 219 ↑ |

| Avril | 54,45 | 9 598 | 40 ↑ |

| Mai | 59,27 | 9 375 | – 223 ↓ |

| Juin | 59,82 | 9 269 | – 106 ↓ |

| Juillet | 50,90 | 9 369 | 100 ↑ |

| Août | 42,87 | 9 324 | – 45 ↓ |

| Septembre | 45,48 | ND | – |

| Octobre | 46,22 | ND | – |

Notes : kb/j = milliers de barils par jour ; ND = non disponible

Bien qu’une grande incertitude continue de peser sur l’évolution future des prix du pétrole, du fait des brusques variations de l’offre et de la demande ainsi que de la méconnaissance du lien entre la baisse du nombre d’appareils de forage en activité et la production récente de pétrole des États-Unis, l’Agence américaine pour l’information sur l’énergie a estimé que le prix moyen du WTI serait de 49,88 dollars US par baril en 2015 et de 51,31 dollars US en 2016. Elle a également estimé que l’analyse actuelle du marché des contrats et options à terme du WTI pour une livraison en février 2016, indique une large fourchette de fluctuation des prix : entre 35 et 66 dollars par baril, avec un intervalle de confiance de 95 %[18].

4. La fracture de l’OPEP

En janvier 2015, le ministre de l’Énergie des Émirats arabes unis, Suhail Mohamed Al Mazrouei, a réaffirmé les points suivants : a) avant sa conférence ministérielle de juin 2015, l’OPEP ne changerait pas sa stratégie consistant à maintenir un plafond de production à 30 millions de barils par jour ; b) le volume de production de l’OPEP ne baisserait pas ; c) il s’attendait à ce que la réduction du volume de production vienne des producteurs de pétrole de schiste, qui inondent le marché, estimant que « […] cela doit être rectifié. »[19] Le ministre a également exposé sa propre idée du « prix juste pour le pétrole brut conventionnel », à savoir un prix permettant de continuer à produire commercialement du pétrole de schiste américain, « mais pas dans sa totalité ». Enfin, le ministre a mis en garde : « le prix ne peut plus être dicté. Nous ne sommes plus dans les années 1970 ou 1980 ».

Le 5 juin 2015, après une nouvelle série de réunions préalables, organisées à l’initiative des plus hauts représentants du gouvernement vénézuélien avec leurs homologues de l’Iran, de l’Arabie saoudite, du Qatar, de l’Algérie et de la Russie, dans l’objectif de réduire la production[20], les participants à la 167e Conférence de l’OPEP ont décidé à l’unanimité du maintien du plafond de production à 30 millions de barils par jour, jusqu’à la conférence ministérielle du 4 décembre. Toutefois, cette limite de production a été dépassée par l’Organisation au cours de l’année 2015. L’OPEP a fini par produire 1,5 Mb/j de plus, principalement du fait de deux producteurs : l’Irak (1 Mb/j) et l’Arabie saoudite (500 kb/j). Par conséquent, la courbe des prix moyens du panier de l’OPEP, qui avaient connu une hausse de 40 % entre janvier et mai 2015, s’est inversée pour chuter de 72 % jusqu’en septembre, avec une légère reprise de 19 cents par baril en octobre (tableau 4).

Tableau 4 : Prix mensuels moyens du panier de l’OPEP en 2015. [Source : élaboré par l’auteur à partir des données recueillies dans OPEC bulletin. Vol XLVI, n° 8, octobre 2015, p. 53 et OPEP. Monthly Oil Market Report, plusieurs numéros.]

| Mois | Panier de l’OPEP

($ US par baril) |

Production de l’OPEP

(kb/j) |

Hausse par rapport aux 30 Mb/j |

| Janvier | 44,38 | 30 150 | 150 |

| Février | 54,06 | 30 020 | 20 |

| Mars | 52,46 | 30 790 | 790 |

| Avril | 57,30 | 30 840 | 840 |

| Mai | 62,16 | 30 980 | 980 |

| Juin | 60,21 | 31 380 | 1 380 |

| Juillet | 54,19 | 31 510 | 1 510 |

| Août | 45,46 | 31 540 | 1 540 |

| Septembre | 44,83 | 31 570 | 1 570 |

| Octobre | 45,02 | 31 380 | 1 380 |

Lors de la Conférence ministérielle du 4 décembre 2015, qui s’est tenue au siège de l’OPEP, à Vienne, des points de vue opposés se sont exprimés concernant le rôle de l’Organisation. Le ministre vénézuélien du Pétrole et des Mines, également président de PDVSA, Eulogio del Pino, a tenté une nouvelle fois, en vain, de convaincre l’ensemble de ses homologues de réduire les volumes de production dans l’objectif de faire remonter les prix. « Nous pensons que les prix du pétrole ne peuvent être soumis au libre cours du marché »[21]. Le ministre koweïtien du Pétrole, Anas Al-Saleh, a pour sa part soutenu exactement le contraire : « Le problème principal ne vient pas des prix, mais de la stabilité du marché »[22]. Face à ces divergences de vues, les membres de la 168e Conférence ont décidé de ne pas trancher et de laisser les choses en l’état, invitant « les pays membres à continuer de suivre de près l’évolution de la situation dans les mois à venir » jusqu’à la réunion ordinaire de juin 2016.

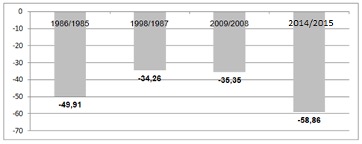

La tendance baissière des prix internationaux des bruts de référence s’est poursuivie. Le prix moyen du panier de l’OPEP est tombé à 40,50 dollars le baril en novembre avant d’atteindre 35,86 dollars le baril au cours de la deuxième semaine de décembre. De fait, la chute des prix nominaux moyens du panier de l’OPEP entre janvier 2015 et juin 2014 est la plus importante enregistrée par l’Organisation au cours des 30 dernières années (figure 3).

Figure 3. Taux de décroissance des prix nominaux moyens du panier de l’OPEP en 1986, 1998, 2009 et janvier 2015/juin 2014. [Source : élaboré par l’auteur à partir des données recueillies dans OPEC. Oil data: upstream. Disponible à l’adresse suivante : http://opec.org/ et OPEC bulletin. Vol XLVI, n° 8, octobre 2015, p. 53.]

Le Venezuela, en particulier, présentait des signes évidents de fragilité financière extérieure (tableau 5). Sans fonds souverain d’investissement[23], son économie ne dépendait désormais pratiquement plus que des exportations de pétrole (96,4 % en 2014), essentielles pour financer ses importations (61,4 % des revenus pétroliers extérieurs en 2014), pour payer et amortir sa dette extérieure estimée à 119 milliards de dollars fin 2013[24] (13 milliards de dollars ont été payés en 2015 et 10 milliards de dollars en 2016)[25], pour respecter ses accords internationaux en matière de fourniture de pétrole et de produits dérivés, notamment à destination des pays membres de PetroCaribe[26], et pour alimenter les fonds nationaux pour le développement (Fonden, Bandes, etc.) ainsi que les réserves internationales.

Tableau 5 : Indicateurs pétroliers et réserves internationales du Venezuela (2012-2015). [Source : élaboré par l’auteur à partir de données du ministère vénézuélien du Pétrole et des Mines, de la Banque centrale du Venezuela, de l’OPEP et de ses estimations. Disponibles aux adresses suivantes : http://www.mpetromin.gob.ve/portalmenpet/index2.php ; http://www.bcv.org.ve/ et http://opec.org/]

| 2015 | 2014 (1) | 2013 | 2012 | |

| Panier pétrolier vénézuélien à l’exportation($ US/baril) |

45,55 (2) | 88,42 | 98,08 | 103,42 |

| Exportations de biens FOB

(M de $ US) |

ND | 80 663 | 88 573 | 97 877 |

| Exportations pétrolières

(M de $ US) |

41 554 (e) | 77 776 | 85 603 | 93 569 |

| Importations de biens FOB

(M de $ US) |

ND | 47 760 | 57 183 | 65 951 |

| Total Réserves internationales

(M de $ US) |

14 599 (3) | 22 080 (4) | 21 481 (5) | 29 890 (6) |

Notes : (1) à ce jour, la Banque centrale du Venezuela n’a pas publié les chiffres correspondant aux exportations et importations du dernier trimestre 2014. Les données pour cette année proviennent de l’OPEP ; (2) jusqu’à la seconde quinzaine de décembre 2015 ; M = millions ND = non disponible ; (e) estimation de l’auteur jusqu’à la deuxième quinzaine de décembre 2015 fondée sur l’hypothèse que le montant des exportations en 2014 s’élève à 2 499 373 barils par jour ; (3) 14/12/2015 ; (4) 30/12/2014 ; (5) 30/12/2013 et (6) 28/12/2012

Les notes ou avis sur les perspectives de la dette extérieure à long terme du Venezuela avaient été revus à la baisse par les agences de notation : Fitch Rating a dégradé sa note de « BB+ » à « BB- » le 18 décembre 2014 ; Dagon Global Credit Rating Co. Ltd. de « B » à « CCC » en juillet 2014 ; Moody’s de « Caa3 » à « Caa1 » le 17 octobre 2014 ; et Standard & Poor’s lui a attribué un « CCC/Négatif/C » le 30 novembre 2015[27]. De ce fait, l’accès au marché international du crédit était presque inenvisageable pour le Venezuela, en raison des taux d’intérêt élevés qui lui auraient été imposés.

Dans ce contexte, le montant des réserves internationales du Venezuela est devenu un autre indicateur fondamental de la capacité, ou non, de l’économie vénézuélienne à payer les transactions courantes et financières du pays avec le reste du monde. Ses réserves internationales ont chuté de 7 milliards de dollars en un an, passant de 22 milliards de dollars le 27 novembre 2014 à 15 milliards de dollars le 26 novembre 2015[28].

L’annonce, au milieu de l’année 2015, de l’accord nucléaire iranien ainsi que de l’allégement des sanctions imposées par le Conseil de sécurité de l’ONU et l’Allemagne se traduira inévitablement par une hausse de la production pétrolière iranienne à court ou moyen terme. En août 2015, l’Agence américaine pour l’information sur l’énergie a estimé les stocks iraniens à 30 millions de barils. L’OPEP, de son côté, considère que la production iranienne a augmenté d’environ 200 kb/j entre juillet et octobre 2015. « L’Agence américaine pour l’information sur l’énergie estime que l’Iran a la capacité technique d’augmenter sa production de pétrole de 600 000 barils par jour d’ici à la fin 2016. »[29] Cette production supplémentaire exerce une pression baissière sur les prix du pétrole.

L’analyse des données qui précèdent montre donc que la décision de la monarchie sunnite wahhabite d’abandonner et de refuser publiquement de reprendre sa place de producteur résiduel[30] n’a pas d’explication quantitative à court terme. Il conviendrait donc plutôt d’examiner et de prendre en compte une autre hypothèse, de nature qualitative.

L’explication qualitative pourrait résider dans la volonté d’affaiblir les finances publiques du gouvernement vénézuélien – le membre économiquement le plus fragile de l’OPEP – en raison de ses relations politiques récentes avec les gouvernements des ayatollahs chiites iraniens. Dans ces relations, les gouvernements de la révolution bolivarienne du Venezuela ont considéré que l’anti-impérialisme américain, une orientation géopolitique qu’ils partagent avec les gouvernements des ayatollahs iraniens, devait primer sur la défense des prix du pétrole, un enjeu économique qui a conduit en 1960 le gouvernement vénézuélien à s’allier aux gouvernements de l’Irak, de l’Iran, de l’Arabie saoudite et du Koweït pour créer l’OPEP et en devenir les membres fondateurs.

Avant cette nouvelle alliance géopolitique avec les gouvernements iraniens des ayatollahs chiites, le Venezuela avait maintenu des relations diplomatiques, au sens strict du terme (prudentes, discrètes et distantes) avec l’ensemble des membres de l’OPEP, et non seulement les pays du Moyen-Orient. Leurs relations se cantonnaient foncièrement à la protection de leurs intérêts pétroliers et au renforcement institutionnel de l’Organisation basée à Vienne pour que celle-ci puisse servir leur intérêt commun : la défense des prix du pétrole. Jusqu’alors, aucune relation diplomatique particulière ou spéciale n’avait été établie avec aucun des gouvernements de l’OPEP.

Les gouvernements vénézuéliens qui se sont succédé au pouvoir de 1960 jusqu’à la révolution bolivarienne n’avaient établi de relation particulière avec aucun des gouvernements de l’OPEP, pas plus à l’occasion de la prise de pouvoir de Mouammar Kadhafi en Libye en 1969 après le renversement du roi Idriss Ier que lors de la guerre du Kippour en 1973, de la guerre Iran-Irak des années 1980, de l’invasion du Koweït par Saddam Hussein en 1990 ou des innombrables coups d’État au Nigeria ayant donné lieu à de multiples gouvernements.

Au lendemain de la dernière conférence de l’OPEP en décembre 2015, certains analystes ont affirmé que les prix des bruts de référence pourraient continuer à baisser pour atteindre 40 dollars le baril en moyenne pour le WTI en 2016 (Moody’s Investors Service[31]). D’autres, plus pessimistes, affirment que les prix pourraient chuter à 20 dollars le baril (Goldman Sachs[32]). Le ministre vénézuélien du Pétrole et des Mines a, quant à lui, déclaré[33].

Si le prix moyen du panier de pétrole vénézuélien se situait autour des 40 dollars le baril en 2016, comme la loi de finances en établit l’hypothèse (Journal officiel vénézuélien n° 40 800), les recettes pétrolières extérieures pourraient s’élever à 36 milliards de dollars. Toutefois, si le prix finissait par tomber à 20 dollars le baril, les recettes chuteraient à environ 18 milliards de dollars.

Dès début 2015, certains analystes internationaux, témoins de la fragilité financière extérieure du Venezuela, mettaient en garde : « le Venezuela pourrait connaître un effondrement financier »[34]. Ils alertaient en fin d’année concernant « la possibilité réelle d’une crise humanitaire au Venezuela »[35].

Si l’OPEP ne réduit pas son volume de production dans un délai raisonnable, conjointement ou non avec les producteurs non-OPEP, en particulier la Russie, ses jours sont comptés, car l’Organisation est de fait fracturée. Les prix du pétrole poursuivront leur tendance baissière et continueront à s’aligner sur le niveau des stocks des consommateurs (les membres de l’Agence internationale de l’énergie), sur les prix des marchés à terme et, en fin de compte, sur les coûts de production du pétrole conventionnel et du pétrole de schiste aux États-Unis, comme l’avait déclaré le ministre de l’Énergie des Émirats arabes unis. Dans un tel scénario, quel est l’intérêt d’un cartel de producteurs ? Il y a là de bonnes raisons de s’interroger.

Notes et références

[1] Organisation des Pays Exportateurs de Pétrole (OPEP).

[2] Un producteur résiduel ou d’appoint (swing producer) est un fournisseur ou un groupe oligopolistique de fournisseurs, proposant une matière première, qui contrôle ses gisements et dispose d’une capacité installée de production excédentaire importante. Il peut augmenter ou diminuer l’offre de cette matière première à un coût interne additionnel minime, équilibrer le marché et influer sur la fixation des prix, offrant ainsi une protection contre leur baisse à court et à moyen terme.

[3] Agence américaine pour l’information sur l’énergie (EIA). Marchés financiers et de l’énergie. What Drives Crude Oil Prices?http://www.eia.gov/finance/markets/

[4] À ce jour, 12 au total. Voir : http://opec.org/

[5] Après avoir qualifié le pétrole de schiste de « revolutionary oil source » et de « game-changer », le Commentaire du numéro de janvier-février 2015 de l’OPEC bulletin affirmait : « … unexpected, exploitation of tight oil has taken the industry by surprise, adding such large quantities to the world’s already sufficient conventional crude supplies that the global oil market is now oversupplied. And it is primarily because of this extra crude that international oil prices have fallen by 50 per cent since last summer ». Op. cit., p. 1.

[6] 536 000 puits produisaient du pétrole aux États-Unis en 2011. Entre 2012 et 2014, 2 660 puits ont été forés en moyenne chaque année. Voir, respectivement : EIA. Annual Energy Review 2012 et Ministère de l’Intérieur des États-Unis. Bureau of Land Management. Oil and Gas Statistics by Year for Fiscal Years 1988 – 2014. URL : https://www.eia.gov/totalenergy/data/annual/showtext.cfm?t=ptb0502 et http://www.blm.gov/wo/st/en/prog/energy/oil_and_gas/statistics.html

[7] EIA, 21 août 2015 Major fossil fuel-producing states rely heavily on severance taxes

[8] Les réserves prouvées de pétrole brut des États-Unis ont augmenté de 90 % en six ans, entre 2008 et 2014. EIA. U.S. Crude Oil Proved Reserves. URL : http://www.eia.gov/dnav/pet/pet_crd_pres_dcu_NUS_a.htm

[9] « It is a further irony that in producing to the maximum and effectively driving the oil price down, the future of tight oil in North America is now in question, due to the high cost of its extraction compared with the exploitation of OPEC’s conventional crude reserves. » OPEC Bulletin de janvier/février 2015, p. 1.

[10] « …it hasn’t quite worked out the way they wanted… In fact, I think they’ve lost this war by inadvertently making the U.S. shale oil industry leaner and meaner. » James Conca. U.S. Winning Oil War Against Saudi Arabia, 22 juillet 2015. URL : http://www.forbes.com/sites/jamesconca/2015/07/22/u-s-winning-oil-war-against-saudi-arabia/

[11] Aux États-Unis, l’augmentation du bonus à la signature pour les contrats de concessions pétrolières et gazières par acre (4 047 m2) entre 2000 et 2012 peut servir d’indicateur supplétif de cette course à la rentabilité économique. « Prior to 2000, signing bonuses in Ohio, Pennsylvania, New York and West Virginia, where the shale formations that are rich in natural gas – including the Utica and Marcellus – are located, ranged from $2 to $5 per acre. As speculative interest in shale gas production in the eastern United States grew, that number jumped to $30 per acre in 2005. By 2008, production companies were paying more than $2,000 per acre. Today, signing bonuses ranging from $5,000 to $10,000 or more per acre are being offered. » Fay, T (2012). Fracking: Economic and Environmental Considerations. URL : http://www.oilgasmonitor.com/fracking-economic-environmental-considerations/2536/

[12] EIA. Beyond Shell-BG, oil company merger activity is down, 22 juillet 2015.

[13] Oil& Gas 360. Rigs Down over 1,000 in Six Months. URL : http://www.oilandgas360.com/rigs-down-over-1000-in-six-months/

[14] Baker Hughes. North America Rotary Rig Count. Oil/Gas Split. URL : http://www.bakerhughes.com/

[15] Exclusive: Halliburton to cut thousands of jobs locally, globally, 10 février 2015. URL : http://www.bizjournals.com/houston/blog/drilling-down/2015/02/exclusivehalliburton-to-cut-thousands-of-jobs.html

[16]. Clifford Krauss. OPEC Won’t Cut Drilling, and Prices Plunge 5%. The New York Times, 7 décembre 2015- URL : http://www.nytimes.com/2015/12/08/business/energy-environment/opec-wont-cut-drilling-and-prices-plunge-5.html?mabReward=A5&moduleDetail=recommendations-0&action=click&contentCollection=Americas®ion=Footer&module=WhatsNext&version=WhatsNext&contentID=WhatsNext&src=recg&pgtype=article

[17] EIA. U.S. Petroleum Balance Sheet, Week Ending, 11 novembre 2015. URL : http://ir.eia.gov/wpsr/overview.pdf

[18] EIA. SHORT-TERM ENERGY OUTLOOK, 10 novembre 2015. URL : https://www.eia.gov/forecasts/steo/

[19] Al Mazrouei. Will not change strategy. OPEC Bulletin. Vol XLVI, n° 1, janvier/février 2015, pp. 16-17

[20] http://www.correodelorinoco.gob.ve/tema-dia/conozca-resultados-gira-presidencial-2015-nicolas-maduro-fotos/

[21] Propos tenus quelques jours plus tôt, lors du sommet des pays exportateurs de gaz, qui a eu lieu à Téhéran le 22 novembre, et durant lequel Eulogio del Pino a également menacé l’Arabie saoudite, le Koweït et les Émirats arabes unis, de manière dissimulée mais irréaliste : « la position de certains membres de l‘OPEP consistant à laisser le marché décider des prix n’est plus acceptable ». M. Del Pino a rencontré ses homologues de l’OPEP en amont de la 168e Conférence du groupe. URL :http://www.avn.info.ve/contenido/del-pino-se-reunio-homologos-opep-previo-168-conferencia-del-grupo

[22] « The prices are not the core point, but it’s the market stability ». Kuwait News Agency (KUNA). Oil Min. reiterates Kuwait’s support to OPEC’s role. URL : https://www.kuna.net.kw/ArticlePrintPage.aspx?id=2475888&language=en

[23] Contrairement aux autres membres de l’OPEP qui, au moins, en avaient un. Voir : Sovereign Wealth Fund Institute URL : http://www.swfinstitute.org/fund-rankings/

[24] Groupe de la Banque mondiale. International Debt Statistics. Washington, Banque mondiale, 2015. URL : http://data.worldbank.org/sites/default/files/ids2015.pdf

[25] Voir, respectivement, ministre de l’Économie et des Finances : http://www.elmundo.com.ve/noticias/economia/politica/marco-torres–venezuela-continuara-honrando-el-pag.aspx et Reuters : http://www.reuters.com/article/2015/10/28/venezuela-bonds-idUSL1N12S04920151028#cRfdHSWoXOku3yWK.97

[26] « Payés » selon des conditions préférentielles (50 % au comptant et 50 % avec des échéances à long terme, à faible taux d’intérêt).

[27] Voir, respectivement : http://www.fitchratings.cl/riesgosob/default.aspx; http://en.dagongcredit.com/ratingAnnouncement/countryList_21.html; https://www.moodys.com/credit-ratings/Venezuela-Government-of-credit-rating-800876 et https://www.standardandpoors.com/es_LA/web/guest/regulatory/ratings-lists

[28] Banque centrale du Venezuela. URL : http://www.bcv.org.ve/

[29] Voir, respectivement : https://www.eia.gov/todayinenergy/detail.cfm?id=22492 et OPEP. Monthly Oil Market Report. 12 novembre 2015, p. 68. URL : http://opec.org/

[30] Faisant référence à la réduction de la production dans les années 1980, le ministre saoudien du Pétrole, Ali I Naimi, a affirmé en mars 2015 : « We will not make the same mistake again ». OPEC bulletin. Vol XLVI, n° 2, Mars 2015, p. 5.

[31] Moody’s in sharp cut to 2016 oil price forecasts. URL : http://www.cnbc.com/2015/12/15/moodys-in-sharp-cut-to-2016-oil-price-forecasts.html

[32] Oil price: four reasons it could still fall to $20. URL : http://www.theweek.co.uk/oil-price/60838/oil-price-hits-another-low-after-dead-cat-bounce

[33] Venezuela monitoreará mercado petrolero para evitar que el barril llegue $20. URL : http://www.rnv.gob.ve/index.php/venezuela-monitoreara-mercado-petrolero-para-evitar-que-el-barril-llegue-20/

[34] Yergin, Daniel (2015). Who Will Rule the Oil Market? The New York Times, 23 janvier 2015. URL : http://www.nytimes.com/2015/01/25/opinion/sunday/what-happened-to-the-price-of-oil.html?_r=1

[35] Emerson, Sarah (2015). What Will the U.S. Energy Industry Look Like Over the Next Five Years? Experts discuss shale’s impact on prices, where OPEC is headed, and other topics. URL : http://www.wsj.com/articles/what-will-the-u-s-energy-industry-look-like-over-the-next-five-years-1447642910