¿Bajo qué condiciones podría Argentina unirse al todavía muy cerrado y limitado club de productores de shale oil y shale gas? En primer lugar a los conocidos por el estado de sus reservas y recursos. En segundo lugar a los que expresan proyectos industriales que van desde los más ambiciosos hasta los más conservadores.

Il est possible de lire la traduction française.

En los últimos años ha habido un sin número de artículos, entrevistas, ponencias y anuncios sobre el tema de los hidrocarburos no convencionales (principalmente shale oil y shale gas), tanto a nivel mundial como en Argentina [1].

La velocidad con la que dicha información circula, se modifica y renueva, no permite a veces tomar noción concreta de lo que significa este fenómeno del shale y menos aún, cuáles podrían ser sus impactos en la economía, la seguridad del abastecimiento y los requerimientos de inversiones para su desarrollo (Leer : ¿Por qué el fracking en Argentina?).

El presente documento, pretende sistematizar y analizar la información más reciente sobre recursos y reservas, y, además, presentar escenarios exploratorios prospectivos de elaboración propia, donde se analiza la oferta y la demanda de petróleo y gas, con el objetivo de obtener finalmente algunas conclusiones, planteando por último una posible hoja de ruta (Leer : El shale gas, La supraconductivité et ses applications y Le pétrole de schiste).

1. Sobre los recursos y reservas

Se podría decir que en Argentina, a partir de junio de 2010, queda oficialmente inaugurada la etapa de los hidrocarburos no convencionales, a partir de la perforación realizada por la empresa YPF-Repsol, del primer pozo de shale en Loma La Lata (Figura 1). Cabe destacar que el conocimiento acerca de la existencia de este recurso data de las décadas de los 1960 y los 1970, cuando YPF estatal descubre los yacimientos de Puesto Hernández y Loma La Lata y perfora las formaciones de Vaca Muerta y los Molles (ricas en hidrocarburos no convencionales). En ese entonces ni los precios de los hidrocarburos ni la tecnología permitía su extracción.

A consecuencia de la declinación de las reservas de petróleo y gas en Estados Unidos observada en las últimas décadas, se pusieron en marcha, en dicho país, desde los 1980, una serie de proyectos orientados a diseñar y desarrollar una técnica económica y tecnológicamente viable que permitiera la extracción de hidrocarburos del shale. Como resultado de este proceso, en el año 1997, se realiza la primera fractura hidráulica que combina la técnica del fracking (inyección de agua a presión, arenas y aditivos) (Leer: ¿por qué el fracking en Argentina?) junto con la realización de pozos horizontales, dando así formalmente inicio a la era del shale en el mundo.

Desde el año 2005, con la entrada en producción en etapa comercial del primer yacimiento de no convencionales, denominado Barnett Shale en Texas, comienza el desarrollo del shale en Estados Unidos.

En línea con este nuevo escenario, en abril de 2011, la Agencia de Información Energética de los Estados Unidos (Energy Information Administration – EIA), publica una evaluación preliminar de los recursos de shale gas en regiones fuera de Estados Unidos, donde se incluye información para Argentina [2]. En dicho informe se postula que Argentina poseería unos 774 Tcf (Tera cubic feet equivalente a 27 000 millones de m3) de recursos no convencionales de gas natural técnicamente recuperables.

Este informe fue posteriormente actualizado, y en junio de 2013, la EIA publicó un nuevo documento donde se estiman los recursos hidrocarburíferos no convencionales, pero en esta oportunidad cubriendo 41 países, proveyendo información de recursos para el gas natural y el petróleo [3]. En este nuevo informe, la EIA señala que Argentina poseería 802 Tcf de recursos no probados técnicamente recuperables de gas natural (equivalentes a 21.654 miles de millones de m3) y 27.000 millones de barriles de petróleo (equivalente a 4.293 millones de m3). Esto representaría, respectivamente, 67 y 11 veces las reservas probadas actuales de hidrocarburos convencionales estimadas en 323 miles de millones de m3 de gas natural y 394 millones de m3 de petróleo a diciembre de 2011, según la Secretaría de Energía.

En base a la información provista en dicho informe, a continuación se detallan los recursos para cada una de las cuencas analizadas, de acuerdo a la EIA .

1.1. Shale gas

Cuenca Neuquina: recursos de gas in-situ con ajuste por riesgo [4] (formaciones Los Molles y Vaca Muerta): 2.184 TCF (93.083 miles de millones de m3). De este valor los recursos no probados técnicamente recuperables [5] (los que en el informe de la EIA fueron estimados utilizando un factor de recuperación del 27%), se ubicarían en el orden de: 583 TCF (15.741 miles de millones de m3), equivalente a 49 veces las reservas probadas actuales de gas del país). De ese total el 53% corresponde a Vaca Muerta (8.308 miles de millones de m3).

Cuenca San Jorge: recursos de gas in-situ con ajuste por riesgo (formaciones Aguada Bandera y Pozo D-129): 438 TCF (11.831 miles de millones de m3). De este valor los recursos no probados técnicamente recuperables (estimados con un factor de recuperación del 20%), darían un total de: 86 TCF (2.322 miles de millones de m3), equivalente a 7,2 veces las reservas probadas actuales de gas del país.

Cuenca Austral Magallanes (se considera sólo la parte correspondiente a Argentina): recursos de gas in-situ con ajuste por riesgo (formaciones Inoceramus y Magnas Verdes): 606 TCF (16.348 miles de millones de m3). De este valor los recursos no probados técnicamente recuperables (estimados con un factor de recuperación del 21%), se ubicarían en: 130 TCF (3.510 miles de millones de m3), equivalente a 11 veces las reservas probadas actuales de gas del país.

Cuenca Paraná-Chaco (se considera sólo la parte correspondiente a la Argentina): recursos de gas in-situ con ajuste por riesgo (formación Ponta Grossa): 16 TCF (440 miles de millones de m3). De este valor los recursos no probados técnicamente recuperables (obtenidos a partir de un factor de recuperación del 20%), daría un total de: 3,2 TCF (86,4 miles de millones de m3), equivalente a 0,3 veces las reservas probadas actuales de gas del país.

|

Cuencas

|

In situ con ajuste por riesgo

|

No probados recuperable con

|

tasa de recuperación de 25%

|

No probados recuperable con

|

Tasa de recuperación de 6,5%

|

|

|

TCF

|

109 m3

|

TCF

|

109 m3

|

TCF

|

109 m3

|

|

|

Neuquina

|

2 184

|

58 968

|

583

|

15 741

|

142

|

3 833

|

|

San Jorge

|

438

|

11 831

|

86

|

2 322

|

29

|

769

|

|

Austral Magallanes

|

606

|

16 348

|

130

|

3 510

|

39

|

1 064

|

|

Parana Chaco

|

16

|

440

|

3

|

86

|

1

|

28

|

|

Total

|

3 244

|

87 587

|

802

|

21 659

|

211

|

5 694

|

Tal como se observa, en caso de Argentina, se utilizó un factor de recuperación del orden del 25%, con lo cual los Recursos no probados técnicamente recuperables de shale gas serían equivalentes a 67 veces las reservas probadas actuales de gas convencional que posee el país. Pero, según la literatura más reciente, donde se evalúan casos concretos desarrollados en Estados Unidos, (recordemos que el boom de esta actividad en dicho país se dio durante el período 2005-2008 en yacimientos como: Barnett, Marcellus, Haynesville, Fayeteville e Eagle Ford, el cual, es comparado con Vaca Muerta en lo que respecta al comportamiento de la producción de petróleo), se señala que las tasas de recuperación observadas en el caso del shale gas se ubican en promedio en el 6.5%, con un rango que va del 4.7% al 10% [6]. Considerando entonces este nuevo factor de recuperación medio, se calcularon los valores de recursos de shale gas técnicamente recuperables que podrían ser extraídos del subsuelo (Cuadro 1).

En base a esta tasa de recuperación, los valores de los recursos no probados técnicamente recuperables de shale gas, equivalen a 18 veces las reservas probadas actuales de gas del país. Como puede apreciarse, con estas nuevas tasas de recuperación una de las formaciones que más se vería afectada es Vaca Muerta, ya que al pasar de un factor de recuperación del 27% (aplicado por la EIA), al 6,5%, los recursos recuperables de shale gas de esa formación se reducen a 3.833 miles de millones de m3, equivalente a 12 veces las reservas probadas actuales de gas del país, en lugar de 49 veces (con el factor de recuperación propuesto por la EIA).

Si se comparan los recursos no probados técnicamente recuperables de shale gas, obtenidos con un factor de recuperación del 6,5%, con los recursos de gas natural convencional que quedarían en el país aún por descubrir de acuerdo al USGS [7], (cuyo valor asciende a 1.217 miles millones de m3) [8] se observa que la relación entre dichos valores es sólo 4,6 veces.

A partir de estos cálculos se puede extraer una primera conclusión. Si bien la magnitud de los recursos no probados que estarían en el subsuelo de shale gas parecen ser de una magnitud sensiblemente mayor a las reservas probadas de gas que actualmente posee el país, el grado de incertidumbre que presentan variables tan importantes como el factor de éxito y el factor de recuperación, entre otras, podrían poner en juego la afirmación que hoy se encuentra instalada a nivel de la opinión pública que plantea que la magnitud del shale gas sería tal que permitiría que Argentina se convirtiera en una súper potencia gasífera. En realidad, este camino del shale en nuestro país recién comienza, estamos al inicio de la curva de aprendizaje. Mayores inversiones en esta área permitirán adquirir información propia sobre el comportamiento de las tasas de recuperación, niveles de producción inicial de los pozos, las tasas de declinación de los pozos, los impactos ambientales y su mitigación, así como las máximas reservas que se podrían extraer de los mismos. Todo esto posibilitará mejorar la calidad de la información de estas estimaciones ya que se podrán determinar en base a parámetros locales los potenciales volúmenes recuperables de hidrocarburos.

Si bien en el ámbito petrolero hay una máxima que establece que las reales reservas de un yacimiento se conocen en el momento que éste es abandonado (porque ya se le extrajo todo lo posible), la adquisición de mayor información permite disminuir el grado de incertidumbre de dichas estimaciones y orientar así mejor las estrategias de gerenciamiento del recurso (bajar costos, mejorar la técnica de explotación, reducir los potenciales impactos ambientales, crear condiciones económicas que hagan rentable su extracción).

Llevar adelante este proceso puede requerir entre 5 y 10 años, y a partir de la perforación de nuevos pozos y de la interpretación de dicha información, se podrán extraer conclusiones robustas sobre la factibilidad técnica, económica y ambiental de este tipo de emprendimiento. Con relación a este último aspecto, el análisis de temas tales como el uso del agua junto al manejo del agua de retorno del fracking y del agua de producción, la huella de carbono, la huella de agua, aspectos socioeconómicos, el análisis del EROI [9] de los no convencionales, etc., permitirá brindar elementos para el desarrollo de estudios integrales de impacto ambiental en sitios específicos, que deberían llevarse a cabo previamente a la explotación de los no convencionales, para determinar si conviene o no el uso de esa tecnología de extracción.

En conclusión, y dado el riesgo que conllevaría seguir un único camino en búsqueda de la recuperación del autobastecimiento gasífero (vía el shale por ejemplo), no sería recomendable abandonar la exploración de recursos convencionales, pues aún queda un importante potencial, dado que se habrían extraído desde que se descubrió el gas en Argentina hasta la fecha, sólo el 57% de los recursos últimos, faltando aun por detectar y extraer 1.217 miles millones de m3 de las cinco cuencas actualmente en explotación, equivalente a 3,8 veces las reservas probadas actuales. Si este esfuerzo exploratorio se realiza además en zonas de alto riesgo (como la Cuenca Marina Argentina o las aguas profundas de la Cuenca del Salado) [10], la perspectiva podría ser aún mejor.

La estrategia sería entonces diversificar el riesgo poniendo en marcha tres procesos que se deberían dar en paralelo: poner en marcha el shale– la exploración del recurso convencional remanente en cuencas conocidas –y la exploración en nuevas cuencas. Esto permitiría transitar un sendero más conservador, pues si el país se embarca sólo en el shale y si este luego no resulta ser viable para su explotación comercial, el país no sólo habrá perdido recursos, sino que además verá retrasado en el tiempo su objetivo de alcanzar nuevamente el autoabastecimiento gasífero, con el consabido impacto que esto genera en la economía en general.

A fin de aportar más datos a este análisis, se presenta a continuación el estudio de evaluación sobre la formación Vaca Muerta, desarrollado por la empresa Ryder Scott, a pedido de la empresa Repsol y publicado a inicios del 2012. Cabe destacar que de los 30.000 km2 que abarca Vaca Muerta, dicha empresa analizó información geológica de una superficie 8.071 km2 (equivalente al 27% del total). Del total de la superficie analizada, el estudio concluye que un 77% del área contendría petróleo y el resto se distribuye en gas seco y húmedo (Cuadro 2).

|

Bruto (100%)

|

Neto YPF

|

|||||||

|

Petróleo (Mbbl)

|

Condensado (Mbbl)

|

Gas (Mbep)

|

Total (Mbep)

|

Petróleo (Mbbl)

|

Condensado (Mbbl)

|

Gas (Mbep)

|

Total (Mbep)

|

|

|

Recursos Prospectivos

|

5.732

|

396

|

15.038

|

21.167

|

3.966

|

224

|

8.161

|

12.351

|

|

Recursos Contingentes

|

1.115

|

0

|

410

|

1.525

|

883

|

0

|

330

|

1.213

|

|

Reservas 3P

|

81

|

0

|

35

|

116

|

81

|

0

|

35

|

116

|

|

Posibles

|

33

|

0

|

15

|

48

|

33

|

0

|

15

|

48

|

|

Probables

|

25

|

0

|

11

|

35

|

25

|

0

|

11

|

35

|

|

Probadas

|

23

|

0

|

10

|

33

|

23

|

0

|

10

|

33

|

| Fuente: Ryder Scott – 1 bep = 5,615 miles de pies cúbicos de gas | ||||||||

Aquí se observa que a nivel de reservas 3P de shale oil, YPF contaría con unos 81 millones de barriles (equivalentes a 13 millones de m3, o sea el 3.3% de las reservas probadas de petróleo del país). Cabe destacar que el concepto reservas 3P, se refiere a aquellas reservas que han sido descubiertas, pero sólo las probadas se encuentran en condiciones de ser extraídas, teniendo en cuenta las actuales condiciones económicas y de certidumbre geológica.

En el caso del petróleo las reservas 3P, representan el 1,2% del total de los recursos recuperables estimados por Ryder Scott para dicha superficie de Vaca Muerta. El total del recurso recuperable surge de la suma de reservas 3P, más recursos contingentes (éstas son concentraciones de hidrocarburos que se hayan descubiertas, pero las condiciones actuales de mercado o la falta de infraestructura para su extracción no permite incluirlos como reservas), más los recursos prospectivos (que son aquellos que aún no se han descubierto, pero las condiciones geológicas detectadas, permiten inferir su existencia). Se aprecia entonces que para el petróleo, el 1.2% son reservas 3P, el 16% son recursos contingentes y el 82.8% son recursos prospectivos. En consecuencia, mucho queda por hacer en este caso para conocer con mayor precisión el recurso disponible, los porcentajes de recuperación y las tasas de extracción, entre otros aspectos.

En el caso del gas natural, las reservas 3P alcanzan el 0.2%, los recursos contingentes el 9.8% y los recursos prospectivos el 90%. En este caso la incertidumbre sobre este recurso es mayor. Se aprecia por lo tanto, que buena parte de los recursos del shale deben aún descubrirse, lo que implica que hace falta un importante esfuerzo exploratorio y una fuerte vocación de propensión al riesgo.

1.2. Shale oil

Cuenca Neuquina: recursos de oil (petróleo más condensados) in-situ con ajuste por riesgo (formaciones Los Molles y Vaca Muerta) : 331.000 millones de bbl (52.623 millones de m3). De este valor los recursos no probados técnicamente recuperables (los que en el informe de la EIA fueron estimados utilizando un factor de recuperación del 6%), se ubicarían en el orden de: 19.880 millones de bbl (3.160 millones de m3), equivalente a 8 veces las reservas probadas actuales de petróleo del país). De ese total, el 80% corresponde a Vaca Muerta (2.528 millones de m3).

Cuenca San Jorge: recursos de oil in-situ con ajuste por riesgo (formación Pozo D-129): 16.700 millones de bbl (2.655 millones de m3). De este valor los recursos no probados técnicamente recuperables (estimados con un factor de recuperación del 3%), darían un total de: 500 millones de bbl (79 millones de m3), equivalente a 0,2 veces las reservas probadas actuales de petróleo del país.

Cuenca Austral Magallanes (se considera sólo la parte correspondiente a Argentina): recursos de oil in-situ con ajuste por riesgo (formaciones Inoceramus y Magnas Verdes): 131.200 millones de bbl (20.858 millones de m3). De este valor los recursos no probados técnicamente recuperables (estimados con un factor de recuperación del 5%), se ubicarían en: 6.560 millones de bbl (1.043 millones de m3), equivalente a 2,7 veces las reservas probadas actuales de petróleo del país.

Cuenca Paraná-Chaco (se considera sólo la parte correspondiente a Argentina): recursos de gas in-situ con ajuste por riesgo (formación Ponta Grossa): 300 millones de bbl (48 millones de m3). De este valor los recursos no probados técnicamente recuperables (obtenidos a partir de un factor de recuperación del 3%), daría un total de: 10 millones de bbl (1.6 millones de m3), equivalente a 0,004 veces las reservas probadas actuales de petróleo del país.

|

Cuencas

|

In situ con ajuste por riesgo

|

No probados recuperable

|

||

|

(Mbbl)

|

(Mm3)

|

(Mbbl)

|

(Mm3) |

|

|

Neuquina

|

331 000

|

56 623

|

19 880

|

3 160

|

|

San Jorge

|

16 700

|

2 655

|

500

|

79

|

|

Austral Magallanes

|

131 200

|

20 858

|

6 560

|

1 043

|

|

Parana Chaco

|

300

|

48

|

10

|

1.6

|

|

Total

|

479 200

|

76 184

|

26 950

|

4 285

|

Tal como se observa en el informe de la EIA para el caso de Argentina, se utilizó en el caso del petróleo un factor de recuperación del orden del 5,6%, con lo cual los recursos no probados técnicamente recuperables de shale oil serían equivalentes a 11 veces las reservas probadas actuales de petróleo convencional que posee el país (Cuadro 3). Considerando los recursos últimos de petróleo convencional estimados por el USGS, quedarían por descubrirse en el país 350 millones de m3 en las 5 cuencas productivas [11]. Ésto significa que la relación entre los recursos no probados técnicamente recuperables de petróleo no convencional supera en 12 veces los recursos de petróleo convencional.

Al igual que lo planteado en el caso del gas natural, diversificar la estrategia de exploración en busca de petróleo no convencional y convencional (en cuencas conocidas y en cuencas promisorias), sería la estrategia a seguir.

Finalmente, se han llevado a una unidad común (m3 de petróleo equivalente) [12] las estimaciones de reservas y recursos gasíferos y petroleros convencionales y no convencionales hasta aquí presentados, en base a la información publicada por el EIA y el USGS (Cuadro 4).

Cuadro 4: Reservas y Recursos de Petróleo y Gas Natural (en millones m3 equivalente de petróleo)

|

Petróleo

|

Petróleono convencional

|

Sub-Total

|

Gas Natural Convencional

|

Gas Natural No Convencional

|

Sub-Total

|

Total

|

|

|

Reservas Probadas

|

393

|

4,285

|

393

|

323

|

21,659

|

323

|

716

|

|

Reservas Probables, Posibles y Recursos Potenciales

|

350

|

4,635

|

1,217

|

22,876

|

27,211

|

||

|

Total (millones en m3 eq-petroleo)

|

743

|

4,285

|

5,028

|

1,540

|

21,659

|

23,199

|

28,227

|

|

Total (%)

|

3%

|

15%

|

18%

|

5%

|

77%

|

82%

|

|

|

Fuente: N. Di Sbroiavacca, elaborado en base a EIA, USGS y Secretaría de Energía Argentina.

|

|||||||

A partir del cuadro 2, se aprecia la gran potencialidad en términos de gas natural que posee el país, dado que el 82% de las reservas y recursos potenciales se refieren a este hidrocarburo. Por otra parte, el 92% de las reservas y recursos serían no convencionales. Asimismo, las reservas probadas representan sólo el 2,5% del total, reflejando el gran desafío que tiene por delante Argentina, si pretende en un futuro cercano convertir esos recursos en reservas. Ésto se logrará a partir de importantes inversiones en exploración y desarrollo, de la implementación de una política petrolera que acompañe dicho proceso y que por su parte la naturaleza confirme las estimaciones de recursos efectuadas.

Por último, y a modo de resumen, cabe destacar que hasta la fecha en Argentina se han descubierto 6 yacimientos de shale: 3 en la cuenca del Golfo San Jorge (Cañadon Yatel, Los Perales y Lomas del Cuy). Con el 100% de participación de YPF, tratándose básicamente de un yacimiento de shale oil; 3 en Vaca Muerta dentro de la Cuenca Neuquina (Orejano, Loma del Molle, Loma La Lata/Loma Campana):

- Loma del Molle (45% YPF, 45% Exxon-Mobil y 10% G&P), contiene shale oil y shale gas;

- Orejano (50% YPF y 50% Dow), de aquí se producirá principalmente shale gas;

- Loma La Lata y Loma Campana (YPF 50% y 50% Chevron), descubierto en 2010, se encuentra en la ventana de shale oil.

2. Sobre la producción

La producción del shale en Argentina lleva tan sólo 3 años (comenzando su explotación en el año 2010). Es por ello que con tan corta historia productiva, poco aún se conoce sobre la perfomance que tendrán los pozos, sus EUR [13], las tasas de recuperación y las tasas de declinación, entre otros aspectos centrales vinculados a la ingeniería de reservorios y de producción.

Hasta finales del 2012 se habían perforado en el país 72 pozos no convencionales, de ellos: 67 pozos en Vaca Muerta (Cuenca Neuquina), con la siguiente secuencia: en 2010 se realizaron 2 pozos, en 2011 se efectuaron 32 pozos y en 2012 unos 33 pozos. Hasta finales de 2012, YPF llevaba perforados 49 pozos en el shale de Vaca Muerta. Para el 2013 se tiene previsto perforar unos 130 pozos.

En cuanto a la distribución de los pozos reportados por las 8 empresas que operan en Vaca Muerta (hacia finales de 2012), unos 59 pozos (88%) tuvieron como objetivo la producción de petróleo y 8 pozos resultaron ser gasíferos (12%). Como se observa el objetivo de perforación de no convencionales ha seguido hasta ahora un criterio principalmente de búsqueda de petróleo. Por su parte, la mayor parte de los pozos han sido verticales (tan sólo 10 de los 67 pozos realizados en Vaca Muerta han sido pozos horizontales, o sea el 15%).

Dadas las características descriptas en el punto referido a reservas y recursos, donde observamos que en Argentina habría una mayor cantidad de recursos no convencionales gasíferos, y considerando además el desabastecimiento actual de este recurso a nivel nacional, debería implementarse una política hidrocarburífera que propicie la búsqueda y puesta en producción del gas natural. Una revisión de los precios en boca de pozo de este recurso, podría generar una señal en ese sentido.

A pesar de esta corta historia productiva, se han publicado recientemente diversos artículos basados en las experiencias del desarrollo de los yacimientos neuquinos (principalmente en las formaciones Vaca Muerta y los Molles), cuyas conclusiones permiten tener una primera aproximación del panorama productivo de los no convencionales (principalmente en el tema del petróleo).

En ese sentido, se observa que varios artículos coinciden en el rango de EUR que podrían contener los pozos productivos de petróleo no convencional de Vaca Muerta. Éstos se encuentran entre un mínimo de 15.600 m3 en 25 años (para pozos verticales) hasta un máximo de 130.000 m3 en 25 años (para pozos horizontales) [14]. Los valores medios de los EUR de los pozos verticales fueron estimados en 28.000 m3 en 25 años, y el de un pozo horizontal en 62.000 m3 en 25 años, lo que implica una relación entre los volúmenes potencialmente extraíbles de dicha formación del orden de 2,2 veces (esto significa que de la misma formación el EUR de un pozo horizontales el doble que el EUR de un pozo vertical) [15]. De acuerdo a otros estudios [16] el rango del EUR en Vaca Muerta iría entre un máximo de 115.000 m3 en 25 años, con una media de 17.800 m3 y una mediana (50% de los casos) de 12.600 m3.

Otro elemento central que surge de estos primeros análisis, se refiere a la tasa de declinación de los pozos de petróleo. El perfil productivo de estos pozos sigue al inicio de su vida útil una trayectoria hiperbólica, la que deriva en una exponencial al alcanzar un valor de declinación mínimo [17]. Este valor se estaría alcanzado entre el año 9 y 10 de su entrada en producción. Ésto implica que hasta ese momento la declinación es del orden del 40 al 45% anual, ubicándose luego en el 6% al año. Estas altas tasas de declinación en los primeros años de producción, coinciden con las observadas en Estados Unidos (40% por año en el caso del petróleo y entre 29 y 52% en el caso del gas natural) [18].

A fin de estimar estos valores de EUR y las tasas de declinación, los autores han realizado una serie de hipótesis vinculadas a varios de los parámetros que se utilizan para su cálculo, basados en literatura y en la experiencia empírica de los datos de campos, se han realizado dichas estimaciones. Es por ello que resulta muy importante seguir adquiriendo experiencia a partir del desarrollo y el análisis de la producción de estos primeros pozos, dado que esto permitirá obtener parámetros locales que sirvan para estimar el EUR y las tasa de declinación. Ésto posibilitará establecer con mayor precisión la viabilidad económica de explotar dicho recurso y a partir de las lecciones aprendidas orientarse hacia las mejores técnicas productivas requeridas que permitan la factibilidad de la extracción de los no convencionales.

Con relación al gas natural no se han encontrado publicaciones nacionales que den estimaciones de la productividad esperada de este tipo de pozo, estimando que esto se debe al escaso impulso que ha tenido hasta el momento la explotación del gas no convencional.*

3. Sobre los posibles escenarios de oferta y demanda

En base a recientes estimaciones respecto a la prospectiva de la demanda de petróleo y gas natural en la Argentina (período 2013-2050), efectuada por Fundación Bariloche, se han efectuado en el marco del presente trabajo diversos escenarios de oferta de hidrocarburos, a partir de los que se extraen una serie de conclusiones [19].

En cuanto al escenario de demanda de petróleo, se ha planteado la incorporación de una serie de refinerías a lo largo del período, a fin de acompañar con producción local la demanda creciente de derivados de petróleo. Es por ello que para simular el crecimiento de la demanda de petróleo, ésta ha sido representada a partir de una función escalón, la cual refleja la puesta en marcha de las refinerías propuestas a lo largo del período. Partiendo de una capacidad de refinación de 32 millones de m3 de petróleo al año para el 2012, se llega a una capacidad de destilación de 62 millones de m3 al 2050.

En lo que se refiere a la demanda de gas natural, ésta evolucionará a una tasa anual del 2,4% a lo largo del período, lo que implica pasar de un consumo de gas de 135 millones de m3/día para el 2012 a 347 millones de m3/día en el 2050. El crecimiento proyectado para el PBI en el período 2013-2050 es del 3,0% por año.

Desde el punto de vista de la oferta de hidrocarburos, se han considerado tres escenarios exploratorios :

- uno de mínima explotación (denominado escenario Chevron): donde se plantea que sólo este proyecto, vinculado a la extracción de petróleo no convencionales, se pone en marcha en el país de aquí al 2050 (produciendo un promedio de 3,8 millones de m3 de petróleo no convencional por año);

- un escenario conservador: que plantea la entrada en producción de diversos proyectos de no convencionales, pero en este caso, acumulando a lo largo de los próximos 35 años la extracción de 440 millones de m3 de petróleo no convencional (equivalente al 10% de los recursos no probados técnicamente recuperables de petróleo no convencional, con una producción media anual de este recurso de 12,5 millones de m3), mientras que, en el caso del gas natural, la producción acumulada del período alcanza sólo el 8% de los recursos no probados técnicamente recuperables de gas no convencional;

- y por último, un escenario de autoabastecimiento, donde se determina el esfuerzo en términos de pozos que se debería realizar en dicho período para alcanzar el autoabastecimiento en gas y petróleo.

En todos los escenarios se plantea la extracción durante dicho período de las reservas probadas de hidrocarburos convencionales (Cuadro 4), considerando una declinación de la producción de petróleo y gas convencional (en base a las tasas observadas en los últimos años), las que se ubican en el 6% por año en el caso del petróleo y del 2,5% por año en el caso del gas natural. Por su parte, no se consideró el ingreso a la categoría de reservas probadas de los conceptos: reservas probables, posibles y recursos potenciales que figuran en el cuadro 2, a los efectos de reflejar el aporte al abastecimiento futuro que tendrían los no convencionales, bajo la hipótesis que todo el esfuerzo de inversiones en exploración y desarrollo se concentre sólo en el shale.

3.1. Escenario Chevron

Para representar este caso, se ha considerado la información de prensa que ha difundido recientemente la empresa YPF, en la que proyecta los volúmenes de petróleo a extraer de Vaca Muerta durante el período 2015-2050 [20]. Durante dicho período se extraerán 124 millones de m3. Este proyecto se considera el primero en Argentina vinculado con la explotación del shale, en el que se pasa de una zona que se encontraba en una etapa de concepto a piloto, siendo uno de los principales Sweet spots del país [21].

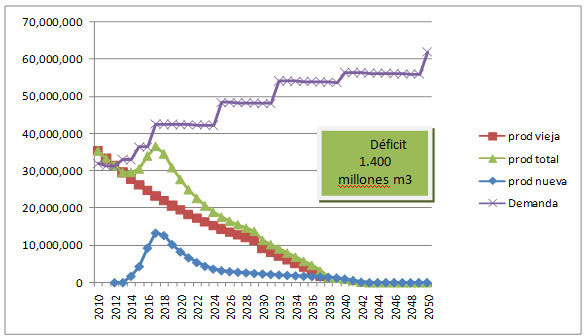

En la Figura 3 se aprecia que el aporte de este proyecto a la oferta de petróleo será marginal. Si bien permitirá reducir el déficit de petróleo que se observa entre los años 2014 y 2017. Se concluye que bajo las hipótesis de este escenario el país presentará una creciente brecha entre oferta y demanda, y por lo tanto el aporte del proyecto Chevron está más bien orientado a mejorar la calidad y cantidad de información que se pueda adquirir a lo largo de la explotación de este recurso, más que a reducir el déficit de abastecimiento. El déficit acumulado de petróleo se ubica en 1.400 millones de m3.

A pesar del bajo impacto que este proyecto tendrá sobre la producción total de petróleo, el esfuerzo en términos de inversiones y costos operativos para lograr este incremento es importante. El mismo fue estimado por la empresa YPF en 25.000 millones de dólares y se deberán realizar 1.562 pozos, lo que implica una inversión media por pozo de 16 millones de dólares (donde se incluyen CAPEX y OPEX) [22].

En base a la producción acumulada de petróleo que se plantea extraer a partir de este proyecto (124 millones de m3), se estima un EUR de 80.000 m3 por pozo. Este valor es un 30% superior al valor medio observado en pozos horizontales en Vaca Muerta. Esto implica un cierto optimismo por parte de la empresa en cuanto al EUR de la formación o una alta proporción de pozos horizontales sobre el total de pozos propuestos, ya que estos poseen casi el doble de EUR que uno vertical.

Esta prueba piloto que implica el proyecto Chevron, no sólo brindará más experiencia al operador del área, sino que de ser exitosa, podría dar una señal positiva a otras inversiones e inversionistas para lanzarse a la búsqueda y extracción del shale. También demuestra el gran desafío que tiene por delante Argentina, en término del volumen de inversiones requeridas, en el caso de pretender recuperar el autoabastecimiento a partir de la puesta en producción del shale (tal como se verá más adelante en este documento).

3.2. Escenario Conservador

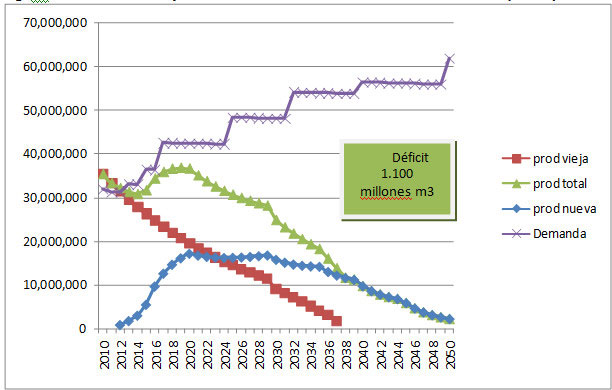

En este caso se plantea realizar unos 25.000 pozos de shale oil y shale gas entre los años 2013 y 2050 (casi 700 pozos en promedio por año a lo largo del período). La inversión estimada para llevar a cabo este escenario ronda los 250.000 millones de dólares (equivalente a 6.800 millones de dólares por año).

El EUR que hemos utilizado para cada pozo de petróleo asciende a 42.000 m3 (un 50% por encima de la media de un pozo vertical y un 35% por debajo de la media de un pozo horizontal), por lo tanto para llegar a este valor de EUR se plantea un peso de los pozos horizontales y sobre los verticales un poco mayor del que se viene desarrollando en estos momentos en Vaca Muerta. Por su parte, la producción inicial por pozo y el perfil de producción de los pozos de petróleo, se calculó considerando los parámetros medios para la tasa de declinación propuesta en los artículos antes señalados y teniendo en cuenta una declinación mixta (hiperbólica y exponencial). En el caso del shale gas el EUR utilizado fue de 124 millones de m3 (similar al de áreas como las de Haynesville, Estados Unidos). Bajo estas hipótesis fue elaborado un modelo que permitió estimar la evolución de la producción.

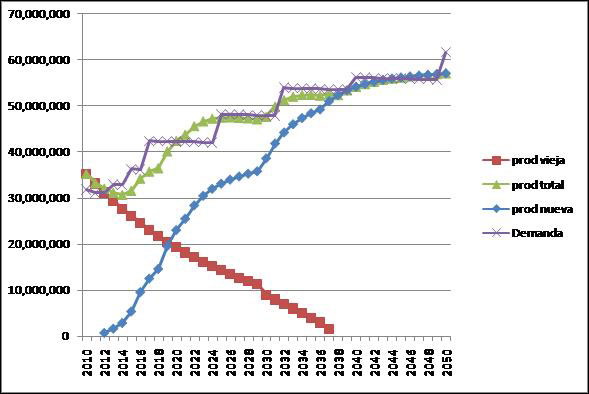

En la Figura 4, se puede observar que con la entrada en producción de esta cantidad de pozos propuestas en el escenario, no se logra alcanzar el autoabastecimiento petrolero durante el período. Si bien la brecha entre oferta y demanda es menor a partir del 2018 (comparando con el escenario Chevron), el país no estaría en condiciones de recuperar el autoabastecimiento, a pesar del esfuerzo económico que este escenario plantea. El déficit acumulado de petróleo se ubica en 1.100 millones de m3. Cabe destacar que bajo la categoría de reservas probables, posibles y recursos potenciales, según el USGS, quedarían en Argentina 350 millones de m3 de petróleo. Si se invirtiera a lo largo del período en la búsqueda y puesta en producción de estos recursos convencionales, el déficit se podría reducir a 750 millones de m3. Se concluye entonces que para reducir aún más dicho desbalance, se requeriría entonces de la entrada en producción de una mayor proporción de los recursos no convencionales y/o la exploración/desarrollo de hidrocarburos en otras cuencas aún no productivas.

En el caso del gas natural (Figura 5), sucede algo similar, pues si bien se incrementa la producción de gas natural, ésta no alcanza a cubrir las necesidades locales, por lo tanto Argentina continuaría siendo un país importador de este recurso (en el 2050 importaría el 20% de sus requerimientos).

Se aprecia, sin embargo, que en términos de gas natural este escenario es más beneficioso que para el caso del petróleo, no obstante, no se satisfacen por completo los requerimientos crecientes de este energético con gas nacional. El déficit acumulado de gas natural en este escenario asciende a 540.000 millones de m3. En tal sentido, cabe destacar que bajo la categoría de reservas probables, posibles y recursos potenciales, según el USGS, quedarían en Argentina 1.200.000 millones de m3 de gas natural (Cuadro 2). Si se invirtiera en la búsqueda y puesta en producción de estos recursos, se eliminaría dicho déficit.

Se concluye que dentro del escenario conservador, en el caso del gas natural el país se encontraría en mejores condiciones para abastecer la creciente demanda, mientras que en el caso del petróleo, a pesar de incorporar los convencionales, el déficit se mantendría, salvo que se invierta en exploración en nuevas cuencas y se tenga éxito con dichas inversiones.

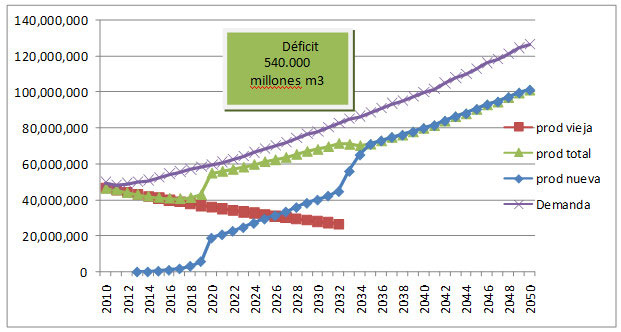

3.3. Escenario de Autoabastecimiento

En este escenario el planteo fue inverso, dado que se puso como objetivo alcanzar el autoabastecimiento y con el modelo elaborado se determinó el número de pozos requeridos. En base a ello, la inversión requerida para lograr un aumento sostenido de la producción de gas y petróleo rondaría los 600.000 millones de dólares y unos 57.000 pozos de shale oil y shale gas. Esto equivale a 1.500 pozos por año.

En el caso del petróleo (Figura 6) se logra mantener el autoabastecimiento, extrayendo una producción acumulada de shale oil de 1.700 millones de m3 (equivalente al 40% de los recursos no probados técnicamente recuperables de petróleo no convencional).

Por su parte, en el caso del gas natural (Figura 7), se podría también sostener el autoabastecimiento durante todo el período. Esto implica una producción acumulada entre el 2013 y el 2050 de 2.600 miles de millones de m3, equivalente al 12% de los recursos no probados técnicamente recuperables de gas no convencional. Sin embargo, se aprecia que durante el período 2013-2021 habría un faltante acumulado de gas natural del orden de los 110.000 millones de m3 (equivalente a 33 millones de m3/día). Esto se debe al período de maduración que requiere la industria para poner en producción los yacimientos de shale.

Se concluye que para lograr este escenario se requería una inversión promedio anual de 16.000 millones de dólares (este monto es similar a la erogación que Argentina deberá realizar en el año 2013 para comprar el faltante de combustibles en el exterior, principalmente gas natural), valor que triplica la inversión en el upstream argentino registrada en los últimos dos años (en 2011 se invirtieron 5.200 millones de dólares y en 2012 unos 4.500 millones de dólares, con los que se perforaron alrededor de 1.000 pozos por año). Sin lugar a dudas, la concreción de este escenario plantea un gran desafío no sólo por las inversiones requeridas, sino además por los requerimientos de equipos de perforación, de arenas para las fracturas, de los equipos para realizar el fracking, del manejo del recurso hídrico asociado a la explotación de este recurso, del control de los impactos ambientales, de los recursos humanos requeridos y de desarrollo de una legislación que acompañe y propicie todo este proceso.

4. Una posible hoja de ruta

Una conclusión central que surge de este análisis es que el desarrollo de los no convencionales es factible, pero para ello se requiere de más información basada en datos locales, lo que permitirá brindar mejores y más confiables estimaciones acerca de volúmenes de hidrocarburos recuperables, la productividad inicial de los pozos, las tasas de extracción y declinación, las producciones de agua de pozo, los posibles impactos ambientales, permitiendo así generar un mayor conocimiento sobre el manejo de este recurso, y, a partir de ello, adaptar y/o diseñar marcos regulatorios y de promoción que propicien el desarrollo del shale.

Alcanzar este objetivo requiere de un plazo no menor de 5 a 10 años, con un final abierto hasta no tener resultados concretos y tangibles de la explotación de los no convencionales. Por lo tanto, diversificar la ampliación de la oferta de hidrocarburos es uno de los caminos a seguir. Para ello, el Estado, a través de su empresa nacional YPF, no sólo debe incursionar en el shale, sino que además debería ser punta de lanza en la exploración de las cuencas conocidas y de las demás cuencas que aún no están en producción. Debería, además, implementar mejoras productivas tendientes a incrementar la tasa de recuperación de los pozos actualmente en producción, reactivar la explotación secundaria y terciaria (de donde provendrían buena parte de los recursos convencionales aún no explotados) e incursionar en la exploración/explotación de hidrocarburos en el exterior a fin de aprovisionar con petróleo o gas producido fuera del país los faltantes de oferta.

Estas medidas a implementar por el lado de la oferta, permitirían morigerar el impacto sobre la balanza de pagos de aquí al 2020, año en el que se recuperaría el autoabastecimiento, tanto en gas como en petróleo, si se siguiera dicho escenario. No obstante, para llegar a lograrlo y mantenerlo, se deberían invertir de aquí al 2030 unos 200.000 millones de dólares durante dicho período (140.000 millones de dólares en el caso del petróleo y 60.000 millones de dólares en el caso del gas natural).

Es por ello que, además de estas medidas, deberían implementarse otras, desde el punto de vista de la demanda. En ese sentido, el Estado debería tener una actitud proactiva en el campo de la eficiencia energética poniendo en marcha en forma masiva y sostenida en el tiempo, programas: como el Programa Nacional de Uso Racional y Eficiente de la Energía (PRONURE) o iniciativas concretas orientadas a disminuir los consumos específicos del sector transporte o promoviendo el uso de medios de transporte masivo o impulsando el uso del ferrocarril en el transporte de cargas. En todos estos casos se deberían establecer metas e indicadores de perfomance. Debería, además, promoverse la sustitución energética, tanto en la demanda final de energía (a través de la penetración de renovables en usos calóricos, por ejemplo) como en la oferta, (con una mayor participación de la hidroenergía, la energía nuclear y de las renovables) y creando conciencia en la ciudadanía sobre la importancia de la energía, creando campañas y planes que fomenten el uso racional.

Todas estas medidas posibilitarían disminuir la presión sobre la demanda de hidrocarburos y además ampliar la oferta. Argentina debería convertir esta debilidad que hoy se presenta desde el punto de vista del abastecimiento hidrocarburífero, en una fortaleza, sentándose a definir y diseñar una política energética que permita superar la situación actual y generando las bases para construir una matriz energética diversificada y sustentable (Leer: Argentina: panorama de la energía en 2015).

Notas y referencias

[1] No convencionales corresponde a una clasificación de hidrocarburos, donde se engloba a aquellas acumulaciones presentes en el subsuelo ya sea de petróleo o gas natural, que no son extraídos con las técnicas usuales, sino que requiere de otros procesos de extracción, que por lo general los hacen más costosos. Shale se entiende a una roca de origen sedimentario de grano fino, conformada por varias capas que fueron sedimentando una sobre otra, principalmente compuesta por arcilla, denominada roca madre, donde se alojó el keroógeno que dio origen a los hidrocarburos.

[2] (Abril 2011). World Shale Gas Resources: An initial assessment of 14 regions outside United States.

[3] (Junio 2013). World Shale Gas and Shale Oil Resources assessment. Energy Information Administration-ARI.

[4] Los Recursos in-situ con ajuste por riesgo, se obtienen multiplicando la cantidad de gas cubicado in-situ por un factor de éxito. Este último representa la probabilidad que una porción de la formación posea tasas de producción atractivas de gas natural o petróleo. Dicho factor en el estudio de la EIA, se determinó para cada país por analogía con formaciones geológicas similares a las presentes en USA.

[5] Los recursos no probados técnicamente recuperables, surgen de multiplicar a los recursos in-situ con ajuste por riesgo, por un factor de recuperación, que solo considera la posibilidad técnica de su extracción, sin tener en cuenta ni los costos ni los precios. En el informe, este valor se ubica en el caso del gas natural entre el 20 y el 30% y en el caso del petróleo entre el 3 y el 7%.

[6] Deborah Rogers. (February 2013). Shale and Wall Street: Was the decline in natural gas prices orchested? Energy Policy Forum.

[7] Dichas estimaciones fueron realizadas por el US. Geological Survey en el documento USGS Model for Undiscoverd for conventional oil, gas and NGL Resources –Seventh Approximation, Año 2000, donde se estiman los recursos últimos que contendrían las 5 cuencas sedimentarias actualmente en explotación en la Argentina, sobre 20 cuencas que potencialmente podrían contener hidrocarburos.

[8] Actualizaciones propias elaboradas por el autor para llevar estos datos al año 2012. Este valor incluye las reservas probables, posibles y los recursos potenciales.

[9] EROI: Energy returned on energy invested, en español conocido como TRE (tasa de retorno energético). Esta se obtiene a partir del cociente entre la energía que es posible obtener de una determinada fuente energética y la cantidad de energía necesaria para explotar dicho recurso. En Estados Unidos se ha estimado un EROI = 5:1 en el caso de los no convencional, contra EROI = 20:1 de los convencionales.

[10] Daniel Alberto Kokogian (Octubre de 2010). Perspectivas exploratorias de la plataforma continental argentina. Petrotecnia. Año LI Nº 5.

[11] Este valor incluye las reservas probables, posibles y los recursos potenciales de petróleo convencional.

[12] 1 m3 de petróleo equivalente a 1.000 m3 de gas natural (en base al contenido energético).

[13] EUR: estimated ultimate recovery. Esto es una aproximación a la cantidad de hidrocarburos que es potencialmente extraíble de un pozo o yacimiento.

[14] Evaluación del Shale Oil de la Formación Vaca Muerta. Análisis de la declinación de la producción. Nicolás Gutierrez Schmidt, Julio Alonso y Adolfo Giusiano. (Febrero, 2013). Subsecretaría de Minería e Hidrocarburos. Dirección de Estudios, Provincia de Neuquén. Petrotecnia.

[15] Al respecto cabe señalar que en Vaca Muerta los pozos horizontales presentan en media 10 etapas de fractura y los verticales 5 etapas.

[16] Hugo Néstor Giampaoli. Petrotecnia. (Febrero, 2012). Vaca Muerta: Dos años de shale en Argentina. Análisis estadístico de producción a noviembre de 2012.

[17] Evaluación del Shale Oil de la Formación Vaca Muerta. Análisis de la declinación de la producción, op.cit.

[18] Shale and Wall Street: Was the decline in natural gas prices orchested? op.cit.

[19] Los escenarios de prospectiva de la demanda energética nacional se efectuaron en el marco del proyecto CLIMAGUA. Estudio que analiza el vínculo agua-energía y que está llevando a cabo Fundación Bariloche, con financiamiento del IDRC de Canadá.

[20] YPF confía en aumentar 30% su producción de petróleo con Vaca Muerta: Newsletter diario Inversor Energético y Minero. 31 de julio 2013.

[21] Sweet spots, se refiere a pequeñas áreas con alta productividad.

[22] CAPEX: capital expenditures (gastos de capital), OPEX: operative expenditures (gastos operativos)

Bibliografía adicional

D. Kokogian. Perspectivas exploratorias de la plataforma continental argentina. Revista Petrotecnia. Año LI N.º 5, Octubre de 2010.

D. Rogers, Shale and Wall Street: Was the decline in natural gas prices orchested?. Energy Policy Forum. Febrero 2013.

Energy Information Administration. World Shale Gas Resources: An initial assessment of 14 regions outside United States, Abril 2011.

Energy Information Administration-ARI. World Shale Gas and Shale Oil Resources assessment. Junio 2013.

H. Giampaoli. Vaca Muerta: Dos años de shale en Argentina. Análisis estadístico de producción a noviembre de 2012. Revista Petrotecnia. Febrero, 2012.

N. Gutierrez Schmidt, J. Alonso y A. Giusiano. Subsecretaría de Minería e Hidrocarburos. Dirección de Estudios, Provincia de Neuquén. Evaluación del Shale Oil de la Formación Vaca Muerta. Análisis de la declinación de la producción. Revista Petrotecnia. Febrero, 2013.

Newsletter diario Inversor Energético y Minero. YPF confía en aumentar 30% su producción de petróleo con Vaca Muerta. 31 de julio 2013.

US. Geological Survey. USGS Model for Undiscoverd for conventional oil, gas and NGL Resources –Seventh Approximation. Año 2000.

La Encyclopédie de l’Energie es publicada por la Association des Encyclopédies de l’Environnement et de l’Énergie (www.a3e.fr), contractualmente está ligada a la Universidad Grenoble Alpes y a Grenoble INP, y está patrocinada por la Académie des sciences.

Para citar este artículo, le agradecemos mencionar el nombre del autor, el título del artículo y su URL del sitio de l’Encyclopédie de l’Energie.

Los artículos de l’Encyclopédie de l’Energie están disponibles bajo los términos de la licencia Creative Commons Attribution – No utilizar comercialmente – No modificacion 4.0 International.